21家基金总经理变更!最短任期仅1个多月,到底发生了什么?

摘要 上任不到2个月的总经理公开爆料自己遭公司强制收走办公电脑,并通知不再担任总经理职务,一家次新基金公司以一种“戏剧化”的冲突方式吸引基金从业人员及普通投资者的围观。 在对媒体递交的一份无法履职的个人声明中,时任弘毅远方总经理李湧称,6月5日,弘毅投资代表袁兵通知其不再担任总经理职务。且不做任

上任不到2个月的总经理公开爆料自己遭公司强制收走办公电脑,并通知不再担任总经理职务,一家次新基金公司以一种“戏剧化”的冲突方式吸引基金从业人员及普通投资者的围观。

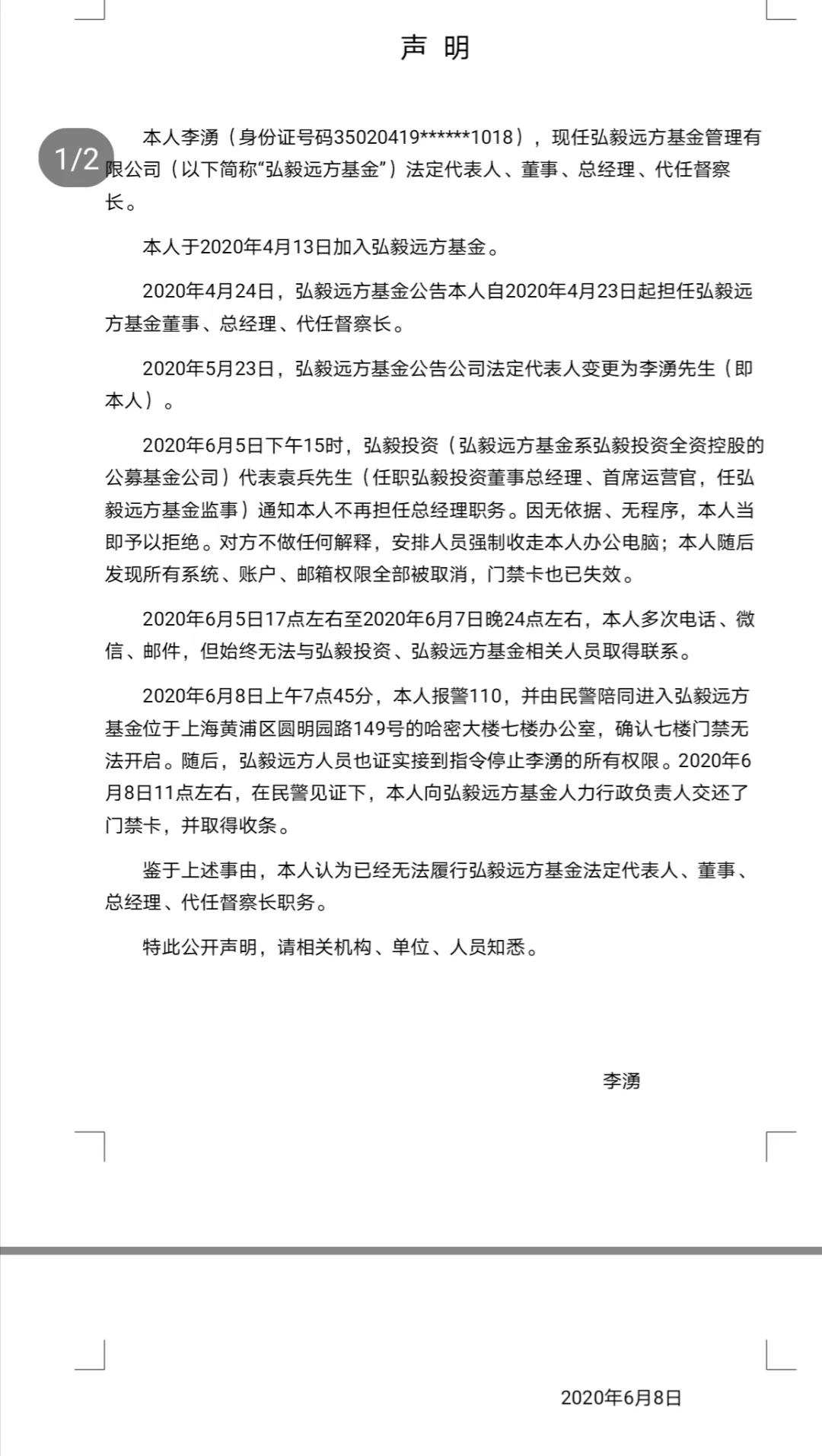

在对媒体递交的一份无法履职的个人声明中,时任弘毅远方总经理李湧称,6月5日,弘毅投资代表袁兵通知其不再担任总经理职务。且不做任何解释,安排人员强制收走办公电脑,所有系统、账户、邮箱权限全部被取消,门禁卡也已失效。

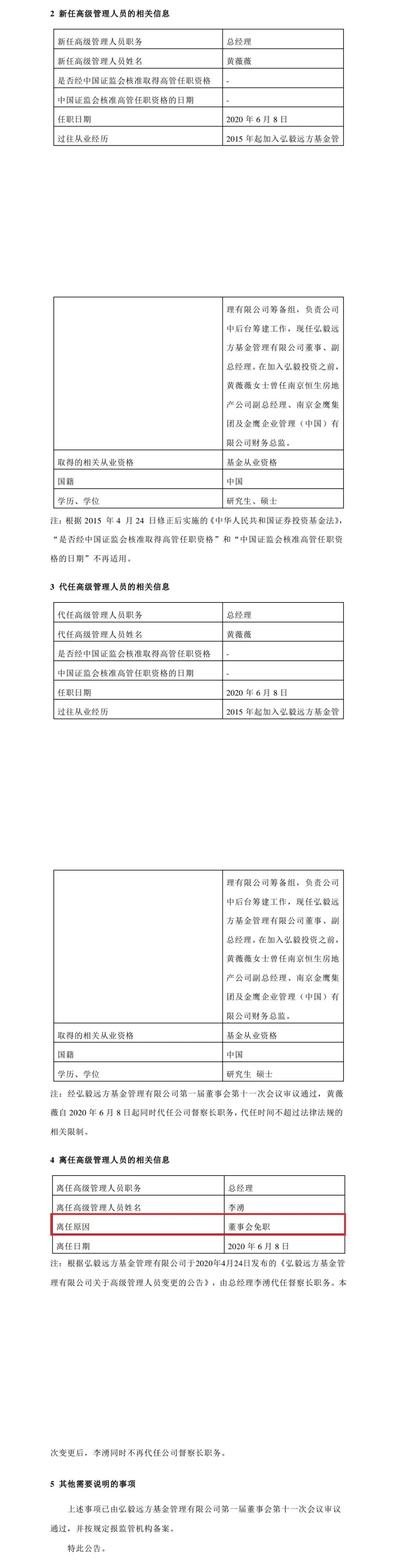

经过几天的舆论发酵,弘毅远方基金近日对外发布关于高级管理人员变更的公告,免去李湧总经理的职务,由公司副总黄薇薇接任总经理,间接回应了近期公司的人事地震。

Wind数据显示,今年以来,共有包括中信建投、招商、泰信等21家基金公司总经理“换帅”,2019年更是有42家基金公司公告总经理变更,创下史上最高记录。

弘毅远方突发人事变动

弘毅远方近期突发总经理人事变动之事,引爆整个基金圈。

6月8日,多家媒体陆续接到时任弘毅远方基金总经理李湧的《无法履职弘毅远方》个人声明。声明中称,其于2020年4月13日加入弘毅远方基金, 4月23日起担任弘毅远方基金董事、总经理、代任督察长。5月23日,弘毅远方基金公告由其担任公司法定代表人。

2020年6月5日下午15时,他接到弘毅投资代表袁兵的通知,不再担任总经理职务,且公司安排人员强制收走自己的办公电脑,所有系统、账户、邮箱权限全部被取消,门禁卡也已失效。而后两天时间,自己多次电话、微信、邮件,但始终无法与弘毅投资、弘毅远方基金相关人员取得联系。

2020年6月8日上午7点45分,自己打110报警电话,随后,弘毅远方相关人员证实接到指令停止自己之前的所有权限。2020年6月8日11点左右,在民警见证下,自己向弘毅远方基金人力行政负责人交还了门禁卡,并取得收条。

鉴于上述事由,李湧认为自己已经无法履行弘毅远方基金法定代表人、董事、总经理、代任督察长职务。

基金君接到这份个人声明,也第一时间向李湧确认了声明的真实性,随后,基金君向弘毅远方基金相关人士了解情况。不过,对此,弘毅远方基金迟迟未给正式的书面回应。

6月10日,弘毅远方基金在官网挂出高级管理人员变更的公告,6月8日,董事会免去李湧的公司总经理职务,同时不再代任公司督察长职务。公司副总黄薇薇接任公司总经理一职,并代任公司督察长。

公告显示,黄薇薇自2015 年起加入弘毅远方基金筹备组,负责公司中后台筹建工作,现任弘毅远方基金管理有限公司董事、副总经理。在加入弘毅投资之前,黄薇薇女士曾任南京恒生房地产公司副总经理、南京金鹰集团及金鹰企业管理(中国)有限公司财务总监。

总经理生涯几经曲折

基金圈人士对李湧并不陌生,他此前曾担任鑫元基金总经理。资料显示,李湧此前历任厦门信托计划部经理助理,厦信证券北京营业部副总经理,天同证券上海网上经纪业务部总经理,天同基金研究员,汇添富基金营销管理部总监、稽核监察部总监,鑫元基金董事、总经理,厦门银行资管总监兼理财中心总经理,上银基金副总经理。

李湧是鑫元基金首任总经理,他从2013年9月起担任总经理一职,直至2016年4月卸任。从鑫元基金离职后,李湧也曾打算自己创业,2016年8月17日,上市公司天业股份曾发布公告称,为推进公司金融领域战略布局的实施,进一步拓展公司业务领域,公司与李湧等8名发起人共同发起设立恒信基金。恒信基金注册资本为人民币1亿元,其中李湧认缴2500万元,占注册资本的25%,公司认缴人民币2000万元,占注册资本的20%,其他发起人合计认缴5500万元,占注册资本的55%。

天业股份当时称,伴随多层次资本市场的快速发展,基金行业将迎来更大的发展机遇,公募基金已经成为公众投资者重要的投资理财渠道,行业发展前景整体向好。公司此次参与投资设立基金公司是公司适应多层次资本市场快速发展的需要;公司通过参与发起设立基金公司涉足基金业务,优化经营结构,拓宽公司业务领域,对公司金融产业布局的构建和完善具有重要意义;公司在获取投资收益的同时,可以发挥现有金融业务协同效应,增强公司未来的盈利能力,进一步提升公司核心竞争力,促进公司长期可持续健康发展。

随后恒信基金在2016年11月8日递交设立申请,并于2017年7月18日获得第一次反馈意见。不过,在证监会最新公布的基金管理公司设立审批表上,已经看不到恒信基金身影。

2019年10月,李湧重返基金行业,并加入上银基金担任副总经理。与鑫元基金相似,上银基金也是一家银行系基金公司,成立于2013年8月30日,上海银行持有其90%股权。

今年2月下旬,李湧从上银基金离职,两个月后加入弘毅远方基金。

一季度末非货币规模13.74亿元

成立于2018年1 月 31 日的弘毅远方基金是一家PE系公募基金公司,由弘毅投资(北京)有限公司100%出资,是弘毅投资旗下专事二级市场投资及管理业务的公募基金管理有限公司。据了解,弘毅投资(北京)有限公司是联想控股旗下公司,股东为联想控股股份有限公司和北京弘毅资产管理有限公司。

Wind数据显示,截止今年1季度末,弘毅基金非货币基金管理规模13.74亿元,排名全行业121名。相比去年年底,弘毅远方基金1季度末非货币基金管理规模下滑15.10%。

截止目前,弘毅远方合计管理了包括弘毅远方消费升级在内3只混合基金以及弘毅远方国证民企领先100ETF、弘毅远方国证消费100ETF2只ETF基金。

目前PE系公募基金共有6家:2014年成立的九泰基金、红土创新基金,2015年新沃资本发起设立的新沃基金,中科科创发起设立的中科沃土基金,2016年的富荣基金,以及2018年PE机构弘毅投资发起设立的弘毅远方基金。

Wind数据显示,截至一季度末,上述6家PE系公募基金,九泰基金非货币基金资产规模为71.13亿元,在141家基金公司及拥有公募牌照的券商资管中排第93位。此外,富荣基金一季度非货币基金规模也超过70亿元,而新沃基金、中科沃土等其余几家规模均不足20亿元。

一位PE投资人对PE进军公募持中性看法,“私募股权基金的优势在于熟悉产业投资背景,但二级市场玩法和一级市场很不同,要实现一二级市场联动并不容易。”

不过,部分PE系公募基金未来有望迎来发展机遇。例如,今年定增市场井喷,过往具备定增经验的九泰基金开始发力这一市场;公募REITs基金即将开启试点,红土创新基金大股东深创投在REITs领域深耕已久,红土创新在该领域也具备难得的项目及经验优势。

此前行业内也有案例

事实上,此前基金行业内也曾发生过总经理被监管认定为不适合人选或被董事会停职的案例。

今年4月30日,证监会曾发布2020年第7期机构监管情况通报。通报中提到一起公司高管怠于履职、未能恪守职业道德的情况:国开泰富基金原总经理杨波工作时间处理个人事务,前往其他基金管理人办公区与其高管发生言语冲突,未能恪守职业道德和行为规范,该事件损害了基金行业的形象。同时,其担任公司公募基金及专户产品投委会主任委员期间,缺席投委会会议,怠于履职,对公司内控制度缺失负有管理责任。2019 年 11 月,北京证监局对其采取认定为不适当人选的监管措施。

2019年8月7日,国开泰富基金公告,总经理杨波因为个人原因已于2019年8月1日离职,副总经理朱瑜接任公司总经理。

2019 年 8 月 22 日,诺安基金发布关于董事长代为履行总经理职务的公告。公告中称,经公司第五届董事会第十七次临时会议决定,停止奥成文先生担任的诺安基金管理有限公司总经理职务,由董事长秦维舟先生代为履行总经理职务,且代为履职的期限为 90 日。

2019 年 11 月 21 日,诺安基金对外发布的关于总经理代任和离任的公告显示,奥成文因个人原因离任公司总经理。2020 年1月2日,原中国对外经济贸易信托副总经理齐斌出任诺安基金总经理。

今年以来已有21家基金公司“换帅”

2019年共有42家基金公司总经理变更,创下历史最高记录。Wind数据显示,截止6月15日,今年刚刚过去半年时间,又有21家基金公司更换总经理。

近几年,公募基金公司头部效应越发突出,小型基金公司经营艰难,小公司总经理变动更为频繁。在人数增加的同时,总经理任职时间也在缩短,今年年以来离职的总经理中有10人任职不满三年。

5月23日,中信建投基金发布高管变革公告,邱黎强因工作安排已于5月22日离任总经理一职,在新任总经理正式履职前由公司董事长蒋月勤先生代行总经理职务。

资料显示,邱黎强早前在中信建投证券资产管理业务筹备组工作,而后历任中信建投资产管理部总监、执行总经理、董事总经理、行政负责人等职务,去年1月份加入中信建投基金,担任基金公司总经理。

基金业协会网站显示,6月9日,原中信建投证券沈阳市中街路证券营业部经理、安立路中心营业部总经理金强已加盟中信建投基金。此前有消息称,金强或将担任中信建投基金新任总经理。

受相关法规限制,基金公司董事长不得出任基金经理职务。早前,睿远基金傅鹏博、东方阿尔法基金刘明等不少基金公司董事长为了亲自掌管投研团队,选择卸职董事长转而担任公司其他高管职务。近期,朱雀基金梁跃军也卸任董事长职务,亲赴投研一线。

5月20日,朱雀基金同时发布高管变更的公告。公告中称,因公司业务发展需要,董事长梁跃军转任公司总经理,原先担任总经理的王欢转任公司董事长。梁跃军转任总经理不到半个月时间,朱雀基金增聘梁跃军担任朱雀企业优胜股票基金经理。

“总经理等高管变动的多为中小型基金公司,个人系基金公司高管变更尤为频繁。资产管理行业人才一直处于较为稀缺状态,尤其是近两年公募基金行业格局发生较大变化,竞争更加激烈,头部效应越来越明显,中小型基金公司面临着更大的业绩压力,这或许是高管变动的主要原因。再加上,商业银行理财子公司快速落地,外资机构强势涌入,资管行业对高级管理人员的需求不断增加。”北京一位中型公募高管总结,基金公司高管离职的内部因素大致可以分为三种:一是经营压力;二是公司内部激励机制不健全;三是股权不合理造成的治理结构方面的原因。外部因素则主要是信托、券商、私募扩张带来的高级管理人员的短期缺乏。

上海一位基金公司人士表示,经过20多年的发展,公募基金行业竞争已经相当激烈,中小公司经营压力大。公司高管若不能完成考核目标,很可能被股东方撤换。同时,目前也存在一些中小型基金公司,其高管变更职务是为了完善公司管理体系,满足监管的要求。另外,基金公司控股权变更、高管退休、股东方人事调整、高管追求个人目标跳槽等等,均会直接或间接带来基金公司高管的变动。

编辑:舰长