花钱的时候到了 西南证券抛出70亿定增方案

摘要 原创:闫晶滢在资本市场上安静许久的西南证券,终于开启了“大动作”。8月23日晚间,西南证券一次性发布14份公告,在公布2019年中期业绩的同时抛出70亿元的定增方案。据悉,此次定增获得重庆本地四家国资企业的支持,资金全部用于增加公司资本金,补充营运资金。2019年上半年,西南证券实现营业收入17.1

原创: 闫晶滢

在资本市场上安静许久的西南证券,终于开启了“大动作”。

8月23日晚间,西南证券一次性发布14份公告,在公布2019年中期业绩的同时抛出70亿元的定增方案。据悉,此次定增获得重庆本地四家国资企业的支持,资金全部用于增加公司资本金,补充营运资金。

2019年上半年,西南证券实现营业收入17.10亿元,同比增长12.17%;实现归母净利润4.90亿元,同比增长60.98%。自营业务贡献营收较大,投行收入和资管收入同比腰斩。而在70亿定增背后,或可一窥西南证券后续“新打法”。

西南证券启动第三次定增

在2009年借壳登陆A股市场后,西南证券曾于2010年5月、2013年12月进行两次非公开发行。时隔五年有余,西南证券第三次推出定增方案。

8月23日晚间,西南证券发布非公开发行A股股票预案,拟发行不超过10亿股,募集资金总额不超过70亿元。募集资金在扣除发行费用后拟全部用于增加公司资本金,补充公司营运资金。

就发行定价看,西南证券此次定增价格采用的方式是:定价基准日前20个交易日A股股票交易均价的90%与发行前公司最近一期末经审计的归属于母公司股东的每股净资产值的较高者。以半年报数据计算,西南证券当前每股净资产约为3.36元,8月23日(周五)收盘价为4.76元/股。

而就发行对象来看,借力于重庆打造国际金融中心的“东风”,西南证券的定增方案得到了重庆国资企业的大力支持。

2019年8月13日,重庆市金融办在官网刊登了关于《重庆国际金融中心建设方案》的竞争性磋商采购文件。方案显示,重庆需要抓住新时代西部大开发新机遇和国家扩大金融改革开放的重要机遇,聚焦“一带一路”和西部陆海新通道建设,构建立足西部、面向东盟的国际金融中心。

西南证券在半年报中介绍称,该公司是目前唯一一家总部位于重庆的全国综合性证券公司。目前重庆正大力推进产业结构调整,未来以大数据智能产业、新能源产业等为代表的战略新兴产业将接力助推重庆经济的高质量发展。该公司将积极对接上述政策优势,发挥专业特长,进一步服务好各类型客户的综合金融服务需求,努力为实体经济的转型升级发展贡献力量。

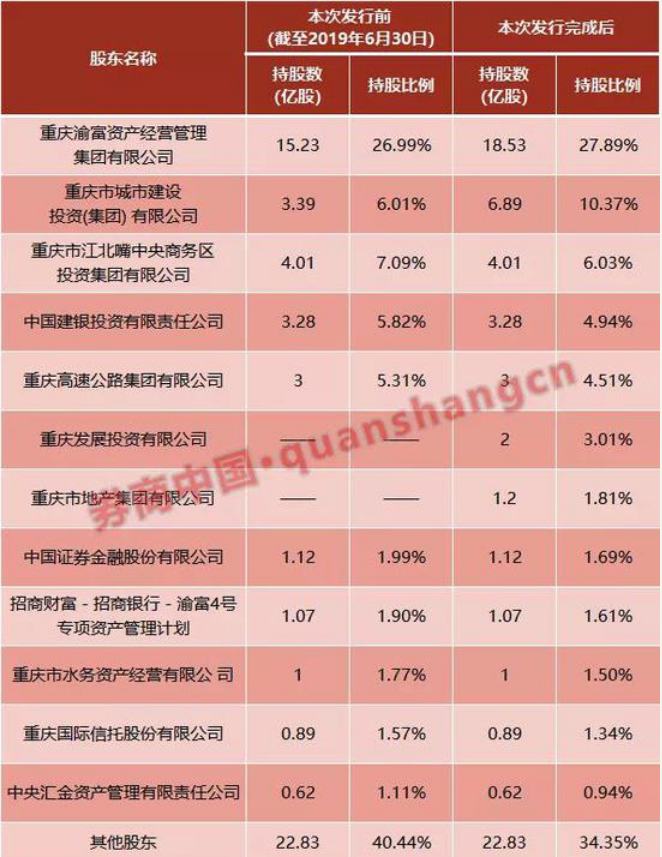

目前,西南证券控股股东为重庆渝富资产经营管理集团有限公司,系重庆渝富控股集团有限公司的全资子公司,重庆渝富控股集团则是重庆市国资委履行出资人职责的国有独资公司。因此,西南证券的实际控制人为重庆市国资委。西南证券历任董事长也都是来自重庆市国资委,包括现任和此前好几任还都是国资委主任亲自出任。

具体而言,西南证券拟发行的10亿股将由4名重庆国资企业认购,分别为:

重庆渝富认购不超过3.3亿股,认购金额不超过23.1亿元;

重庆城投集团拟认购不超过3.5亿股,认购金额不超过24.5亿元;

重庆市地产集团拟认购不超过1.2亿股,认购金额不超过8.4亿元;

重庆发展投资拟认购不超过2亿股,认购金额不超过14亿元。

其中,重庆渝富直接、间接持有西南证券28.89%的股份,为西南证券控股股东;重庆城投持有西南证券6.01%的股份,系西南证券第三大股东。重庆地产和重庆发展则将成为新晋股东。就限售期来看,重庆渝富认购股票限售期为60个月,其他三家限售期则为36个月。

发行前后主要股东持股情况一览:

70亿募资六大用途

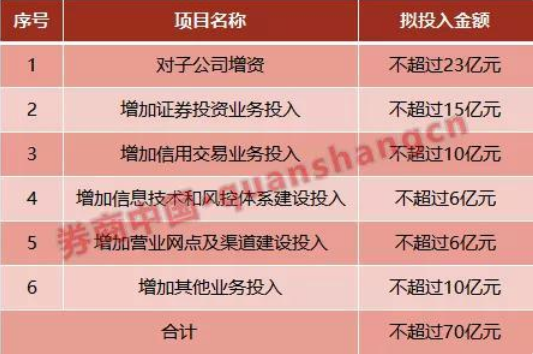

70亿元的“真金白银”将花在哪?西南证券给出了此次募集资金的具体用途:

在对子公司增资方面,此次将获得大笔资金的主角为西证创新和西南期货,合计投入不超过23亿元。

此前,在西南证券2013年的非公开发行中,其部分募集资金用于加大对直投子公司西证股权和对未来香港子公司(西证国际)的投入。时移世易,西南证券的业务重点也有所转变。

在科创板落地之后,券商纷纷新设或增资另类投资子公司,因此这也被视为券商发力开拓科创板业务的重要表现。西证创新系西南证券开展另类投资业务的全资子公司,成立于2013年4月,注册资本40亿元。西南期货注册资本为5亿元,且拥有一家期货风险管理子公司。

西南证券指出,通过对子公司增资,有助于公司抓住政策机遇,一方面依托西证创新的平台优势,积极发掘具有发展潜力及价值的投资标的,支持科创板的发展,增强对实体经济的服务;另一方面,依托西南期货及其全资风险管理子公司,通过期货及衍生品等工具,为客户提供全方位的专业服务,满足实体企业差异化的风险管理需要。

另外,从业务开拓方面,西南证券选择在证券投资业务和信用交易业务方面加大资金投入,分别投入不超过15亿元、10亿元。

在证券投资业务方面,西南证券预计扩展量化投资、固定收益类等投资业务;而在信用交易业务方面,西南证券准备在发展资本中介业务,扩大股票质押、融资融券等业务方面发力。

西南证券2019年半年报显示,该公司当期实现自营业务收入(投资收益+公允价值变动收益-对联营企业和合营企业的投资收益)8.30亿元,其中公允价值变动收益4.50亿元,与去年同期亏损6029.61万元的水平相比有大幅提升。

而在信用业务方面,西南证券上半年实现利息净收入1.08亿元,较去年同期亏损6266.02万元的情况同样有明显好转。西南证券表示,股票质押式回购业务、融资融券等信用交易业务具有风险可控、收益稳定的特征。此次融资有助于做大低风险的资本中介业务规模,增强服务实体经济能力,实现风险可控下的稳定回报。

不过,信用业务的收益和风险总是结伴而行。8月24日晚间,西南证券同时公布了上半年合并报表计提资产减值准备的情况,合计计提6562.97万元。其中,母公司股票质押业务客户逾期回购款计提坏账准备3195.56万元,对子公司孖展业务形成的应收款计提坏账准备4570.96万元,西证国际商誉减值1541.46万元。在不考虑融出资金3371.11万元减值准备冲回的情况下,坏账计提及商誉减值合计为9307.98万元。

此外,2019年上半年,西南证券经纪业务手续费净收入为3.38亿元,同比增长19.14%;投行业务手续费净收入1.36亿元,同比降低49.63%;资管业务手续费净收入0.27亿元,同比下降52.82%。基于此,西南证券开发新的盈利点势在必行。