中原证券的“糟心事”:员工状告前东家,股东减持,业绩变脸……

摘要 一则前员工状告中原证券的消息,让中原证券再度成为舆论的焦点。而这已是公司及其营业部6月以来收到的第二份诉讼。裁判文书网显示,中原证券某地营业部作为原告要求法院撤回劳动仲裁确定的支付员工工资的要求被驳回,另一起是离职员工起诉中原证券要求支付违约金的诉求未获法院支持。员工状告中原证券“变相裁员”索赔据悉

一则前员工状告中原证券的消息,让中原证券再度成为舆论的焦点。

而这已是公司及其营业部6月以来收到的第二份诉讼。

裁判文书网显示,中原证券某地营业部作为原告要求法院撤回劳动仲裁确定的支付员工工资的要求被驳回,另一起是离职员工起诉中原证券要求支付违约金的诉求未获法院支持。

员工状告中原证券“变相裁员”索赔

据悉,郑某于2013年进入北京广安门外大街证券营业部,后升任总经理。裁判文书显示,郑某与中原证券广安门外大街证券营业部签订了2013年10月8日至2016年10月8日的劳动合同,之后续订合同,但续订期限没有填写。

2018年2月,郑某被调至中原证券总部旗下的投资银行第四事业部,担任副总经理。然而,当年3月29日,中原证券召开办公会并研究决定,逐步撤销投行第四事业部,成立企业融资部。

随后在2018年5月,中原证券公布了对郑某的最新调整:免去其公司投资银行第四事业部副总经理职务,并决定聘任其为公司北京酒仙桥营业部专职合规管理员(待遇不变,仍为A类营业部总经理级)。

得知上述调动后,郑某非常意外,并表示不能接受。郑某称:“职务重要性及管理权限与我的原岗位相差几个等级、工资待遇大幅下降、对职业发展也有重大影响。”

郑某认为,中原证券未经其同意或认可作出上述调整,系单方解除双方的劳动关系,再强行要求其与另一用工主体建立劳动关系,属违法解除劳动关系。郑某在庭审时表示:“中原证券在短短3个月内对我频繁换岗,目的就是为了规避违法解除劳动合同所应承担的法律责任,利用该手段逼迫我自动离职。”

尽管被频繁调换岗位,但郑某称其劳动合同并非与中原证券签订,而是和中原证券旗下营业部签的。对此,中原证券表示,由于公司总部在郑州,为避免繁琐的公文往来,所以就近使用北京广安门外大街证券营业部的公章在郑某的劳动合同上盖章,且现已无法查明为何在续签时没有标准期限,但劳动关系始终是在双方之间建立的。

在诉讼中,郑某提出向中原证券索要“双倍工资”,涉及签订合同的两个不同用工主体,即中原证券总部和旗下营业部。

而中原证券方面认为,2018年6月,郑某既未到酒仙桥营业部报道,也没有到总部上班。因此,中原证券在2018年7月24日以严重违反公司规章制度,并提起仲裁为由,用EMS向郑某送达了解除劳动合同的通知。

最终,北京市高级人民法院认为,中原证券将郑某工作岗位在短时间内两次调整,未与郑某协商一致。但在郑某申请劳动仲裁之前,中原证券并未实施解除劳动关系的行为,而是在郑某申请劳动仲裁提出支付“违法解除劳动合同赔偿金”的请求后,以郑某违反劳动纪律为由发出的解除合同通知。故法院认定,郑某以违法调岗为由要求支付违法解除劳动合同赔偿金的主张不成立,判决驳回其该项诉讼请求。

就双倍工资问题,北京市高级人民法院指出,在北京广安门外大街证券营业部隶属于中原证券、劳动关系存续期间郑某工资待遇均按劳动合同约定履行的情况下,郑某劳动关系的用人单位为中原证券,不支持郑某双倍工资诉讼请求。

二股东再抛减持计划

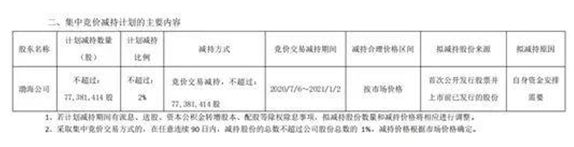

除了诉讼问题,此前在6月10日,中原证券发布公告称,公司第二大股东渤海产业投资基金管理有限公司(以下简称渤海公司)拟在未来6个月内通过集中竞价交易方式减持公司股份不超过0.77亿股(占公司总股本比例不超2%)。

这已是自去年2月以来,渤海公司第三度计划减持中原证券股份。值得一提的是,这三次减持渤海公司都主要采用了集中竞价交易方式。

根据公告的提示,此次集中竞价交易减持的起始时间为今年的7月6日,截止日为明年的1月2日。这已是近一年多的时间内,中原证券第三次公告渤海公司拟减持公司股份。第一次减持计划于去年2月15日公告,第二次减持计划于去年9月6日公告。据悉,渤海公司所持中原证券股份是公司A股IPO以前获得,并已于2018年1月3日解除限售。

2019年业绩变脸

根据中原证券4月22日晚间公布的2019年年度报告,2019中原证券实现营业收入23.73亿元,同比增加43.82%;归属于母公司股东的净利润0.58亿元,同比下降11.5%。

在2019年券商整体实现近85%盈利增幅的背景下,中原证券出现了11.5%的净利润下滑显得颇为惹眼。纵观行业整体数据,中国证券业协会公布的数据显示,2019年度,133家证券公司实现净利润1230.95亿元,同比增长84.77%。

而此前,2019年第一季度、半年度以及前三季度,中原证券实现营业收入分别为6.58亿元、12.87亿元和19.85亿元,同比增速分别为46.10%、48.76%和56.36%;实现归属于上市公司股东净利润分别为1.82亿元、2.4亿元和2.9亿元,同比增速分别为78.78%、64.63%和113.81%。

全年净利润增速直接由正转负,从前三季度的增长113.81%下滑至全年增速的-11.50%。业绩突然变脸的背后,是信用业务和资管业务频频暴雷。

其中境外信用业务的大幅亏损则成为中原证券业绩一大拖累项。年报显示,中原证券2019年境外业务营业收入出现负值,为-1.78亿元,同比下滑285.86%。此前在4月23日,中原证券发布了一则更正公告,更正后的境外子公司2019年亏损额由此前披露的3.31万港元变为3.31亿港元。

除了境外业务出现亏损,计提各项减值准备也正在蚕食中原证券的利润。年报显示,中原证券2019年报告期内新增资产减值准备3.59亿元。这一数字已超出公司当年净利润的6倍。梳理中原证券2019年发布的多条关于计提减值准备的公告可以发现,公司计提项目主要包括股票质押业务、债权投资、贷款及委托贷款等。其中涉及股票质押业务的计提减值达到1.77亿元。