银保监会即将开展大整顿,严查意外险市场乱象!

摘要 银保监会正式开始意外险市场清理整顿工作涉及寿险公司和财险公司剑指五大方面产品管理、销售管理、渠道管理理赔管理和内部管理手续费畸高强制搭售和捆绑销售仍是重点...(文件在第三部分)但是,套路似乎还有很多1“眼花缭乱”的那些套路屡禁不止的强制搭售近日,有媒体报道,银保监会向财险公司和寿险公司,下发了《关

银保监会正式开始

意外险市场清理整顿工作

涉及寿险公司和财险公司

剑指五大方面

产品管理、销售管理、渠道管理

理赔管理和内部管理

手续费畸高

强制搭售和捆绑销售

仍是重点...

(文件在第三部分)

但是,套路似乎还有很多

1

“眼花缭乱”的那些套路

屡禁不止的强制搭售

近日,有媒体报道,银保监会向财险公司和寿险公司,下发了《关于印发意外险市场清理整顿工作方案的通知》,集中整治意外险市场的突出问题。

此次,将采用“自查+抽查”方式,主要检查的重点仍是手续费过高和强制搭售等方面,具体的检查内容,我们放在第三部分说。

其实,针对意外险的强制搭售,比如现金贷平台强制搭售人身意外险等问题,银保监会已经先后出台了多个文件,点过多家公司。

但是,为什么市场上还是有这些问题呢?

现金贷平台的搭售,我们之前已经说过了,参见《六部委联合发文:严禁信贷搭售,借意险费用由银行承担,多家机构被罚近400万!》

今天,一起看看,出行平台搭售意外险的那些套路吧!

1.第三方平台:买机票,搭售意外险

其实,昔日大家都有体会,在携程网购买车票就会默认购买一个“套餐”,包含一份20元的意外保险,稍不留意在付款的时候就会多付20元(保险费)。

后来在众多议论声中,监管部门也指出不合规,民航局还下文《关于规范互联网机票销售行为的通知》禁止搭售。

虽然,携程网上的套路是少了点,但是,其他平台还有不少~

①套路一:默认搭售保险的机票最便宜,而且位置最醒目

第一张图和第二图,是艺龙网aPP机票购买流程中的截图。

大家可以看到,默认的第一选项是价格最低的,但是仍然是包含意外险的,保费40元。

消费者,一不小心就会踩坑,毕竟他的位置太醒目而保险的信息却好小。

②套路二:躲得过第一个套路,躲不过第二个坑~

上图为去哪儿网站的机票购买流程截图。

大家仔细看,图片默认的第一购买链接,包含有服务费38元,38元中包括8大特权,其中两个与保险有关,一是赠送的新冠疫情保障(这个是保险业为大家谋的福利,是好事儿),二是延误补偿。

在这个延误补偿的地方,并没有说他是保险还是平台提供的保证。

但如果他是保险的话(结合有新冠的赠险考虑,应该就是),没有任何承保公司、代理销售主体甚至条款信息。这一条就不符合监管要求,2016年携程保险代理因为这种违规现象就被监管开了2张罚单,总罚款40万。

但这不是重点,重点是第二张图,本以为一眼识破第一链接有坑(服务包导致票价变高),选择了第二链接票价也比较低。

但是,在点击付款链接的地方却又见昔日套路,立即预定下发有一小行字,默认购买30元意外险。

最下方购买链接,立即购买,普通预定傻傻分不清(类似原来的携程火车票有木有~)

真的是一波一波的套路啊~

③套路三:最后弹窗提示建议购买意外险

躲过了前两个套路之后,终于找到一个没有任何附加费用的链接。

没想到的是,在最后付款的时候也逃不过,平台的杀手锏,最后一波意外险的安利弹窗~

这也是大家在火车站购票时经常要跳过的一个弹窗吧!

2.无利不起早!

为什么三令五申,不允许强制搭售保险,限制消费者的自由选择权,但是,这些平台的搭售行为却还是这么多套路呢?

小编想起了,上周一名女子想要薅保险公司的羊毛,利用航班延误骗保300万的案件,可以说是引起了业内外的争论,还有说保险公司玩儿不起的~

但是,那篇文章下面有个留言,就是上面的截图,大家仔细看看就能知道为什么平台想尽办法,也要多销售一份保险呢?

收入啊,利润啊!但是,那些钱都是第三方平台的,没保险公司什么事儿~

前面有平台先割掉一波韭菜,后面还有消费者想要薅羊毛,保险公司在付出了诸多成本之后,其实是亏本的(不可怜么?)。

BY THE WAY,小编查看过易安、国泰、永安,三家公司的意外险手续费,手续费率在11%-18%之间,但是,为什么大家说有的平台佣金可以达到97%呢?

附一个小编整理的平台销售的意外险的保费情况表吧,关于手续费的问题,结合费率和价格,大家自己想想哈!

2

意外险也并不是香饽饽

为何险企还要冒违规风险

1.保费200亿,亏损20亿:承保保费利润率-10%

其实,从意外险的经营数据看,近年来保费虽然是高速增长的,但承保端却是长期亏损的!

根据我们整理的数据,2019年63家财险公司经营意外伤害险,其中人保和平安的保费规模最大都在百亿左右。

2019年,平安财险的意外险保费收入117亿,承保利润17亿,人保财险的意外险保费收入89亿,承保利润1.8亿。

从上图可以看到,如果剔除人保和平安的话,61家经营意外险的公司,保费规模仅为近200亿,但承保利润更是亏损20亿,承保保费利润率从-0.31%降至-10%。

也就是说,看上去意外险经营良好,但其实里面有平安和人保的数据,粉饰了很多。

注:根据各家公司年报整理的前五大险种经营数据已经纳入“13精”数据库

2.百亿公司经营意外险,也亏损!

财险公司规模决定效益更为突出,承保端微盈也是百亿俱乐部的一大特点,更是为何中小财险公司想要扩大规模挤进百亿俱乐部的原因。

然而,从上图可以看到,经营意外险的公司中,承保亏损超过5,000万的公司中,不乏百亿公司的身影。

比如,大地财产,永安财险,甚至太平财险,意外险保费在15亿以上,不是公司保费规模的第二大险种就是第三大,但是,承保保费利润率却都在-5%以下。

考虑到,承保保费利润率以保费为分母,会比综合成本率低,也就是说这几家百亿公司的意外险综合成本率至少在105%以上,承保端全部亏损,且数额不低!

为何这个高保额、低费率、高手续费的险种,还是有很多保险公司想要抢呢?

3.快速增长的意健险,不争就没有增速?

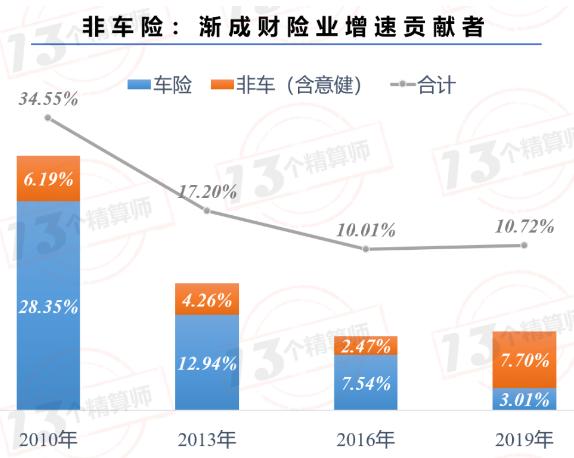

近年来车险市场竞争白热化,保费增长也进入个位数区间,财险业10%的三年复合保费增速中7.7%都是非车险(包含意健险)贡献的。

在昨天的文章中,我们说过财险业的发展格局注定改变,车险份额大概率会继续降低,未来的行业增速还是要靠非车险支撑。

参见《车险vs非车险:财险结构调整已是必然!》

而在这之中,意外险近三年的复合增长率为28.54%,健康险为41.97%,包含农险、保险的非车险为22.34%。

可以说,近三年意健险的保费增速仅次于保证险和健康险。这也就是保险公司为什么要冒着违规的风险也要跟平台合作,扩大意外险业务了。

毕竟,车险竞争加剧增速已经难以超越行业,非车险如果不争的话,要想保持超越行业的保费增速就更不可能了。

所以,在规模的压力之下,即使是面对渠道费用的不断攀高,盈利空间被压缩,保险公司也很难放弃意外险这块蛋糕。

此番轮回之后,意外险的市场乱象也就显得格外突出,最终,银保监会出手,在今年年初就下发了《关于加快推进意外险改革的意见》,提出要:

①制定统一的意外险专项监管制度

②施行价格定期回顾分析制度

③完善意外险定价假设规定

④强化法定责任准备金监管

⑤编制意外伤残、死亡等发生率表

⑥完善市场主体意外险信息披露制度

⑦完善保险业意外伤残评定标准

⑧组织建立行业意外险反欺诈工作联盟推动

参见《银保监会推动意外险改革:统一意外险专项监管制度、价格定期回顾分析...》

而作为此次改革内容之一,整治市场乱象的行动也已经开展了~

3

分三阶段整治:五大方面

1.三大阶段:自查自纠→监管抽查→总结报告

①2020年6月至7月:自查自纠阶段

各保险公司及下辖所有省级分公司进行全面摸底,逐条对照整治工作要点开展自查自纠,7月底前上报自查报告。

②2020年8月至11月:监管抽查阶段

各银保监局综合前述自查自纠情况,对辖内省级分支机构开展现场检查,数量不少于3家。

银保监会根据前述情况,选择对问题集中的保险总公司开展现场检查。

③2020年11月至12月:总结报告阶段

各银保监局于12月15日前,向人身保险监管部报送意外险市场清理整顿工作报告。

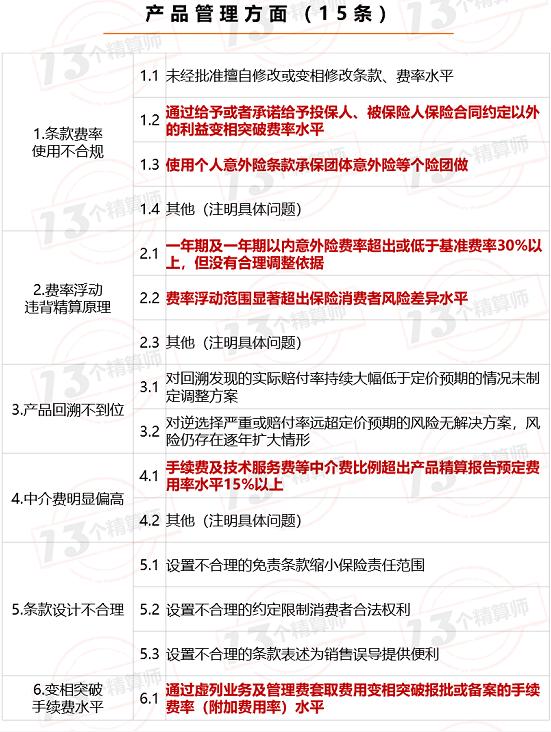

2.五大方面,47条自查内容

其他三方面内容,渠道管理方面,还要检查是否委托不具备合法资格的机构开展销售活动,支付或变相支付手续费;是否通过现金贷等网贷平台销售意外险,或通过渠道挂靠等方式变相与网贷平台合作销售意外险等。

理赔管理和内部管理方面,是否以拖赔、惜赔、无理拒赔等方式损害保险消费者合法权益,客户信息安全保护是否到位,信息披露是否依法合规等问题。

3.抓紧自查整改,违规有后果!

按照往常的惯例,在三阶段工作完成后,对于问题突出的公司,监管肯定会采取相应的行政处罚措施,比如罚款,或者撤销高管任职,甚至责令停止接受新业务等。

参见《顶风作案,点名8家寿险公司,换个方式接着在现金贷平台搭售保险!》

所以,各家公司一定要高度重视,认真检查啊!

4

顺带提一下,要重视

保险公司年度信息披露

2018年4月28日,银保监会下发的《保险公司信息披露管理办法》,已经于2018年7月1日起施行。

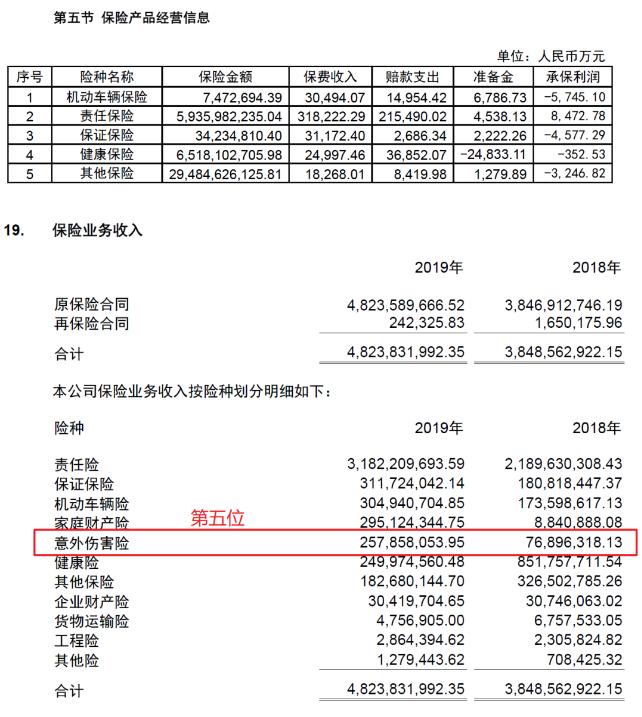

按照办法中规定,财险公司披露的产品经营信息中,指上一年度原保险保费收入居前5位的商业保险险种经营情况,包括险种名称、保险金额、原保险保费收入、赔款支出、准备金、承保利润。

但是,2019年的年度报告中,仍有不少公司不合要求。

①披露的不是前五大

国泰财险的2019年年度报告中,前五大险种中没有意外伤害险。

②披露的内容不全

现代财产、易安财产、安信农业,三家公司有的没有披露承保利润,有的没披露准备金,有的没披露保险金额。

以易安财险为例,其2019年的年报中未披露保险金额。

|闲话

其实,站在消费者的角度,有的时候很多小小的坑,一不小心就会踩进去。也许一次两次可以不在乎,但是,积水成渊。

很多事情积攒一段时间之后,大家的意识越强,看法也会越来越多。往往,很多问题等到那时再去解决,已经来不及了~