怎么回事?百亿级私募业绩频频翻车 平均收益远低于小私募

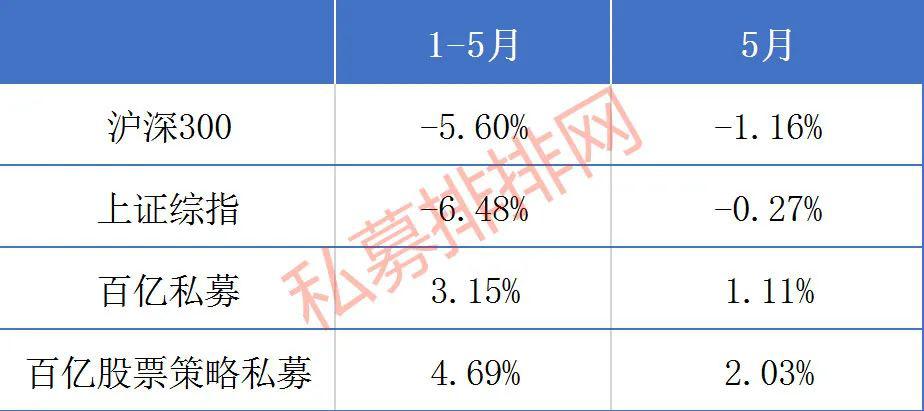

摘要 百亿级私募的动态一向有着投资风向标的作用,但今年抄其作业的投资者似乎成绩不会太好。数据显示,截至5月底,股票策略百亿级私募年内取得4.69%的正收益,虽然跑赢市场,但与中小型私募相比,差距显而易见。规模介于1亿至10亿的股票私募整体收益为9.19%,几乎是百亿级私募的两倍。有业内人士称,今年百亿级私

百亿级私募的动态一向有着投资风向标的作用,但今年抄其作业的投资者似乎成绩不会太好。

数据显示,截至5月底,股票策略百亿级私募年内取得4.69%的正收益,虽然跑赢市场,但与中小型私募相比,差距显而易见。规模介于1亿至10亿的股票私募整体收益为9.19%,几乎是百亿级私募的两倍。

有业内人士称,今年百亿级私募业绩失色,主要原因在于大多数头部私募为价值投资者,惯用低估值策略,主要持仓分布在金融、地产以及传统制造业,因此表现不佳。不过长期来看优质的低估值资产仍有投资价值,后续将更为能够实现“困境反转”的公司。

百亿级私募年内跑赢大盘

根据私募排排网统计,截至5月底,国内共有41家私募管理规模超过百亿元,有完整净值更新的百亿级私募共有33家,年内取得3.15%的正收益,其中股票策略百亿级私募的整体收益达4.69%。

具体来看,今年以来收益为正的百亿级私募有25家,正收益占比达75.76%。这也意味着,另外有8家百亿级私募前五个月没赚钱。纳入统计的百亿私募中,有6家私募今年以来收益超过10%,其中仅量化私募就占去4家。

据悉,其中获得收益冠军的是一家来自北京的私募,截至5月底,该私募年内收益已达到18.4%。公开资料显示,该私募成立于2016年,在2019年就已经晋升百亿梯队。公司除了立足中国证券市场,同时在海外市场尤其是中概股也有广泛布局。

中小型私募表现更佳

尽管百亿级私募业绩跑赢大盘,但相比于中小型私募,可谓逊色不少。

数据显示,规模处于20亿至50亿元区间的股票策略私募,年内平均收益录得8.1%,取得正收益的私募机构有55家,占比高达84.62%,同期,规模在1亿至10亿元区间的股票策略私募基金,平均收益更是达9.19%。

另外,百亿级私募不仅整体逊色于中小型私募,聚焦到具体机构来看,不少长期业绩领先的百亿级私募今年表现却不佳,甚至有所亏损。

以沪上一家百亿级私募为例,其2010年至2013年在大盘仅上涨5.65%的情况下,获得了56%的收益,2014年盈利也超过60%,2015年业绩达到51%,就算在2016年年初熔断的情况下依旧获得12%的正收益,2017年满仓持有大蓝筹收获了53%的收益,2019年收益率再次超过50%,但是今年前四个月其旗下产品平均亏损了7%。

低估值策略失色

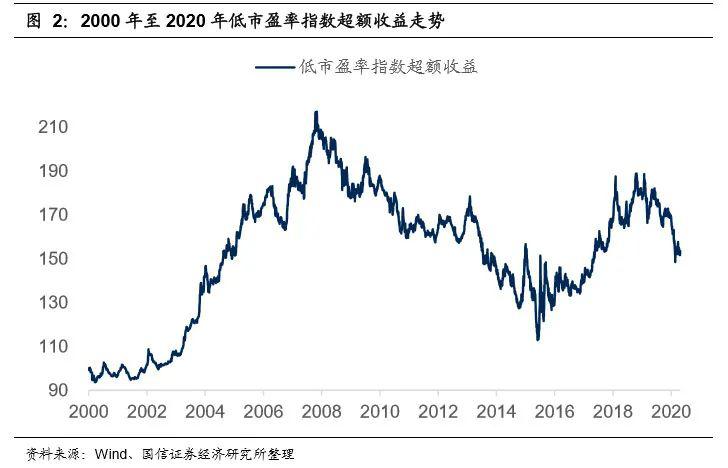

“不仅是上述这家私募,今年不少百亿级私募业绩失色,主要原因在于大多数头部私募为价值投资者,惯用低估值策略,偏爱大蓝筹股,主要持仓分布在金融、地产以及传统制造业。要知道,从2018年开始低估值策略就失效了,低估值组合收益率显著跑输市场。”沪上一位私募研究员表示。

国金证券数据显示,低市盈率策略的有效性(指跑赢市场整体的超额收益)有着很强的趋势性变化特征:大体上从2003年开始到2007年,低估值策略明显跑赢市场整体;从2008年到2015年左右,低估值策略明显跑输大盘;从2015年到2018年底,低市盈率策略再度显著跑赢市场整体;最后从2018年底左右至今,低市盈率组合又显著跑输大盘。

国金证券分析师燕翔认为,2020年以来的行情基本是延续着2019年下半年的逻辑线条,即全球范围内的负利率和流动性极度宽松。这种情况下,以往传统的估值模型都面临着同样的问题,即当利率(分母)为0或者为负的时候,贴现从理论上来说是趋向于无穷大的。“这也就意味着,当我们面临零利率或者负利率的宏观环境时,盈利(分子)稳定性以及成长性的价值会更加突出,市场对于基本面无瑕疵品种的估值容忍度会进一步提高。”

不过沪上一位百亿级私募基金经理认为,长期来看,优质的低估值资产终会实现修复,尤其是一些有迹象出现“逆境反转”的公司,随着行业优胜劣汰大趋势的演进,部分估值较低的好公司仍具备投资价值。

对于今年涨势强劲的医药和消费板块,多位百亿级私募人士表示,当前医药、消费等热门板块已经呈现出某种程度上的短期过热现象,可选消费也出现了一定程度的普涨反弹,而且当前热点相对散乱,因此建议投资者在消费、医药等确定性较高的行业中,逢低吸纳优质品种,不要一味追高。

责任编辑:cdl