安盛天平迎来新“掌门” 车险陷泥潭转型健康险非坦途|保险

摘要 原有车险业务陷入泥潭、健康险拓展前途未卜,长期积弱的安盛天平将何去何从?出品|每日财报作者|白晓旭近期,安盛天平空缺了一年多的CEO职位终于迎来其掌门人朱亚明,这也是安盛天平成为中国最大外资独资财险后的一项重大人事变更。公开资料显示,朱亚明,曾任渣打银行(中国)有限公司副行长、个人金融部董事总经理

原有车险业务陷入泥潭、健康险拓展前途未卜,长期积弱的安盛天平将何去何从?

出品 | 每日财报

作者 | 白晓旭

近期,安盛天平空缺了一年多的CEO职位终于迎来其掌门人朱亚明,这也是安盛天平成为中国最大外资独资财险后的一项重大人事变更。

公开资料显示,朱亚明,曾任渣打银行(中国)有限公司副行长、个人金融部董事总经理。此前,从2002年开始,先后历任花旗银行、星展银行等外资银行高管。

朱亚明此次扮演的是“救火队长”的角色,在原有车险业务陷入泥潭、健康险拓展前途未卜之际,连亏三年的安盛天平又将何去何从?

完成三部曲转变,已成最大外资独资财险

安盛天平前身是成立于2004年的天平车险,当时的第一大股东是刘益谦的天茂集团(000627,股吧)。

2014年2月,法国安盛集团对外宣布完成对天平汽车保险股份有限公司50%股权的收购。法国安盛集团最初以19亿人民币收购了天平33%的股份。随后考虑到未来业务发展需要,又增加了20亿人民币的资本投入,而50%的股权已经是基于当时中国相关法律下外方股东之于合资保险公司所能拥有的最大股比。

2018年11月,法国安盛集团又以46亿元收购安盛天平50%股份。与此同时,安盛天平官网披露重大事项报告称原董事长兼CEO胡务辞职,由法国安盛系董事XavierVeyry接任董事长及临时首席执行官。

目前,安盛天平已经变身外资保险公司。2019年12月,法国安盛集团(AXA)宣布从国内股东宁波益科创业投资有限公司、宁波华阁实业投资有限公司、天茂实业集团股份有限公司、宁波陆达圣科技有限公司以及宁波日兴康生物工程有限公司手中完成收购安盛天平剩余50%股权,成为中国最大的外资独资财险公司。

吸收合并向来是保险巨头做大做强的必经之路,而中国的保险市场是任何保险巨头都不愿意错失的重要一环。

法国安盛近年来一直在努力拓展业务版图,希望将中国的保险市场纳入自己的全球战略版图当中,而安盛天平无疑是它大踏步跨入中国市场的一枚关键“棋子”

至此,安盛天平正式完成“中资-中外合资-外资独资”的三部曲转变,成为中国最大的外资财险公司,也成为2019年中国保险行业对外开放标志性事件的主角。回首安盛天平的发展历程,这是一家辉煌与曲折并存的公司。

车险业务持续亏损,业务开展频亮红灯

根据《每日财报》统计,2014至2019年,安盛天平保险的净利润分别为0.20亿元、2.63亿元、0.08亿元、-0.21亿元、-2.75亿元、-0.9亿元,由盈利转为多年亏损。

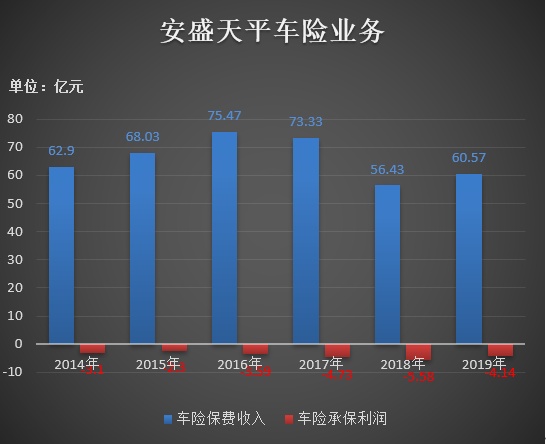

2014至2019年,安盛天平车险保费收入分别为62.9亿元、68.03亿元、75.47亿元、73.33亿元、56.43亿元、60.57亿元。而车险业务分别亏损3.1亿元、2.3亿元、3.59亿元和4.73亿元、5.58亿元、4.14亿元,六年合计亏损22亿元。

安盛天平的车险保费收入于2016年达到峰值,随后持续下滑。2019年公开的财务数据显示,安盛天平2019年的车险保费收入为35.53亿元,与上年相比同比下降1.25%。

一直以来,安盛天平的汽车险业务保持强势地位,继2014年吸收合并完成之后,安盛天平赔付支出和业务管理费快速增长的势头得到控制,身为专业车险公司,安盛天平在应对车险市场化改革中具有产品创新、客户和数据资源、定价、营销等多种优势,其车险业务发展亦被众多机构投资者看好。

然而现实情况却并不如人意,安盛天平的车险业务在自2013年起净利润亏损以来,非但未能扭亏为盈,且亏损呈持续扩大趋势。

这与近年来保险行业监管政策趋严、车险费改下手续费之战兴起等宏观环境变化密切相关,也与进入2020年之后,受到疫情扩散和居民消费乏力影响,新车销量长期持续下行,车险服务经营业绩承压的行业环境变化相关。

但是无论如何,曾经的主营业务成为亏损主因,这种情况摆在任何人面前,都是一道不易下手的难题。与此同时,在保险业务的具体开展上,安盛天平在进入2020年之后也是频频亮起红灯。

4月13日,廊坊银保监分局公布行政处罚信息公开表显示,安盛天平财产保险股份有限公司廊坊中心支公司存在未按规定使用报批的车险条款费率的行为,对安盛天平财产保险股份有限公司廊坊中心支公司处罚款20万元;给予王谦警告,并处罚款4万元。

5月11日,济宁银保监分局下发的罚单显示,因存在编制虚假财务资料及委托未持有执业证书的人员从事保险销售的行为,安盛天平财产保险有限公司济宁中心支公司被罚11万元。

综上,过度依赖车险业务和业务开展规范性不足等问题的确加大了外部环境变化对于安盛天平发展的冲击,这使得本就长期盈利不足的安盛天平同时面临多重打击。

欲转型健康险业务,转型后亏损问题仍待破解

今年1月23日,中国银保监会等13部门在联合发布的《关于促进社会服务领域商业保险发展的意见》,而经历了新冠肺炎的洗礼,这一倡导无疑将被加速推进实现。3月5日,国务院下发《关于深化医疗保障制度改革的意见》,健康险发展的政策导向更为明朗。

回首刚刚结束的两会,完善公共卫生体制机制,进一步推进健康保险发展成为热门话题,政府工作报告在保险保障方面不吝笔墨。一连串政策发布表明健康险将在宏观经济政策的保驾护航下迎来一轮增长。

从2013到2019年,除2017年外,健康保险年保费增速均保持两位数高速增长。2019年健康险在整个保险市场中占比为16.6%,规模达到7066亿元,同比增长30%。

2019年全年累计原保费收入4.26万亿元,同比增12.17%,而健康险原保费收入7066亿元,同比增长29.7%。2020年初,疫情下的保险业前两个月保费收入11768亿元,同比仅微增1.1%,而健康险保费为1542亿元,同比增长22.1%。

这一组数据表明我国健康险市场发展潜力极大。最新消息表明,安盛天平联合企鹅杏仁开创健康险+互联网医疗新模式,推动后疫情时代中国健康管理体验变革。

安盛天平拟任首席执行官朱亚明近日也首度公开亮相,分享了对于后疫情时代中国健康管理未来发展的愿景。

安盛中国首席执行官卫泽韦在接受媒体采访时表示,“安盛保险目前正在从走量的车险模式转型到以价值为导向重点涵盖健康险的多元化业务模式。”这表明安盛天平即将在大健康板块展开布局。

对于安盛天平而言,健康险领域是一片新的天地,但发展侧重点由原来的车险服务转向大健康板块是否真的明智呢?

首先,众多险企重金布局抢占市场,行业竞争白热化或将导致恶性竞争。2018年,财险行业健康险业务保费收入569亿元,同比增速高达44.4%。2019年上述数字再度快速攀升为840亿元、同比增速47.7%,位居各大主流财险险种增长冠军。

但与此同时,财险公司健康险亏损连连,几乎是全军覆没。2018年财险公司健康险承保亏损20亿元,2019年上升40亿元。一片亏损中,约70家经营健康险财险企业难见盈利者,近乎百分百的财险公司皆亏损。

作为一家财险公司,安盛天平目前在健康险领域仅能经营一年期以下的短期健康险业务,较为典型的有百万医疗险、高端医疗险。公司2019年健康险保费收入3.62亿,承保亏损0.25亿;2018年健康险保费收入1.47亿,承保亏损0.06亿。

这意味着做得越多,亏得越多,朱亚明能否破解这一难题,困境中连续亏损的安盛天平走向何方?《每日财报》将持续关注。

声明:此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

本文首发于微信公众号:每日财报。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。