证监会官网显示,三峡银行提交的《首次公开发行股票并上市》材料已于6月22日被接收,也就在一周前,重庆银保监刚刚做出批复,同意其在A股进行首次公开发行。

数据显示,本次重庆三峡银行拟发行规模不超过18.60亿股,所募集资金扣除发行费用后,将全部用于补充该行的核心一级资本。但能否年内顺利上市,仍然是个疑问。毕竟不同于2019年,今年半数时间已过,但银行IPO仍然冷清,颗粒无收…天眼查数据显示,三峡银行前身是万州商业银行,由重庆当地10家城市信用社、3家农村信用社联合多家企业法人出资设立。2008年2月,银监会正式批准万州商业银行成功重组更名为三峡银行。

作为注册地位于重庆万州的三峡银行,其主要业务围绕三峡库区开展,符合证监会大力支持贫困地区企业IPO的绿色通道标准,被认为有望享受“即报即审、审过即发”的政策。但自2016年上市辅导以来,三年过去了,三峡银行却仍在排队,眼看着当地的“同行”早已成功上市,也只能“干瞪眼”。查询来看,重庆银行于2013年11月在港交所挂牌上市,成为首家在港交所主板上市的内地城商行;去年10月末,重庆农商行成功回A,成为全国首家“A+H”股上市农商行、西部首家“A+H”股上市银行。

作为注册地位于重庆万州的三峡银行,其主要业务围绕三峡库区开展,符合证监会大力支持贫困地区企业IPO的绿色通道标准,被认为有望享受“即报即审、审过即发”的政策。但自2016年上市辅导以来,三年过去了,三峡银行却仍在排队,眼看着当地的“同行”早已成功上市,也只能“干瞪眼”。查询来看,重庆银行于2013年11月在港交所挂牌上市,成为首家在港交所主板上市的内地城商行;去年10月末,重庆农商行成功回A,成为全国首家“A+H”股上市农商行、西部首家“A+H”股上市银行。两“兄弟银行”的上市让三峡银行业难免压力重重,从三峡银行发布的2019年年报就能看出,2020年上市已是该行的目标之一了。此外,为了能更好上市,公司还更换了上市辅导机构,从招商证券更换为了中国银河证券,也算是为了登陆A股卯足了劲儿。

重庆信托成大赢家

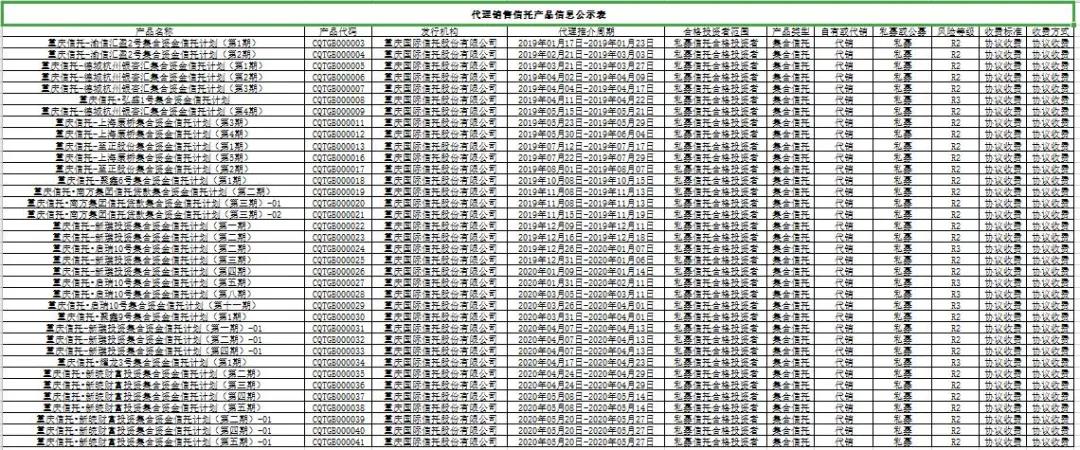

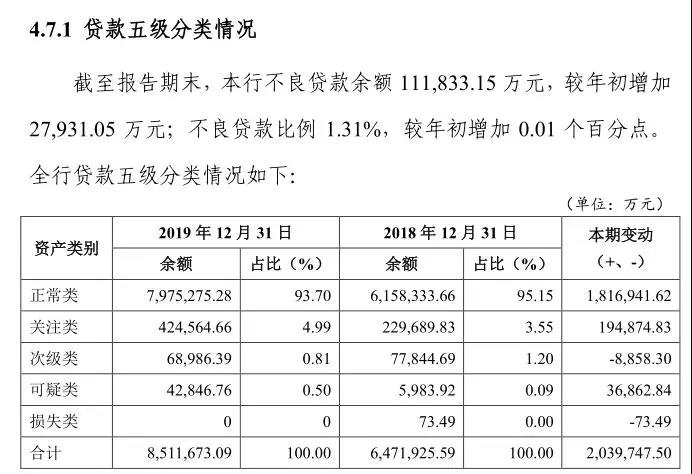

从三峡银行的股东结构来看,重庆信托持股29%。业内普遍认为,三峡银行上市后,对重庆信托的业绩助推作用将进一步凸显。以江苏信托为例,受益于江苏银行的上市,江苏信托多年来长期处于信托行业前列。据相关年报,2019年江苏银行为江苏信托贡献的投资收益为8.20亿元,2018年这一数据为9.45亿元,2017年则为9.18亿元,极大支撑了江苏信托的发展。按此来看,重庆信托也有望成为三峡银行上市后的最大赢家。不过,也正因为重庆信托第一大股东的原因,该银行相应出现了一定的弊端。在联合资信去年给出的评级报告中,机构特意指出,“三峡银行持有的信托产品、资产管理计划及其他债务工具投资的规模较大,且投向政府融资平台和房地产行业占比较高,对该行信用风险管理能力要求较高,相关风险需关注。”金融界查询,公司公告的代销信托产品中,清一色都是重庆信托发行的。不过,由于业内重庆信托“风控严”的口碑较好,所以踩雷率较业内同行明显偏低。具体地,截至2019年末,三峡银行总资产约2080亿元,总股本为55.74亿股。从补充资本的方面看,2017年、2018年、2019年,重庆三峡银行资本充足率分别为11.98%、12.69%、13.47%;一级资本充足率和核心一级资本充足率均分别为9.07%、9.08%、9.84%。不过,联合资信在评级报告中也提到,重庆三峡银行持续通过股东配股、发行二级资本债券的方式补充资本,业务发展对资本消耗较大,核心资本仍面临一定补充压力。业内人士称,由于IPO融资进展放缓,同时政府要求扩大对民营企业和小微企业的信贷投放,银行补充资本的压力骤升,但对于中小银行而言,补血“途径”少,市场惯用的“永续债”发行由于门槛高、融资成本高,使其注定不能成为银行募资的主要途径。而这无疑是中小银行面对的普遍难题,一面是补资本的强需求,一面是缺资本的弱供给,这也是中小行为什么就算IPO排长龙也仍要挤破头从资本市场上“补血”的原因。不过,从今年来看,情况相对特殊,目前A股排队的IPO银行数目近20家,而仍未有一家成功过会,与去年8家上市潮对比,今年确实冷清。财报显示,2019年三峡银行营业收入为44.92亿元,同比增长19%;净利润为16.05亿元,较2018年同期大增25%。但细分来看,三峡银行的营业收入绝大部分都是由利息净收入构成,其中,2017年、2018年该项收入分别达到34.48亿元、36.10亿元、35.01亿元。而一般来看,商业银行的收入主要包括利息净收入、手续费及佣金净收入以及投资收益,也就是说,三峡银行在业务方面偏单一。从资产负债表增速来看,三峡银行增长也相对保守。其中,资产总额年末达2083.85亿元,较年初增加 37.07亿元,增幅1.81%;负债总额1929.43亿元,较年初增加20.02亿元,增幅仅为1.05%。联合资信在其评级报告中也指出,三峡银行对市场融入资金的依赖程度较高,核心负债占比较低,负债结构亟待优化等问题。在年报中,三峡银行提到,受宏观经济下行影响,中小企业面临市场逐渐萎缩,资金流日益紧张等情况,部分中小企业承受能力较弱,开始出现逾期。按贷款五级分类来看,正常类占比从95.15%下降至93.7%,而关注类贷款则从3.55%上涨至4.99%,增加19亿左右。不过,整体从不良贷款率来看,尽管逾期贷款余额增加,但上升比例较小,风险总体可控。不良贷款率虽较2018年提升0.01%至1.31%,落后于重庆其他两家上市银行。评级报告额外提醒,需警惕重庆三峡银行中占比靠前的房地产业,目前,该行的房地产贷款占比高达12.22%,租赁商务服务业占比达10.6%,建筑业达9.07%,合计比重较大。而一旦重庆房市出现波动,无疑对信贷资产质量形成压制。从重庆房价来看,2019年重庆楼市成交均价与2018年相比有些上涨,不过上涨幅度不大,整体成交均价仍然保持在13000元/㎡以下,处于横盘状态。目前,40余家银行破净,对于排队上市的银行当然也不是什么好消息,叠加高层对于银行让利1.5万亿的说法,投资者的信心倍加受挫。而这些排队等上市的银行会否在下半年遇到监管的松动,三峡银行又会否享受到绿色通道,我们均予以持续关注。