量化私募高歌猛进 下半年A股行业机会在哪里?科技、白酒不惧高

摘要 端午过后,不仅意味着6月接近尾声,2020年的上半年也是即将收官,年初至今,收益几何?从行业板块的表现来看,内部分化明显,食品饮料、医药科技走出牛市行情,反观金融交运等板块,则处于熊市路途。投资下半场如何参与?有券商提出,科技与周期有望引领下半年行情。北向资金也是积极买入A股,今年二季度以来北上资金

端午过后,不仅意味着6月接近尾声,2020年的上半年也是即将收官,年初至今,收益几何?从行业板块的表现来看,内部分化明显,食品饮料、医药科技走出牛市行情,反观金融交运等板块,则处于熊市路途。投资下半场如何参与?有券商提出,科技与周期有望引领下半年行情。

北向资金也是积极买入A股,今年二季度以来北上资金已净流入1348亿元,其中4月、5月、6月份的净流入金额分别为532亿元、301亿元、515亿元。不难看出,6月份以来北向资金布局加速,回流明显。

回到节前市场表现,受端午假期影响,上周A股仅有3个交易日,但是主要市场指数继续上涨,创业板更是连涨九日。具体来看,上证指数收报周涨0.4%,连涨两周;深证成指周涨1.25%,连涨五周;创业板指周涨2.72%,连涨五周。

传闻商业银行将获券商牌照是端午假期市场关注的焦点,有消息称,证监会计划向商业银行发放券商牌照,或将从几大商业银行中选取至少两家试点设立券商。东吴证券非银研究团队指出,银行拿券商牌照,最终混业是历史的趋势,但这个趋势是一个渐进的长期的过程,不会一蹴而就。不过从股价上来看,已有先知先觉的资金做多有双牌照的券商,在最近4个交易日里,光大证券股价涨幅33.97%。

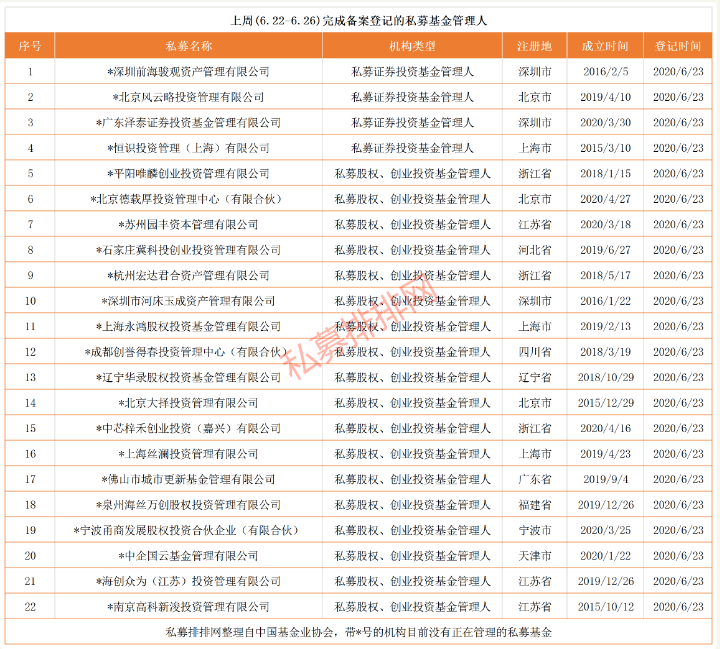

上周新增私募管理人备案22家,证券类私募占比不足两成

根据私募排排网不完全统计,上周(6.22-6.26)新增备案私募管理人共计22家,其中私募股权、创业投资基金管理人18家,私募证券投资基金管理人4家,占比18.18%不足两成。

从地域分布来看,在上周(6.22-6.26)新增的22家私募管理人中,注册地为北京市、江苏省、上海市、深圳市、浙江省的私募分别均为3家,福建省、广东省(不含深圳)、河北省、辽宁省、宁波市、四川省、天津市则各有1家私募完成备案登记。

从上周完成备案登记的4家证券私募管理人来看,泽泰证券投资为今年3月份成立,其余三家私募公司成立时间均在一年以上,其中恒识投资早在2015年3月就已经成立,2020年6月23日公司在中国基金业协会完成备案登记。

上周新增私募产品备案323只,量化私募高歌猛进

根据私募排排网不完全统计,上周(6.22-6.26)共有323只私募产品完成备案登记,其中证券类私募基金239只,在新增备案产品中占比73.99%;信托计划产品6只,分别来自相聚资本、金海纳资本、淡水泉投资、路博迈投资,产品包括:外贸信托-相聚信辉1期、外贸信托-相聚信辉2期、外贸信托-相聚信辉3期、陕国投·财富90号单一资金、华润信托·淡水泉平衡优选B期、华润信托·路博迈中国股票1号。

在上周(6.22-6.26)完成备案登记的239只证券类私募基金中,有22家私募至少备案了2只及2只以上产品。玄元投资在6月23日和24日共计备案玄元科新系列7只产品,成为单周备案基金数量最多的私募,自2016年发行首只基金到至今,玄元投资旗下共计备案了85只产品,公司规模超过50亿元。量化私募同样高歌猛进,灵均投资与明汯投资上周分别备案了6只和4只基金产品。

从托管人分布情况来看,在上周新增备案的基金中,有16只基金尚未披露托管人。从托管数量来看,由招商证券、国泰君安、中信证券、兴业证券、广发证券托管的私募基金产品数量居于前五,分别为50只、34只、33只、22只和15只。

【私募看市】

石锋资产:

从经济数据看,5月经济延续4月份企稳态势,工业增加值数据修复至4%以上区间;需求端,投资、消费数据跌幅持续收窄,其中基建投资回升速度较快,地产投资维持高位,制造业投资则仍处于缓慢爬升当中;从社融数据看,货币政策保持宽松,但边际上有收紧迹象;从海外来看,欧美重启经济计划陆续推出,经济初步企稳,但疫情的二次爆发风险上升,预计海外经济的复苏将是较为缓慢的过程。

国内下半年,市场风格将会财政政策收益重于货币政策收益,所以要更加关注基建链条和白酒品种。但是由于股票市场的流动性刺激减弱,市场的结构可能会更加重要,各个行业内部的分化会更加严重。因为中国和海外可能会长期处于“物流人不流”的特征,而海外也基本放弃了治疗,所以我们认为海外需求会慢慢恢复,应该适当做一些海外需求的投资,但是国内需求仍然是重中之重。

弘尚资产:

下半年我们认为没有什么特别大的系统性风险,更多存在的还是结构性机会。如果说到核心资产我相信100个投资人里面有99个人都能说出个一二,但是业绩上为什么会有这么大差异呢?主要是因为不懂得因时而异,这个世界唯一不变的就是变化。比如像招商银行、格力、美的、中国平安这样的核心资产今年是明显跑输指数的,因为这些行业受宏观经济影响太大。今年我们上半年主要买的是一些必需消费和医疗医药方面的股票,那么下半年我们可能会更多配置一些可选消费,比如说新能源汽车、白酒、互联网等品种。

目前经济还处在一个缓慢的复苏阶段,所以投资更多的还是以选股为主。从17年到现在,大盘每年都有很大的波动,但我们产品整体的波动和回撤控制得还不错,所以只要大盘不出现太大的系统性风险,对我们来讲就是最好的行情,这种震荡行情非常有利于我们去挑选性价比最高的股票,来为投资人创造出阿尔法收益。

于翼资产:

光伏行业在历史上经历数次波动,无论是政策变动还是宏观冲击,全球光伏行业都展现出了足够的韧性,每次产业链价格的阶跃式下降都在不久后带来行业需求的阶跃式上升,因而经常听到“光不过担”(光伏需求不必过分担忧)的声音,而这背后是各环节龙头企业永不停歇的加速降本和行业循环往复的大浪淘沙。

展望后市,我们会积极关注新能源行业的投资机会,包括光伏在行业基本面预期转好的大环境下,细分领域的积极变化(双玻组件的渗透率提升和电池片新技术的崛起)。而对于新能源车行业,目前各环节龙头的估值不仅明显高于近3年的估值中枢,也超过了2015年牛市的估值,其核心是在于无论是欧洲、国内还是特斯拉,市场给予短期景气的权重已经较低,而对于产业长期趋势的坚信趋于一致。

琳灵资产毛水荣 :

宏观今年最大的主题:一是疫情的反复到底怎么样;二是中美、外围政治、经济、产业化的冲击。我个人感觉疫情还是挺复杂的,可能没那么容易。波动方面可能会降低,经济的后果方面怎么样还有待于观察,经济不是通过放钱就可以解决,像美国放那么多钱以后怎么回收?

二是美国的选举在第三季度开始,很快就要面临这个问题,结合疫情的情况,对资本市场还是有或多或少的冲击,现在A股市场、权益市场表现出来挺乐观的,到底怎么样还是有待观察。

债券市场来说,国内虽然收益率比较低,毕竟面临复杂的局面,从信用的角度,信用债目前收益率还是蛮高的,价值蛮大的,这是我对于宏观的看法。

(责任编辑:DF142)