国通信托2019年营收净利双降 信托资产规模同比下降16.74%

摘要 华夏时报(chinatimes.net.cn)记者冉学东刘佳北京报道近日,武汉本土信托公司国通信托正式披露2019年财报。对于迟来的年报,并没有一丝丝惊喜。记者发现,截至2019年末,国通信托实现营业收入11.65亿元,同比下降9.68%;净利润5亿元,同比下降23.19%。其中,手续费及佣金净收入

华夏时报(chinatimes.net.cn)记者冉学东 刘佳 北京报道

近日,武汉本土信托公司国通信托正式披露2019年财报。

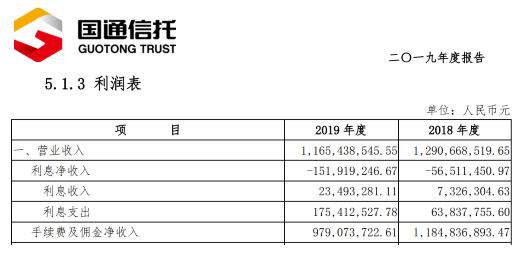

对于迟来的年报,并没有一丝丝惊喜。记者发现,截至2019年末,国通信托实现营业收入11.65亿元,同比下降9.68%;净利润5亿元,同比下降23.19%。其中,手续费及佣金净收入9.79亿元,同比下降17.31%。

与此同时,国通信托的信托资产规模为2068.4亿元,较2018年末压降了416亿元,同比下降16.74%。

业绩下滑到底是何种原因引起的?是否在转型升级中遇到困难?对此,记者多次致电国通信托相关部门,截至发稿,未收到任何回复。

净利润同比下滑23.19%

据天眼查显示,国通信托前身为武汉国际信托投资公司。后经历多次股权变动,于2017年5月由“方正东亚信托有限责任公司”变为“国通信托有限责任公司”。

目前,国通信托注册资本金为32亿元,武汉金控集团持有67.51%的股份为国通信托第一大股东,东亚银行持股19.99%为第二大股东,方正集团持股12.50%为第三大股东。

据国通信托财报显示,截至2019年末,国通信托实现营业收入11.65亿元,同比下降9.68%;净利润5亿元,同比下降23.19%。其中,手续费及佣金净收入9.79亿元,同比下降17.31%。

值得注意的是,国通信托的信托资产规模截至2019年底为2068.4亿元,较2018年末压降了416亿元,同比下降16.74%。

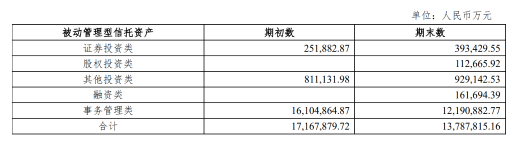

据年报数据记者发现,国通信托主动管理信托资产规模同比下降78亿元,降幅达10.16%,而被动管理信托资产规模减少337亿元,降幅达19.69%。

其中,在被动管理型信托资产规模方面,虽然较2018年末的资产规模1716.8亿元减少了338亿元,但是与2019年末的主动管理型信托资产规模相比,差额达689.2亿元,高出近一倍。

国通信托在年报中表示,2020 年新冠肺炎疫情下,宏观经济的不确定性和复杂性加剧,国内经济持下行压力增大,公司作为总部位于武汉的信托公司,经营发展受到一定程度影响。

此外,受压降资产规模和经济下行风险的影响,国通信托资产减值损失1.01亿元,同比增加6104万元。

固有业务方面,2019年信用风险资产规模合计99.4亿,不良资产4.69亿,不良率上升达4.94%,去年这一数字为零。可见,国通信托风险资产和不良率均出现增加的情形。

“金融监管形势持续趋严,监管机构调控措施频出,资管新规过渡期临近结束,对信托公司传统业务发展造成一定影响,转型创新尚处探索阶段,短期内存在一定经营压力。”国通信托表示。

信托产品延期兑付

因新冠疫情突然爆发,而国通信托地处武汉,又是疫情的重灾区,对其经营也带来了不小的压力。国通信托因此也出现信托产品延期兑付的情况。

国通信托曾公告称,已到期的“东兴192号”棚改项目延期,因该信托计划的项目公司运城市东恒房地产开发有限公司受新冠肺炎疫情影响,用款项目销售及再融资渠道受阻等原因,致使信托计划无法按期取得收益,故本信托计划项下各期优先信托单位将延期。

据了解,“东兴192号运城中心棚户区改造项目集合资金信托计划” 于2018年2月14日至2018年4月11日期间共成立4期优先信托单位,各期优先信托单位的预计期限均为24个月,预期收益8.3%-8.6%。

而“东兴192号”计划募集资金3亿元,其中2亿元优先级,1亿元劣后级。资金投向是向运城市东恒房地产开发有限公司(下称“东恒地产”)增资1.1亿元,剩余资金用于东恒地产名下的“运城市棚户区改造项目的开发建设”。

交易结构方面,东恒地产增资前的两位股东——山西第三建筑工程公司(下称“山西三建”)与山西昊林房地产开发有限公司(下称“山西昊林”)提供项目公司股权质押担保,同时山西三建还将提供远期收购义务。

其中,远期收购义务为若“东兴192号”信托计划到期前,项目公司未偿付贷款本息,其承诺出资21,000万元,以3,000元/平米的价格,购买本项目7万平米住宅。该笔资金用于偿付本信托优先级本金及收益。

计划不及变化快,种种措施现在看来也并没有保证“东兴192号”完成到期兑付。

而在此之前,国通信托“方兴463号”松原城开集合资金信托计划本该在3月9日兑付第六期和3月16日兑付第七期的同时出现延期情况。

一位信托业资深人士对记者表示,在新冠疫情以及监管部门加大风险排查力度的影响下,信托行业风险虽然在持续暴露,但预计信托风险资产规模变化将趋于平稳,行业风险整体可控。“但由于实体企业盈利能力下降,而引发的信托产品逾期和兑付问题也会逐步暴露,信托行业分化会越来越严重。”

责任编辑:孟俊莲 主编:冉学东

责任编辑:唐婧