17张罚单剑指违规 信托业务监管持续从“严”

摘要 2020年以来,信托业务监管持续从“严”。据不完全统计,上半年,银保监系统向6家信托公司开具了8张罚单,合计罚没金额达1598万元。值得留意的是,除信托机构外,还有8家商业银行因“踩雷”信托业务受到处罚。

来源:金融投资报

作者:吉雪娇

2020年以来,信托业务监管持续从“严”。据不完全统计,上半年,银保监系统向6家信托公司开具了8张罚单,合计罚没金额达1598万元。值得留意的是,除信托机构外,还有8家商业银行因“踩雷”信托业务受到处罚。

从处罚原因来看,包括违规接受保险资金投资事务管理类信托计划、违规承诺信托财产不受损失或保证最低收益、未依法依规履行信息披露义务、个别房地产融资业务违规等。

安信信托收千万级罚单

据不完全统计,截至7月7日,年内共有6家信托公司收到监管部门开出的罚单,包括五矿国际信托、中江国际信托、安信信托、中航信托、山东国际信托、中铁信托。

其中,安信信托因存在违规承诺保证最低收益、信托财产挪用、部分信托计划未充分揭示风险等5项违法违规行为,被上海银保监局责令改正,并处罚款共计1400万元。

根据罚单,安信信托存在违法违规行为包括,2016年7月至2018年4月,安信信托部分信托项目违规承诺信托财产不受损失或保证最低收益;2018年至2019年,安信信托推介部分信托计划未充分揭示风险;2016年至2019年,安信信托违规将部分信托项目的信托财产挪用于非信托目的的用途;违规开展非标准化理财资金池等具有影子银行特征的业务;部分信托项目未真实、准确、完整披露信息。

原总裁杨晓波对安信信托2014年5月至2018年10月间部分违法违规行为负有直接管理责任,被取消银行业金融机构董事和高级管理人员任职资格终身。

此外,五矿国际信托、中江国际信托、中航信托、山东国际信托、中铁信托等5家信托公司也因存在违规行为受到处罚。从处罚原因来看,包括违规接受保险资金投资事务管理类信托计划;发放信托贷款违规要求地方政府提供担保;未按规定报送案件风险信息;未依法依规履行信息披露义务,个别房地产融资业务违规;作为受托人为委托人提供通道发放贷款尽职管理不到位,严重违反审慎经营规则。

8家银行“踩雷”信托业务

值得留意的是,除信托机构外,今年上半年,还有8家商业银行因“踩雷”信托业务受到处罚,涉及9张罚单。

6月30日,贵州银保监局发布罚单显示,贵阳银行以自有资金借道发放信托贷款,大部分用于置换表内信贷资产及承接类信贷资产隐匿不良,被处以罚款30万元;此前,湖南醴陵农村商业银行、湖南攸县农村商业银行因瞒违规持有的信托产品,报送虚假监管统计报表,被分别处以罚款罚款40万元。

此外,涉及信托业务违规的还有北京农商银行、武川县农村信用合作联社、郑州银行偃师支行、河北省农村信用社联合社等。其处罚原因包括违规办理信托资金代理收付业务;违规购买信托产品、内控制度执行不力违规操作导致发生案件;信托投资投前调查不到位,向项目资本金非自有资金项目融资;信托资金及贷款用途监控不到位,部分资金回流融资人的账户用于支付土地购置费用及银行存单;信托产品投资的代理模式不规范,风险管理不到位;信托消费贷款业务开展不审慎等。

规范性约束持续加强

随着风险资产规模的增加以及行业整体信托资产规模的压降,近年来,信托资产风险率持续提升。中国信托业协会数据显示,2020年1季度末,信托业资产风险率为3.02%,较2019年末提升0.35%。其中,信托业风险项目个数为1626个,环比增加79个,增幅为5.11%。信托行业风险资产规模为6431.03亿元,环比增加660.56亿元,增幅11.45%。从同比来看,1季度末信托项目数量和风险资产规模同比增幅分别为61.63%和127.2%。

“高质量的风控合规建设,是行业高质量发展的基础条件。”中国信托业协会特约研究员简永军指出,信托行业要以更大的力量强化风控合规体系建设,巩固各道防线,坚决筑牢底线,为信托公司回归本源,实现高质量发展打下坚实基础。

另一方面,随着各项监管政策出炉,信托业正在得到前所未有的规范性约束。就在6月24日,银保监会发布《关于开展银行业保险业市场乱象整治“回头看”工作的通知》,其中,对信托公司提出宏观政策执行、公司治理、影子银行和交叉金融业务、融资类信托业务、融资类信托业务、经营管理、创新业务等七类整治要点。

在业内人士看来,此次监管文件既是对之前严监管的延续,也是对于信托行业新问题的重点关注和解决。包括银行在内的金融机构须加强对信托业务合规审查能力的培养和建设,杜绝“打擦边球”。

三次易主 营收主力多次遭罚

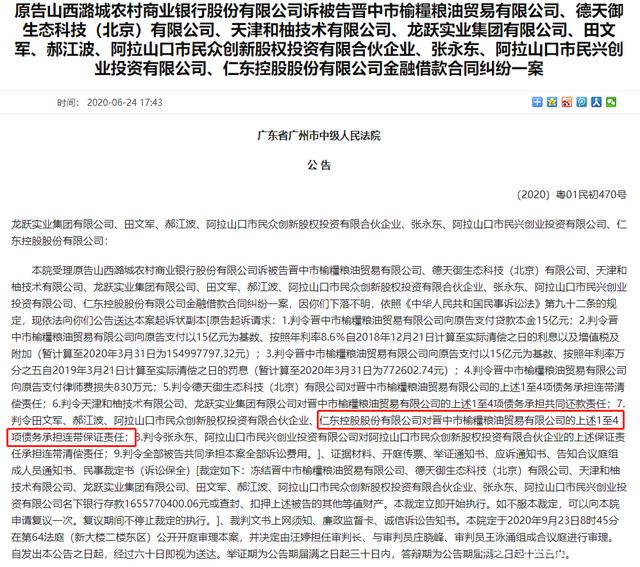

事实上,仁东控股的控股股东和实控人曾经历过多次变更。

早在2016年4月之前,仁东控股的控股股东为戚建萍,公司业务也主要是从事铜加工产业。此后,控股股东变更为天津和柚,郝江波成为实际控制人。公司的主营业务随之转型为第三方支付、保理、供应链管理等金融科技相关的业务。

然而,不到两年时间,仁东控股的控股股东又由天津和柚变更为北京仁东信息技术有限公司,仁东集团董事长霍东摇身一变成为其实控人。

2019年7月,仁东控股发布公告称,北京海淀科技金融集团将通过股份托管的方式持有上市公司119,088,160股股份对应的表决权,占上市公司总股本的21.27%。通过《关于仁东控股股份有限公司的一致行动协议》,北京海淀科技金融集团及其一致行动人,将合计控制上市公司28.94%的股份表决权。北京海淀科技金融集团的实际控制人“北京市海淀区人民政府国有资产监督管理委员会”将成为上市公司的实际控制人。

据仁东控股2019年年报显示,2019年11月15日,仁东控股的控股股东正式由北京仁东信息变更为北京海淀科技金融集团。

仁东控股曾公开表示,北京海淀科技金融集团入主后,将在未来十二个月内,向公司提供融资及担保金额不超过20亿元。业务层面,仁东控股也将在融资租赁、保理、互联网小贷三项资金需求型和业务拓展型板块,加强与北京海淀科技金融集团展开业务协同合作,加快资金周转,提升盈利能力。

据了解,截至目前,仁东控股从事的主要业务包括第三方支付、商业保理、供应链管理、融资租赁、互联网小贷等五大板块。其中,第三方支付业务由广州合利宝支付科技有限公司(简称:合利宝支付)运营。

年报显示,2019年,仁东控股营收18.3亿元,其中,第三方支付业务营收11亿元,贡献占比达60%。

不过,合利宝支付对于仁东控股而言是一把“双刃剑”,虽然贡献的营收不少,但近两年来,合利宝支付也因业务违规屡收央行罚单。

今年4月24日,央行长沙支行公布行政处罚信息,合利宝湖南分公司因未按规定建立风险评级、收单外包业务管理等9项违规行为被罚款近72万元。

今年1月14日,央行哈尔滨中心支行对合利宝支付黑龙江分公司处罚款8万元,原因是违反《银行卡收单业务管理办法》。

而在去年,合利宝支付也曾三度收到央行罚单。

去年1月,合利宝支付因违反支付结算管理规定被央行广州分行给予警告,并合计罚没81.61万元;11月,合利宝新疆分公司存在特约商户的收单银行结算账户未使用其同名单位结算账户等违规行为被罚款7万元;12月,合利宝黑龙江分公司因未按规定保存客户身份资料和交易记录的违法行为,被中国人民银行哈尔滨中心支行处以20万元罚款。