罕见券商参与券商定增!5家券商参与第一创业定增

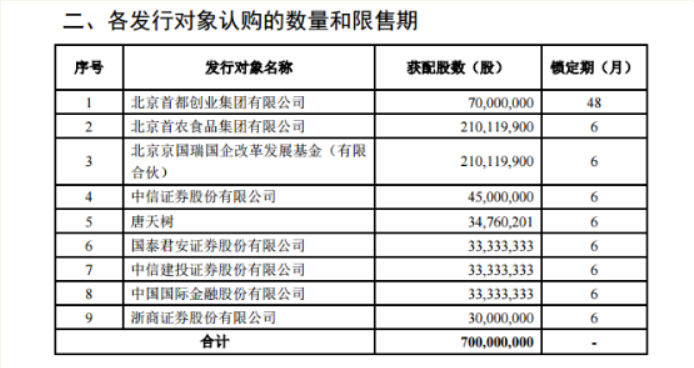

摘要 7月20日,第一创业发布公告称,公司本次非公开发行新增股份7亿股预计将于2020年7月22日(本周三)在深交所上市。本次发行对象共有9名,值得注意的是,中信证券、国泰君安、中信建投、中金公司、浙商证券5家券商均定增获配。

国企混改基金入驻、多家券商参与定增,第一创业证券本轮定增吸睛效果十足。

7月20日,第一创业发布公告称,公司本次非公开发行新增股份7亿股预计将于2020年7月22日(本周三)在深交所上市。本次发行对象共有9名,值得注意的是,中信证券、国泰君安、中信建投、中金公司、浙商证券5家券商均定增获配。

当前券商牌照热,但是吸引其他上市券商特别是中信等多家头部券商参与定增,确属罕见,中信证券与中信建投也借此定增,跻身前十大股东之列。另据记者了解,国泰君安等券商系首次通过定增持有了第一创业证券的股权。

此外,北京京国瑞国企改革发展基金(有限合伙)参与定增并由此成为公司第四大股东。

因公司股权结构较为分散,第一创业过往曾屡传出被收购或被重组的消息,此次定增吸引至少4家头部券商的参与,确实是大大超出了市场预期。

第一创业定增落地,5家券商参与

公告显示,第一创业本次以6元/股的价格发行7亿股,募资总额合计42亿元,募资净额合计41.37亿元。本次非公开发行联席保荐机构是华创证券和一创投行。

从发行对象来看,多家券商参与其中,中信证券获配4500万股,获配金额2.7亿;国泰君安、中信建投、中金公司均获配3333.33万股,获配金额约2亿;浙商证券获配3000万股,获配金额1.8亿。

此外,首创集团获配7000万股,北京首农食品集团有限公司、北京京国瑞国企改革发展基金(有限合伙)均获配2.1亿股,唐天树获配3476.02万股。

首创集团获配股份锁定期48个月,包括其他券商在内的其它发行对象锁定期均为6个月。

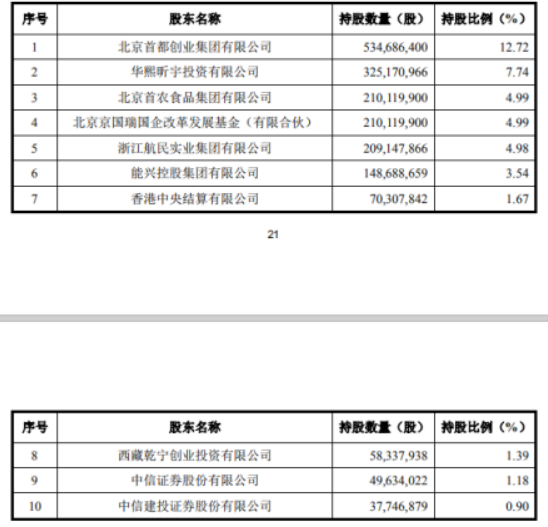

本次非公开发行的新股登记完成后,首创集团持股5.35亿股,比例为12.72%,仍为公司第一大股东;华熙昕宇持股3.25亿股,持股比由9.28%下降为7.74%,为第二大股东;首农集团、北京京国瑞国企改革发展基金(有限合伙)首次进入公司十大股东,持股比均为4.99%。

此外,中信证券与中信建投借此定增分别成为第九、第十大股东。

首创集团是是北京市国资委所属的特大型国有集团公司,北京首农食品集团有限公司由北京国资委100%控股。

天眼查显示,北京京国瑞国企改革发展基金(有限合伙)大股东为北京国有资本经营管理中心,持股比为83.86%。

第一创业在公告中称,公司股权结构较为分散,本次发行前后公司均无控股股东和实际控制人。公司在治理结构上的独立性不会因本次发行受到影响。本次发行完成前后,公司的日常经营管理均保持独立。此外,不存在与控股股东、实际控制人及其控制的其他企业同业竞争的情况。

第一创业表示,本次非公开发行完成后,公司的股权资本将得到充实,总资产、净资产将相应增加,资产负债率也将相应下降,公司资本结构进一步优化,财务结构更趋稳健。本次发行完成后,公司业务结构不会发生重大变化。本次非公开发行的募集资金总额扣除发行费用后将全部用于增加公司资本金、补充营运资金及偿还债务。

半年度业绩大增,此前频繁出现股东减持

在第一创业定增落地过程中,部分股东则在持续减持。

7月6日,第一创业公告称,股东浙江航民实业集团有限公司计划自公告披露之日起15个交易日之后的6个月内以集中竞价方式减持第一创业股份不超过约3502万股。

第一创业遭股东减持并非首次。7月4日,第一创业公告,股东华熙昕宇投资有限公司在深圳证券交易所通过竞价交易方式减持2985.76万股,股份减少0.85%,权益变动后持股比例为11.56%。第一创业近一年共发布20次减持类公告。

近期股东减持或与公司股价大涨有直接关系。

第一创业7月2日启动行情,7月15日攀升至年内高位,半月涨幅50.14%,近一周股价有所调整,7月20日收盘价较月初仍有47.74%涨幅。

此外,第一创业上半年业绩表现不错。7月14日,第一创业发布业绩预告,公司预计2020年1-6月归属上市公司股东的净利润3.97亿至4.39亿,同比变动90.00%至110.00%,证券行业平均净利润增长率为-18.78%。

公司基于以下原因作出上述预测:2020年上半年,证券市场行情大幅波动,公司积极把握市场机遇,证券经纪及信用业务、投资与交易业务等收入同比实现增长。

券商定增频繁,受捧程度如何?

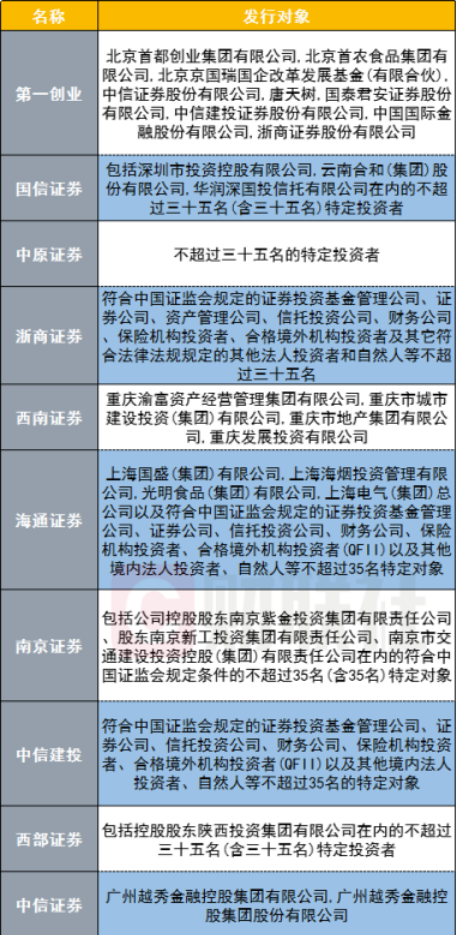

财联社记者统计,截至7月21日,有10家券商公布了定增方案最新进展,预计募资上限合计1032.1亿元。根据今年最新定增进展情况,仅有中信证券与第一创业的方案进度为“实施完成。

2020年公布定增方案最新进展的10家券商中,预计募资上限超100亿元的有五家。海通证券以200亿元的募资上限金额位居首位;国信证券和中信证券以150亿元和134.60亿元紧随其后;中信建投证券和浙商证券以130亿元和100亿元的募资上限金额分列第四和第五。

中原证券、西南证券、南京证券、海通证券、第一创业、国信证券、中信建投已经获得证监会批准。

对比各家券商定增对象来看,也仅有第一创业受到了券商同行的“追捧”。

从定增募资投向来看,项目融资、补充流动资金、偿还债务是券商定增的主要投向目标。

投行人士何南野向财联社记者表示,券商参与第一创业定增,主要目的是为了盈利,一是当前券商估值较低,未来随着行情走牛,券商股股价有望回到较高水平;二是定增可以提前锁价,所以第一创业定增发行价仅为6元,而今6月末7月初券商股迎来普涨,第一创业股价已攀升至10元以上,直接浮盈收益率就达40%。因此,参与定增,主要是看好市场走牛背景下券商估值的提升,追求的主要是6个月后的减持收益,而非长期持有。

责任编辑:杨斌_NF4368