黄金价格创历史新高,选“黄金赛道”不如直接买黄金?

摘要 相较于股市的表现平平,黄金价格却是驶入上涨快车道。7月27日,国际现货黄金价格在打破2011年9月6日历史最高价后持续攀升,相继站上1930美元/盎司、1940美元/盎司节点,伦敦交易所现货黄金价格一度达到1944.48美元/盎司。

在遭遇上周五股市的”惊魂下跌“后,虽然周一A股主要核心指数勉强翻红,但新三板精选层首日上市交易让市场大跌眼镜,甚至有股票盘中一度跌幅超60%触发临停。截至周一收盘,32股中仅有10只上涨,最高涨幅55.4%;更有21只个股破发。

相较于股市的表现平平,黄金价格却是驶入上涨快车道。7月27日,国际现货黄金价格在打破2011年9月6日历史最高价后持续攀升,相继站上1930美元/盎司、1940美元/盎司节点,伦敦交易所现货黄金价格一度达到1944.48美元/盎司。

受黄金价格创新高刺激,A股市场的黄金概念股也集体飙涨,板块内白银有色、潮宏基、老凤祥、赤峰黄金、西部黄金等多只概念股涨停。不止A股,今年以来贵金属板块也是领涨国内商品市场,沪金、沪银主力合约年内涨幅分别达22.62%、26.06%,沪银更是在短短五个交易日涨幅就高达24.33%。更有投资者调侃称,震荡市场中在A股选择“黄金赛道”布局还不如直接买黄金。

近期黄金大涨创历史新高背后的主要原因是什么?价格创新高的黄金能否持续上扬?私募排排网也第一时间对聚焦黄金板块的私募进行采访,从收集到的观点来看,私募普遍认为在通胀预期抬头,美元指数走弱、避险情绪高涨等多重因素的压制下,黄金价格有望继续创出新高,也继续看好黄金牛市行情。

悟空投资:黄金创历史新高不是终点,继续坚定看好黄金大牛市行情

今天(7月27日)黄金价格大涨,伦敦黄金价格突破2011年的高点,创下了历史新高,突破1940美元/盎司。参考上一轮黄金大牛市,从2000年开始持续上涨到2011年,时间跨度超过了10年,涨幅超过6倍。而本轮黄金最低点在2015年,至今5年的时间,从1100美元不到涨到1940美元。我们悟空投资认为从时间和幅度看,黄金还只是行至半途,后续上行空间仍然巨大。

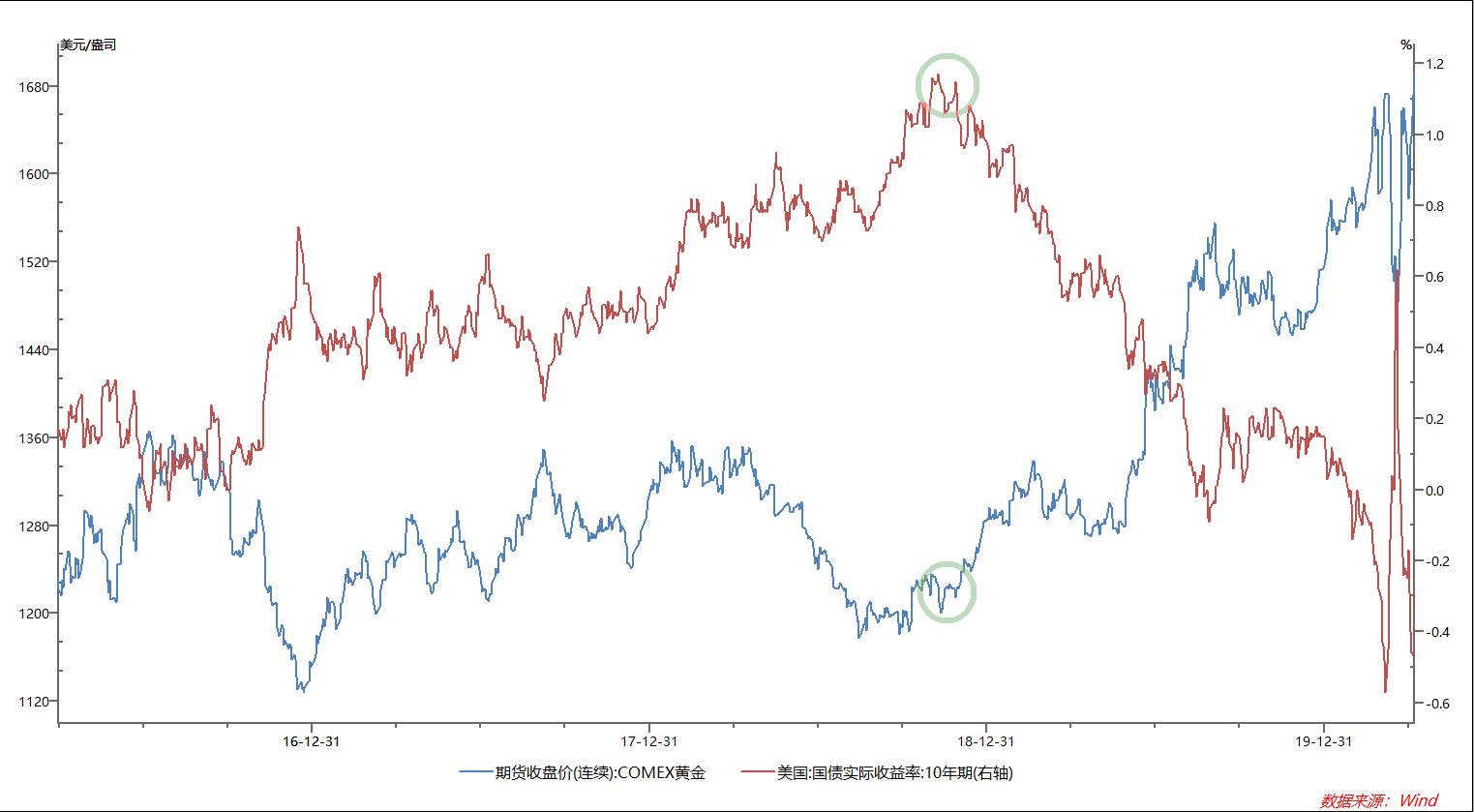

2015年-2018年,黄金整体呈现震荡格局,但到2018年四季度,我们提出,黄金将结束震荡趋势,迎来新的一轮牛市,3年的时间内会破2011年的高点。在当时,我们结合全球经济共振向下的宏观背景,认为全球货币政策即将转向,实际利率开始向下的角度去推演黄金进入牛市。再加上今年因为疫情,加大了全球经济下行的压力,美联储和欧日央行的大量印钱引起了全球的大“水”漫灌,黄金比我们原来的预期更早的突破了历史新高。

历史回测看,黄金的走势大部分可以用实际利率去解释。实际利率就是名义利率减去通胀预期。在目前的时点,美国10年期债券利率0.7%左右,而近期通胀预期已经回升到1.5%,实际利率是负的0.8%,这意味着持有债券本身是不能抵御通胀的,持有债券不如持有黄金,黄金本身作为商品能跟上通货膨胀。

往后看,经济的压力仍在,欧美仍然需要大量投入来支撑经济,例如美国的家庭补贴政策、租户免驱逐的临时政令等等都即将到期,美国需要更多的财政刺激和其他政策工具来接替。大量的流动性除了会提升通胀预期外,还会带来货币的贬值。因为中国应对疫情快速而高效,使得经济恢复更早一些,欧洲也在严控下疫情缓和,经济逐步回暖,而美国早期匆匆复工导致了二次疫情的爆发,欧美经济的跷跷板使得美元有所走弱,也支撑黄金近期的上涨。

除了实际利率这个核心因素和货币的影响外,全球很多资金也在增配黄金。不少国家在增配黄金,提高黄金在外储中的占比,同时大量的投资者也在增配黄金。今年流入黄金相关ETF的资金量已经超过了2009年大放水开始时的水平,目前全球黄金ETF持有3600多吨黄金,创下有史以来的最高纪录。像美国银行,预期黄金价格今年年底前会突破2000美元/盎司,未来18个月会涨到3000美元/盎司。高盛也有类似看多黄金的观点。

所以目前来看,黄金创历史新高,不是终点,很可能只是行至半途。我们继续坚定看好黄金这波大牛市的行情!

宏锡基金:避险资产不止黄金白银,CTA基金是风险稳定器

近期黄金等避险资产价格不断上涨,一方面与美国领事馆风波有关,导致预期国际经济发展不乐观。另一方面是全球疫情整体未明显有效遏制,截至7月26日,美国确诊超423万例,中国以外确诊病例超1570万,美国、巴西、印度等国新增确诊病例不断增加,疫情未出现拐点,相关有效疫苗未能大规模量产,疫情整体形势不容乐观。再有就是全球局部关系偶有摩擦,地缘政治时起彼伏,不确定性因素在增加。综合以上因素,投资者对未来政治、经济局势持更加谨慎态度,出于避险需求,助推了近期黄金等避险资产的价格攀升。

宏锡基金不预测未来价格涨跌,但是我们关注波动率,结合前面第1点的情况,我们认为在众多不确定性因素和不稳定性因素的影响下,传统股票、房地产、债券等资产价格波动较大,那么寻找避险资产也是投资者资产配置的正常需求,假如前述因子不断发酵,那么黄金等资产继续上涨的概率还是很高的,如果相关不确定性因子消除,那么黄金价格回落也是正常反应。

作为投资者,寻找避险资产作为长期资产配置的一部分,才能有效长远规避黑天鹅导致的整体资产大幅波动,避险资产不仅仅只有黄金、白银等贵金属,其实CTA(管理期货)称为“危机阿尔法”,在极端行情下,CTA基金是风险稳定器,能提供较好的风险保护,具备长期投资价值和资产配置价值。

冬拓投资总经理王春秀:黄金需求居高不下,看好黄金后市表现

黄金的持续上涨有两方面驱动因素。一方面,新冠疫情对全球经济产生了巨大的破坏力,市场的风险情绪受到压制,对风险资产的需求相对下降,从而有利于作为避险资产的黄金。另一方面,更重要的是,新冠疫情发生后,全球各国不约而同地采取了大规模货币投放的方式熨平疫情带来的经济、社会和金融危机。而且随着全球疫情的恶化,有关国家特别是美国再度出台刺激政策的可能性大幅提升,这对于黄金是极大的利好。

展望后市,国际疫情带来的经济衰退和政策刺激方面的相关影响,在疫情真正出现拐点前不会消退,甚至可能不断扩大。在这个大背景下,对黄金的需求都不会出现实质性的下降,我们看好黄金的后市表现。

乾明资产高级研究员金山:黄金避险功能凸显,坚定看好黄金长期投资价值

黄金和美元的跷跷板关系是国际金融的一个共识,其背后的根本原因就是人们对当前世界货币的认知。美元现在是绝对的国际通用的货币,而黄金在100多年前作为主流信用货币的根基,以及后来由美国建立的布雷顿森林体系,也已认定黄金就是硬通货,黄金与美元之间相互保险,相互锚定。

以目前经济共识来看,如果美国经济以及世界经济体系依托依附在美联储以及美政府的控制范围内,则美元强黄金弱;而一旦预期到美政府或美联储采取过度措施,负面影响到未来美元经济以及美国建立的世界格局的时候,美元就会走弱,黄金作为避险资产便有所表现。

美元指数自5月以来一路走低,主要原因应该还是疫情的失控,国内社会动荡,以及美央行的无限量放水导致美元信用走弱,美元价值被稀释,资本对美国未来经济有所担忧。此时黄金作为美元的价值锚,因其每年供需格局稳定,所以走出了相应的升值趋势。

我们从今年美国开始“大放水”后,就坚定的看好黄金的长期投资价值。主要根据我们研究黄金的模型,短期看地缘风险突发事件,中期看美国经济,长期看黄金价格对应美元M2的增长。

世界目前所处的状态——黑天鹅和见证历史,从美国采取的一系列政治、经济应对措施来看,我们依旧有理由看多黄金在未来作为避险工具,以及美元的价值锚中所发挥的作用。黄金应该用更长远的视角去观察和判断,投资者不妨多一些耐心,以历史性的重大事件出现作为黄金的判断依据。

水木长量:波动越剧烈黄金价值越高,黄金近期大概率再创新高

中美关系是黄金走强的第一因素。在这波黄金牛市中还有第二因素,就是美国和世界放弃了加息,而再次进入降息周期。其实从某种角度来说,这是第一个原因的副产品。

至于黄金还能继续做多吗?成功的交易逻辑一般是以什么原因开始,就应该以什么原因截止,在中美关系没有改善之前,第一因素就不会变化。

第一因素影响了第二因素,大国竞争本身就需要对内宽松的货币政策。而今年的疫情对全球经济的影响,以及疫情期间,中国快速恢复产能的表现使得全球宽松更难扭转。此外,在基本面之外,美元黄金的2000美元大关近在咫尺,技术上逢大整数都会尝试冲击,因此黄金近期是有非常大的概率还要冲高。

从远期看,我们对黄金可以看得更高。美国无论对中国的遏制成功与否,都已经很难再承担世界单极的重任。国际关系面临重构,这是一个十年甚至几十年的过程,在此期间,各国货币会重新对标和估值,世界变化越大,波动越剧烈,黄金价值就越高。长远看,黄金的目标价,应该远在2000美元之上,我们不应预测市场,而应该追随市场。