1.68亿变350万 太平财险违规缩减保证险保额被通报

摘要 7月27日,银保监会官网发布关于太平财险侵害消费者权益的通报,称太平财险通过补充协议更改备案条款,将1.68亿元的保证险保险金额缩减至348.3万元,缩减幅度达98%,漠视并严重侵害消费者合法权益,银保监会将严格依法依规对太平财险进行处理。2020年1月,银保监会连发三项办法,构建“投诉+举报+信访

7月27日,银保监会官网发布关于太平财险侵害消费者权益的通报,称太平财险通过补充协议更改备案条款,将1.68亿元的保证险保险金额缩减至348.3万元,缩减幅度达98%,漠视并严重侵害消费者合法权益,银保监会将严格依法依规对太平财险进行处理。

2020年1月,银保监会连发三项办法,构建“投诉+举报+信访”的消费者权益保护监管体系,加大对消费者权益的保护力度。银保监会消保局也数次出手,对银行保险机构侵犯消费者权益事件进行通报,据“慧保天下”统计,加上本次的太平财险,年内已有人保寿险、中华联合财险、中信银行(601998,诊股)、浦发银行(600000,诊股)、邮储银行(601658,诊股)和工业银行等共7家银行保险机构被点名。

补充协议更改备案条款,太平财险保证保险保额缩减至原金额的2%

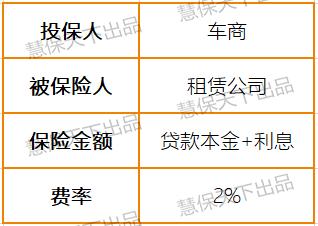

通报内容显示,2015年11月,太平财险上海分公司与某融资租赁公司签订《二手车商融资项目贷款履约保证保险合作协议》,租赁公司向有二手车辆库存且具有融资需求的车商提供融资服务,车商向租赁公司支付租金;为保证车商履行支付租金义务,租赁公司向太平财险上海分公司购买贷款履约保证保险,并直接向太平财险上海分公司支付保险费。

据统计,在2015年11月至2018年4月,太平财险上海分公司累计承保保单1289笔,保费收入合计739.51万元,保险金额合计4.69亿元。期间合作无问题,直至2018年9月。

2018年9月,经太平财险总公司批准,太平财险上海分公司与租赁公司签订《补充协议》,其中将有关理赔上限内容修改为“本项目累计赔偿限额为实收保费的110%”。

与2015年备案的《太平财产保险有限公司贷款履约保证保险条款》第八条“本保险合同的保险金额为投保时投保人与被保险人订立的《借款合同》中列明的贷款本金与利息之和”相比,《补充协议》对总赔偿金额进行了大幅缩减,下降幅度高达98%。

反映到数据层面,通报显示,2018年9月至2019年3月,太平财险上海分公司累计承保保单201笔,涉及投保人59名,保费收入合计316.64万元,保险金额合计1.68亿元。但按照双方《补充协议》,太平财险上海分公司实际承担的总体赔偿责任从原保险金额1.68亿元变成了实收保费的110%,即348.3万元,二者差额近1.65亿元。而太平财险上海分公司出具的以上保单所用条款,均为2015年备案的《太平财产保险有限公司贷款履约保证保险条款》。

银保监会消保局在通报中称,太平财险的上述行为,严重侵害了消费者的知情权、公平交易权、依法求偿权等基本权利,损害消费者合法权益,将严格依法依规对太平财险进行处理。

银保监会年内多次通报侵害消费者权益事件,人保寿险等6家银行保险机构被点名

据“慧保天下”统计,2020年以来,银保监会消保局共3次对银行保险机构侵害消费者权益事件进行通报,中信银行、浦发银行、农业银行(601288,诊股)、邮储银行、中华联合财险、人保寿险6家银行保险机构被点名。具体包括:

中信银行泄露演员“池子”银行流水

2020年5月,银保监会发布通报称,中信银行在未经客户本人授权的情况下,向第三方提供个人银行账户交易明细,违背为存款人保密的原则,涉嫌违反《中华人民共和国商业银行法》和银保监会关于个人信息保护的监管规定,严重侵害消费者信息安全权,损害了消费者合法权益。银保监会消保局已按照相关法律法规,启动立案调查程序。

浦发银行代销私募产品兑付延期

2020年4月,银保监会发布通报称,2018年9月,浦发银行代理销售的私募产品出现延期兑付的问题,引发多起消费者投诉。经查,浦发银行存在准入环节未对所代理的产品进行充分分析,尽职调查不到位;未按照监管要求,在网点专门区域销售代销产品并录音录像,而是采用上门服务模式等五方面的侵害消费者权益行为。浦发银行回应称会密切跟进该事件,及时向投资人披露事件进展,保护投资者合法权益。

中华联合财险保证保险投诉集中爆发

2020年4月,银保监会发布通报称,2019年5月以来,中华财险保证保险投诉集中爆发。经查,中华财险上海分公司在承保网络借贷信息中介机构信用贷款保证保险业务中存在未按照规定使用经批准或者备案的保险条款、与不符合资质机构开展信用贷款保证保险业务等侵害消费者权益的行为。最终,中华联合财险上海分公司被罚款120万元,停止接受信用保证保险新业务2年。

人保寿险欺骗投保人

2020年3月,银保监会发布通报称,经查,人保寿险经河北、成都等6家电销中心销售的部分保单,存在与事实不符的宣传等欺骗投保人的行为;通过支付宝平台销售的“100万自驾车两全险”产品,存在以不实宣传欺骗投保人的行为;通过支付宝平台销售的“妈妈乐少儿疾病住院险”产品,存在未按规定使用经备案保险费率的行为;以及存在客户信息数据不真实、部分涉及可回溯管理的业务虚假、向原保监会报送的2017年个人医疗理赔数据不真实等提供、编制虚假报告、文件、资料的行为。最终,银保监会对人保寿险共计罚款338万元。其中,人保寿险总公司罚款共计135万元、6家电销中心罚款共计80万元,行政处罚个人15人、罚款123万元。

农业银行、邮储银行销售行为可回溯制度执行不到位等

2020年3月,银保监会发布通报称,经查,邮储银行、农业银行在代理人保寿险保险业务中,存在销售行为可回溯制度执行不到位等违反审慎经营规则的行为。此外,农业银行河南省安阳县支行、巩义市支行、平顶山湛河支行代理的人保寿险涉及可回溯的保险业务存在虚假代理业务行为;邮储银行江苏省如东县支行销售人员存在对分红型保险产品承诺固定收益,欺骗投保人的行为。

最终,银保监会对农业银行共计罚款200万元。其中,农业银行总行罚款50万元,3家支行罚款共计150万元;对邮储银行共计罚款80万元。其中,邮储银行总行罚款50万元,江苏省如东县支行罚款30万元。