央行、银保监同时下发“偿付能力新规”征求意见:可以追回负有责任的高管薪酬!

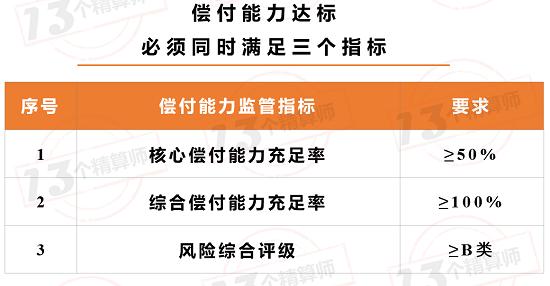

摘要 刚刚央行、银保监会就《保险公司偿付能力管理规定》征求意见①偿付能力达标要求增至3条综合≥100%,核心≥50%风险评级≥B类②增加重点核查对象综合<120%,核心<60%③对不达标公司可采取的监管措施增至12条包括追回高管薪酬目前,保险业还在用的是2008年原保监会下发的《保险公司偿付能力管理规定》

刚刚

《保险公司偿付能力管理规定》

征求意见

①偿付能力达标要求增至3条

综合≥100%,核心≥50%

风险评级≥B类

②增加重点核查对象

综合<120%,核心<60%

③对不达标公司

可采取的监管措施增至12条

包括追回高管薪酬

目前,保险业还在用的是2008年原保监会下发的《保险公司偿付能力管理规定》,已经运行了13年之久~

2016年偿二代执行后,监管就已经将《偿付能力管理规定》办法的修订提上日程。

此次,央行和银保监会同时下发《保险公司偿付能力管理规定(征求意见稿)》,可见重视程度,而且,新版的偿付能力规定也在银保监会2020年的规章立法工作计划中。

由此可见,在此次征求意见后,新版《保险公司偿付能力管理规定》有可能在今年正式下发开始执行。

参见《银保监会即将出台14项监管办法,互联网保险新规、偿付能力管理规定、董监事履职评价等全部在列!》

1

最主要的几点变化

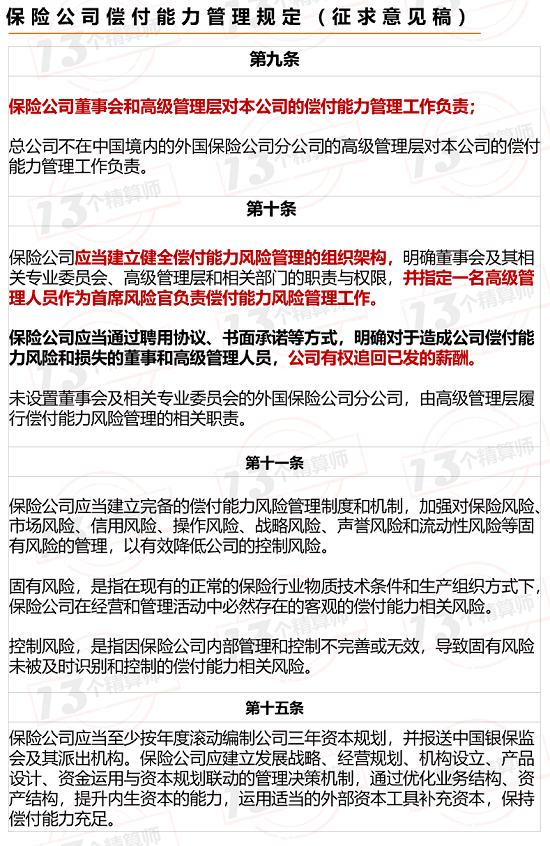

此版征求意见稿共6章36条,不仅明确了偿付能力监管的三支柱框架,还完善了偿付能力监管指标体系,变化很多,大家一定要仔细对照。

1.偿付能力三大监管指标

在原08版偿付能力管理规定中,仅以偿付能力充足率低于100%判断为偿付能力不达标公司。

但是,偿二代施行之后,偿付能力监管已经建立起具有中国特色的定量资本要求、定性监管要求和市场约束机制构成的三支柱框架体系。

所以,偿付能力监管指标扩充到3个,分别是核心偿付能力充足率、综合偿付能力充足率、风险评级,全方位衡量保险公司的资本充足度和偿付能力风险大小,如上图所示。

2.同时达标,才是“偿付能力达标公司”

按照《保险公司偿付能力管理规定(征求意见稿)》规定,三个指标必须同时满足要求,才能称之为“偿付能力达标公司”!

①偿付能力达标,必须同时满足下列条件

②2020年一季度:不达标的公司4家!

按照最新的规定,2020年一季度,偿付能力不达标公司共4家:

·寿险公司3家,分别是百年人寿、中法人寿、君康人寿;

·财险公司1家,渤海财险;

·再保险公司,全达标!

相较2019年度新增2家,分别是君康人寿和渤海财险。

参见《2020年一季度保险公司偿付能力排行榜:3家寿险不达标,2家财险不达标,再保险全达标!》

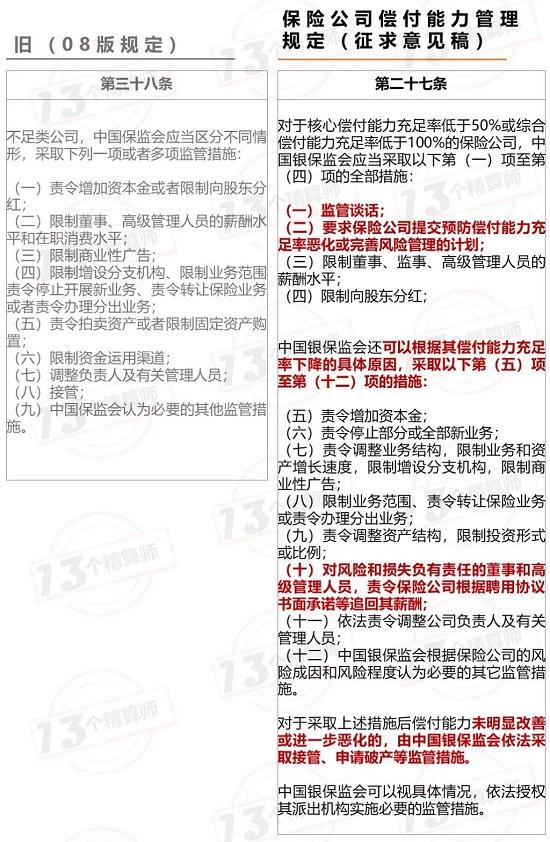

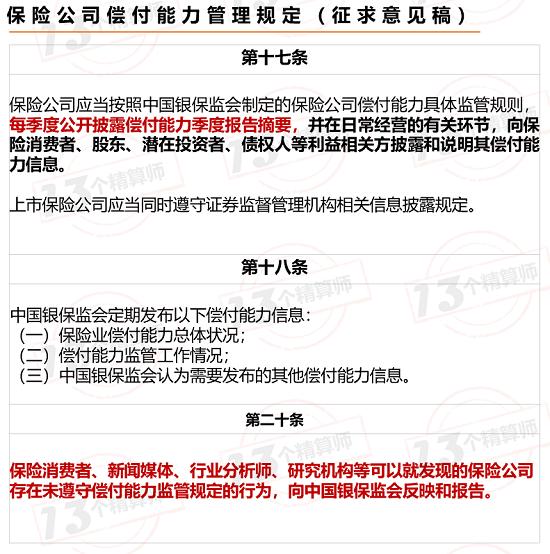

3.对不达标公司,监管措施分两类

①监管措施分两类:必须采取的、选择采取的

此次新版规定,一是将监管措施从9条增至12条,二是分为必须采取的和选择采取的措施两类,具体内容参见上图。

主要新增的措施有三条:

·监管谈话;

·要求保险公司提交预防偿付能力充足率恶化或完善风险管理的计划;

·追回对风险负有责任的董事和高管薪酬!

②被监管或者申请破产

如果采取上述措施后偿付能力未明显改善或进一步恶化的,银保监会将进一步采取接管、申请破产等监管措施。

这些年,大家最熟悉的被接管的公司,一个是安邦集团,一个是上上周同日被接管的4家保险公司,华夏人寿、天安人寿、天安财险、易安财险。

参见:

《再见,安邦!银保监会结束接管,兑付1.5万亿,安邦集团、安邦财险注销!》

《五问!明天系9家机构被接管,后续影响几何?》

从此次监管措施分了两类,在采取上述措施后,仍不能改善的,才会采取接管等措施看,新的规定对于偿付能力的管控措施更细,对接管也更审慎了。

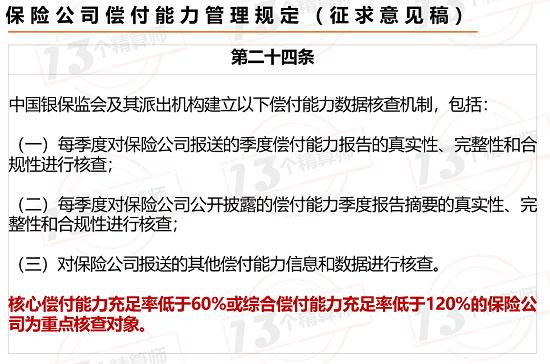

4.重点核查对象

此次,除了不达标公司外,监管还增加重点核查对象。

对于综合偿付能力充足率<120%,核心偿付能力充足率<60%的公司,会被列为重点核查对象,由银保监会和派出机构进行偿付能力数据核查!

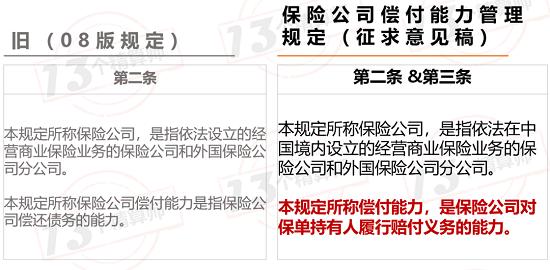

5.什么是偿付能力?

小编发现,很多人对于偿付能力并不是很理解,最后用官方定义给大家普及一下吧!

偿付能力,是保险公司对保单持有人履行赔付义务的能力。

2

董事会和管理层负责

消费者、媒体监督

还有SARMRA评估

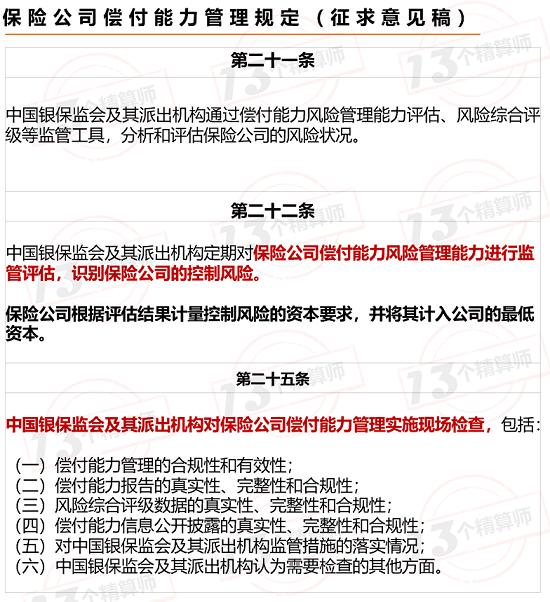

1.明确保险公司主体责任

此次新规,强调了保险公司偿付能力管理的主体责任,要求董事会和高级管理层负责!

除此之外,还新增保险公司可以通过聘用协议,对造成公司偿付能力风险的高管和董事,追回薪酬!

可以说,通过双重手段明确高管职责,确保合规履职。

除此之外,还要求保险公司建立健全偿付能力风险管理的组织架构,偿付能力风险管理制度和机制,制定三年滚动资本规划等。

2.定期信息披露,消费者监督~

偿二代施行以来,监管一直致力于提升偿付能力信息透明度,强化市场约束。

根据新规要求,保险公司要每个季度披露偿付能力报告摘要,消费者和新闻媒体发现的问题,也可向监管反馈报告。

其实,“13精”也一直关注保险公司的偿付能力报告,在之前的多个文章中也有提及,参见《大瓜!天安人寿审计调整41亿,富德财产调整近6亿,多家险企调整后未披露更正报告!》

3.SARMRA评估定期开展,影响最低资本!

除了偿付能力充足率和风险综合评级,偿二代还有一个关键指标就是SARMRA评分,综合考量保险公司的偿付能力管理水平。

该得分也会通过控制风险的资本要求,计入保险公司的最低资本,进而影响偿付能力充足率。

参见《SARMRA全榜单来了!2018年多家保险公司风险管理评分下降!多家保险公司未按要求披露!》