朋友圈诋毁同业被通报!注意!这些内容朋友圈不能发

摘要 保险从业人员的朋友圈又双叒叕出事了!据媒体报道,近日,有部分保险公司业务人员通过微信群、朋友圈等社交媒体发布被接管机构经营不稳定、履约能力弱等误导言论,引起监管部门的重视。

保险从业人员的朋友圈又双叒叕出事了!

据媒体报道,近日,有部分保险公司业务人员通过微信群、朋友圈等社交媒体发布被接管机构经营不稳定、履约能力弱等误导言论,引起监管部门的重视。

朋友圈踩红线不是新鲜事

近年来,随着互联网和新媒体的快速发展,门槛低、流量大、推广成本低、互动性强的自媒体平台成为不少保险从业人员的展业阵地。

但自媒体平台并不是法外之地。许多从业人员的合规意识并未跟上,今年,在朋友圈“一失足成违法违规人物”的情况屡有发生。

7月28日,青岛银保监局下发行政处罚决定书,新华人寿保险股份有限公司青岛分公司因“工作人员通过微信朋友圈进行虚假宣传”被处以5万元罚款,涉事员工杨四白等5人合计被罚22000元。

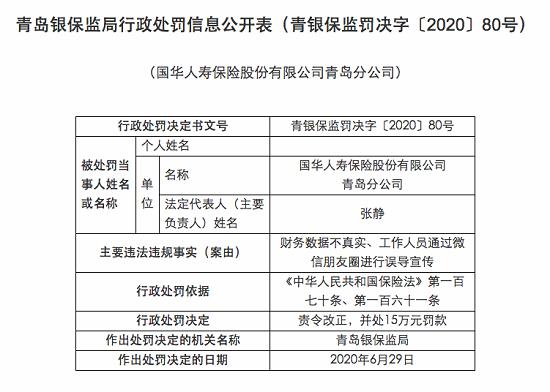

7月6日,青岛银保监局因“财务数据不真实、工作人员通过微信朋友圈进行误导宣传”,对国华人寿保险股份有限公司青岛分公司处以15万元罚款,并对其员工王涛罚款1万元。

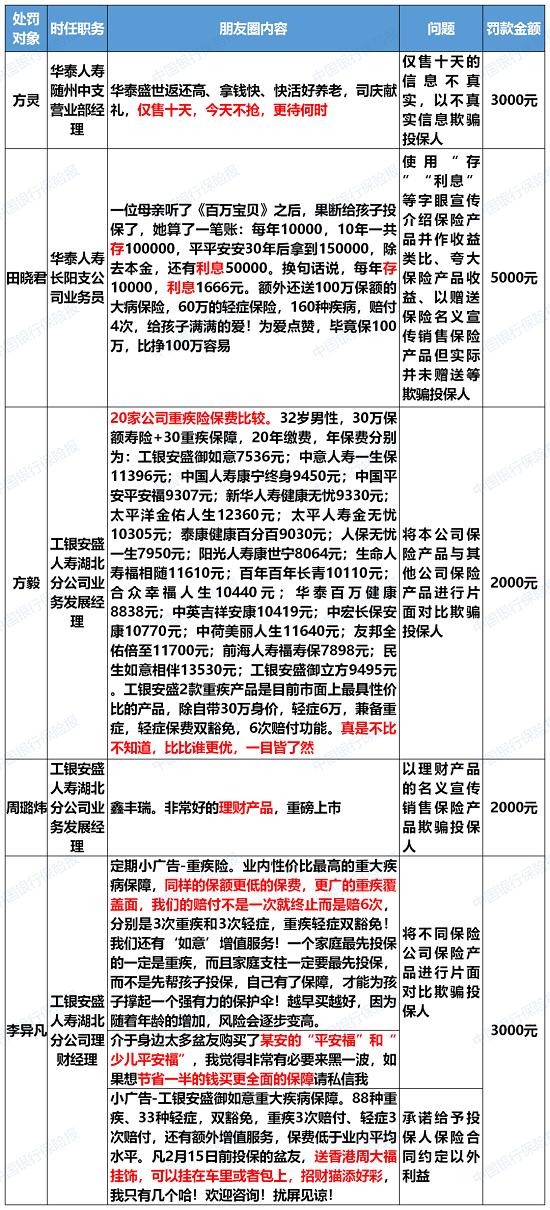

早在今年1月初,湖北银保监局曾针对华泰人寿、工银安盛人寿员工在朋友圈发布违法信息的行为开出5张罚单,具体情况如下:

监管拉起“高压线”

随着朋友圈展业成为保险从业人员的标配,各类违法违规现象也层出不穷。

2019年1月,银保监会发布《关于防范利用自媒体平台误导宣传的风险提示》,明确指出三类误导行为:

01饥饿营销类

包括宣传保险产品即将停售或限时销售,如使用“秒杀”“全国疯抢”“限时限量”等用语。

02夸大收益类

包括混淆保险产品和其他固定收益类理财产品,如发布“保本保息”“保本高收益”“复利滚存”等。

03曲解条款类

包括故意曲解政策或产品条款,如宣称“过往病史不用申报”“得了病也能买”“什么都能保”等。

这些行为不仅损害了消费者合法权益,加重了消费者的不信任感,为后期服务、理赔、退保等埋下隐患,也损害了保险业及从业人员的形象,不利于行业的长期健康发展。

2019年12月底,银保监会等四部门联合发布《关于进一步规范金融营销宣传行为的通知》,明确要求从业人员:

●不得利用互联网进行不当金融营销宣传活动。

●不得允许从业人员自行编发或转载未经相关金融产品或金融服务经营者审核的金融营销宣传信息。

●不得违规向金融消费者发送金融营销信息。

未来还将更加严格。

今年,银保监会发布的《关于<保险代理人监管规定(征求意见稿)>公开征求意见的通知》中提出,保险代理机构从业人员展业过程中,从事违法违规活动的,其所属保险专业代理机构、保险兼业代理机构将依法承担法律责任。

这份朋友圈避“雷”指南,请收好!

那么问题来了,作为从业人员,如何避免一时疏忽,踩中违法违规的“雷区”呢?

此前,山东省保险行业协会发布了《山东省人身保险业销售宣传行为负面清单》。小编根据相关内容整理了一份《保险从业者朋友圈避“雷”指南》,快收好吧~

关于法律、法规、政策、制度

·曲解或片面宣传已生效法律法规,如“保险公司不得破产”“保险可避债避税”“保险是不被查封、扣押、冻结的财产”。

·宣传未生效的法律法规,如“遗产税将开征”。

·捏造虚假政策信息或利用监管新政销售、炒停,如捏造“返还型健康险被叫停”“部分重大疾病将被列为免责病种”“监管文件要求,此类产品将停售”“监管已发文,此类产品价格要上调”等。

关于公司股东、经营状况以及过往经营成果

·在不符合实际的情况下,对公司过往业绩或保险产品作虚假或夸大表述,如使用“世界级”“国家级”“最高级”“最有价值”“最佳”“最好”“最强”“最优”“市场唯一”“独一无二”“史无前例”“性价比最高”等极限词汇。

·使用与事实不符、没有来源、未经核实和禁止披露的数据和信息,如未经核实的重大疾病生存率、肿瘤发生率、意外事故、理赔数据等。

·对外发布的公司信息不真实、不准确或与公司公开披露信息不一致,如合作项目、商业模式、战略规划、未来发展情况的不实描述、预期描述。

·擅自利用学术机构、社团组织、专业人士等名义私自作推荐或片面比较,诱导消费。

关于印制、传播销售宣传培训资料

·未经总公司“授权”擅自设计、印刷、编写、制作宣传册、宣传彩页、宣传展板或其他带有公司LOGO的行销辅助品。

·摆放、张贴、展示、放映、传播不符合规定的销售话术、宣传资料、培训课件。

·通过微博、微信、博客、QQ等自媒体转发、编辑不符合规定的销售宣传培训资料。

关于同业诋毁

·利用监管处罚信息、媒体负面报道、社会突发事件等,恶意贬低、诋毁其他保险公司、人员、产品、形象和信誉。

·通过恶意贬低、诋毁其他保险公司人员、产品、形象和信誉,诱导客户非正常退保、转保、投诉,破坏行业社会形象。

关于买保险赠礼品

·以送实物、送礼金、送保险等方式诱导或误导销售,如“现场签单送好礼”、“赠送旅游名额”、“开户**元,即送好礼”、“额外赠送”、“附加险免单”、“送你一个*%的活期账户”、“买保险送礼品”、“买商品送保险”等。

·以中奖、抽奖等方式诱导或误导销售,如“恭喜您,中奖了,现在买保险正是好机会”、“现在投保就有机会参加抽奖”等。

·以保费打折、费用或佣金返还等方式诱导或误导销售,如使用“大红包”、“小红包”、“保费打折”、“价格特惠”、“即交即返”、“返还首期佣金”、“返利返佣”等用语。

关于保险产品性质

·混淆保险产品与其他金融理财产品,如使用“保本保息”、“保本高收益”、“复利滚存”、“年存**,固定返**”、“投资计划”、“最安全最稳健的理财产品”、“随用随取”、“开户”、“本金”、“利息”、“存入”、“储蓄”、“攒钱”、“取钱”、“返本”、“活期账户”等用语。

·混淆保险产品的开发主体,如使用“银行和保险公司联合推出”、“银行推出”、“银行理财新业务”、“合作开发产品”、“银行存款”等用语。

关于保险产品责任与收益

·未按合同条款说明保险责任,曲解或夸大保障范围,如“什么都能保”、“什么都能赔,花多少报多少”、“社保不报我全报”。

·以历史较高收益或保险合同未确定利益承诺保证收益,如“保底2.5%,现在5%”、“年收益5.5%,稳赚不赔”、“有保底,结算高”、“保证收益5%”、“收益率不低于4.5%”。

·夸大保单质押贷款(含保单借款)功能,以保单质押贷款为噱头诱导客户购买保险,未如实介绍还款周期及借款金额计算方法,如“随用随取”。

·使用比率性指标把本公司保险产品收益与其他保险公司产品或银行、国债等其他金融产品收益进行简单、片面的比较,如“分红远远高出银行同期利率”、“分红高,还有保障,这样的产品哪里去找啊”、“分红加生存金,合起来比银行利息高”、“结算利率远高于*年期国债利率”、“我的工资放这里,比存银行都划算”。

·未严格按照高、中、低三档进行红利演示,片面强调高收益,未介绍分红险红利分配的不确定性、万能险最低保证利率之上投资收益的不确定性、投连险投资回报的不确定性及初始费用扣除情况。

关于炒停与限购

·基层机构、销售团队或销售人员擅自宣称产品停售;

·炒停或限购期过后,宣称延期销售或一段时间过后,继续销售原产品;

·炒停期间宣称该产品是最好的,新产品推出后宣称新产品更好;

·以产品停售为由进行宣传销售,使用“ 停售”、“下线”、“退市”、“过了这个村就没这个店”、“仅此一天”、“最后*天”、“抓住最后机遇”、“今天不买,明天就涨价”、“领导审批才能买”等用语;

·以限时限量购买为由进行宣传销售,使用“秒杀”、“全国疯抢”、“限时限量”、“抢购”、“特供”、“只卖*个亿”、“卖完即止”、“刷押金占名额”、“先刷押金,我替你垫交保费”等用语。

关于违规使用客户信息

·擅自发布或转发涉及保险消费者个人隐私的信息。

其他违规情形

·向客户宣传非保险理财产品。

·过度宣传商业保险功能、贬低社会保险。