营口银行中期净利大降 踩雷安信信托巨额产品能否收回?

摘要 近日,营口银行发布了2020年上半年业绩快报。财报显示,上半年该行营业收入、净利润双双下滑,二季度比一季度的营收和净利润分别下降了36.65%和83.06%。

营口银行为何对相隔一千多公里的安信信托“情有独钟”?

近日,营口银行发布了2020年上半年业绩快报。财报显示,上半年该行营业收入、净利润双双下滑,二季度比一季度的营收和净利润分别下降了36.65%和83.06%。

此外,该行的总资产也出现了下降的情况。截止6月30日,营口银行总资产为1687亿,比去年底的1711亿下降了1.46%。同时《每日财报》也注意到,安信信托是营口银行股东中颇有话语权的一位。

2017年-2019年,营口银行连续巨资投向安信信托的产品,尤其是在2018年,营口银行当年即买入安信信托产品高达147亿元。随着安信信托的爆雷,营口银行也走上了漫漫维权路。

大笔投入安信信托,关联方贷款暴增

公开资料显示,营口银行是辽宁省营口市原13家城市信用社重组改制后,于1997年4月注册成立,当时名称为营口城市合作银行,2008年1月更名为营口银行。

财报显示,2017年、2018年营口银行向安信信托分别购买信托计划89.48亿元、147.34亿元。据安信信托披露的《安信信托关于2019年度公司与营口银行日常关联交易预计额度的公告》中显示,2019年,营口银行购买安信信托的信托计划近40亿元。

令人奇怪的是,安信信托是一家成立于上海的信托公司,而营口银行位于辽宁省,究竟是什么原因导致该行对这家相隔一千多公里的信托公司“情有独钟”?

据年报显示,安信信托是营口银行的第七大股东,持股比例为4.16%。

而安信信托除了自己手中握有的营口银行的股权外,其大股东上海国之杰投资发展有限公司(以下简称“上海国之杰”)曾于2017年委托安信信托代为行使部分营口银行股东权利,股份范围为上海国之杰持有的营口银行全部股份。

权利范围包括但不限于表决权、股东大会提案权、股东大会召开提议权等,委托协议于2019年6月30日起终止执行。

截至2017年末,安信信托及其大股东上海国之杰合计持股比例达到18.94%,这意味着,安信信托在2017年-2019年上半年这段时间内,成为了营口银行众多股东中颇有话语权的一位。

值得注意的是,营口银行也是自2017年起,连续巨资投向安信信托的产品。如今,安信信托百亿信托产品爆雷,营口银行也不得不走上了讨债之路。据企查查信息显示,2020年6月,营口银行将安信信托推上被告席。

该行曾投向安信信托的大笔资金到最后能否成功收回?《每日财报》就此问题发函询问营口银行,但遗憾的是,截至截稿日期,仍未收到该行的回复。

此外,《每日财报》还注意到,自2015年末,营口银行对关联方的发放的贷款和垫款总额便开始逐步增长,而这一数据在2018年开始飙升至38.50亿元,同比增长了251.28%。进入2019年后,这一指标更是如“脱缰野马”一跃增加至41.19亿元。

增收不增利窘况凸显,计划三年仍未上市

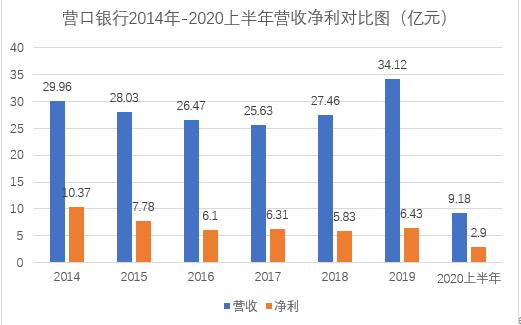

据年报显示,2019年,营口银行营收净利双增,实现营业收入34.12亿元,同比增长24.25%;净利润6.43亿元,同比增长10.29%。但这一增幅并未延续到2020年。

据2020年上半年业绩情况显示,营口银行上半年实现营业收入9.18亿元,同比下降28.23%;同期实现净利润2.90亿元,降幅高达41.88%。

但如果将时间线拉长来看,营口银行的业绩表现其实并不亮眼。

据年报显示,2014年-2018年,营口银行分别实现营业收入29.96亿元、28.03亿元、26.47亿元、25.63亿元和27.46亿元;同期分别实现净利润10.37亿元、7.78亿元、6.1亿元和6.31亿元和5.83亿元。

整体而言,2014年-2017年,营口银行营收净利均处于下降趋势,这一窘况直至2018年才被打破。尴尬的是,尽管2018年开始,该行的营收大幅增长,可净利润仍在下降。可以说,自2014年起,营口银行处于增收不增利的尴尬局面。

业绩不佳,资产质量也不容乐观。2014年-2019年,营口银行的不良率分别为1.09%、1.28%、1.47%、1.50%、1.61%和1.70%,6年之间涨了0.61个百分点。

值得注意的是,营口银行的总资产竟出现了下降的情况。据上半年业绩快报显示,该行截止6月30日总资产为1687亿,比去年底的1711亿下降了1.46%。

截至今年二季度末,营口银行资本充足率11.41%,核心资本充足率8.76%,一级资本充足率为8.76%。一级资本充足率已逼近8.5%的监管红线。

联合资信评估有限公司在近期发布的《营口银行股份有限公司2020年跟踪评级报告》中指出,随着东北地区经济的下行,当地企业偿债能力下降,营口银行关注类贷款占比高,加之面临五级分类划分不实等问题,其信贷资产质量面临较大下行压力。

值得一提的是,营口银行早已有上市计划,至今却仍未有进展。

《每日财报》了解到,2017年5月,营口银行便完成了上市辅导备案。而据辽宁银保监局在2017年9月末公布的营口银行第一期辅导工作进展报告显示,根据《关于在上市公司建立独立董事制度的指导意见》等法律法规的要求,营口银行独立董事未达董事会成员三分之一、外部监事比例也不足三分之一。

如今距离第一期进展报告已经过去近三年的时间,营口银行目前共有10位董事,其中独立董事仅有2名,仍未满足相关要求。

该行独立董事人数何时才能满员?上市计划又将搁浅多久?踩雷安信信托的资金能收回多少?《每日财报》针对这些问题发函询问营口银行,但并未在截稿日前收到该行的回复。