现券期货再走弱!供给忧虑压制 债市短期难见明显起色

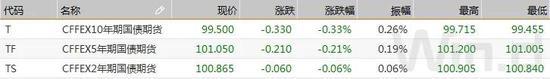

摘要 7月28日,股市连续第二日反弹叠加供给压力忧虑,压制债市情绪,现券期货明显走弱。国债期货全线收跌,10年期主力合约跌0.33%,5年期主力合约跌0.21%。周二上证指数涨0.71%报3227.96点,深证成指涨1.31%。交易员表示,特别国债发行虽然已近尾声,但这并不意味着后续新债供给将减缓,7月

7月28日,股市连续第二日反弹叠加供给压力忧虑,压制债市情绪,现券期货明显走弱。国债期货全线收跌,10年期主力合约跌0.33%,5年期主力合约跌0.21%。周二上证指数涨0.71%报3227.96点,深证成指涨1.31%。交易员表示,特别国债发行虽然已近尾声,但这并不意味着后续新债供给将减缓,7月为特别国债让路的地方债,很可能在8月发行大幅放量,加之当前货币政策依旧态度偏中性,债市短期难见明显起色,偏弱震荡仍是主基调。

银行间主要利率债收益率明显上行4-5bp。10年期国开活跃券200205收益率上行4.5bp报3.42%,10年期国债活跃券200006收益率上行5.25bp报2.93%。交易员表示,短期内避险情绪消退,回到基本面看,权益市场上涨再次使债市承压,建议保持轻仓,灵活多空。

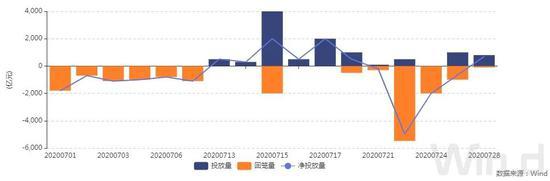

银行间资金平稳偏松,隔夜回购加权利率下行逾20bp报在1.73%附近。交易员称,央行公开市场单日净投放700亿元流动性,且月末财政投放将陆续到位,市场融出意愿改善,叠加本周资金到期压力有限,预计月末流动性无虞。

某银行资金交易经理表示,随着经济恢复,资金面最宽松的阶段已经过去,未来市场几乎不可能再出现DR001低于1%,DR007利率低于1.5%的情况了,但回归正常并不意味着货币政策收紧,预计MLF利率会是未来中长期货币市场资金价格中枢,质押式回购隔夜利率在1.8到2.1之间波动会是一个合意范围。

瑞银证券认为,二季度GDP同比增速大幅反弹至3.2%的情况下央行短期内进一步宽松的可能性也不大,对流动性投放仍会持谨慎态度,但政策层面也并不希望流动性大幅收紧。未来一段时间,税期给资金面带来的负面压力消退后,来自利率债供给的压力可能还要持续一段时间。8-9月一般国债和地方政府债的发行将会提速,利率债的供给压力可能在四季度减轻。

国君固收称,在国内基本面不断复苏、货币政策不可能再重返趋势宽松的前提下,仍然维持中期维度债券熊市的看法。目前债市身处熊市反弹,根据历史规律,也许还有延续的空间,但熊市反弹的经验显示往往是少数人才能赚钱全身而退,亏钱效应反而会比较明显。从本轮反弹的起点开始算,行情已持续两周时间,10年国债利率下行超20bp,继续参与熊市反弹的吸引力大幅下降。因此,建议投资者见好就收、量力而行。

债市要闻

1、央行下发通知:摸底线上消费贷款流入楼市

央行近日向各大银行下发调研通知,摸底线上消费贷款流入楼市情况。一位资深银行业内人士表示,该通知由调查统计部门发出,意在摸底统计线上消费贷款规模,包括与蚂蚁集团旗下花呗、借呗两款产品的联合贷款规模、信用卡贷款及互联网贷款等。

2、标准化票据正式落地,13单产品集中披露创设

《标准化票据管理办法》7月28日正式实施。上海票交所对近期创设的标准化票据产品进行了集中披露,这是《标准化票据管理办法》发布以来首次产品集中信息披露。截至7月28日下午1点,上海票交所披露了“兴业大同煤矿”、“浦发浦票盈”、“招行格力”等13单标准化票据产品创设文件,合计创设规模10.44亿元,承兑人信用等级最低AA,产品最低创设利率达2.5%。

3、银行负债结构微调:结构性存款降下去,同业存单补上来

07:01 近期商业银行存单发行呈现出“量价齐升”的态势,原因在于近期银行结构性存款大幅下降,相应地,银行通过发行同业存单来维持负债端的稳定。不过在同业负债占比限制、流动性考核、存贷比等监管指标主导下,同业存单仍难以替代存款类产品。

4、上海清算所支持农发行成功发行抗洪救灾主题金融债券

上海清算所支持农发行成功发行抗洪救灾主题金融债券。本期债券发行规模为20亿元,债券期限为3年,参考收益率为2.7969%,较前一日到期收益率低28个bp,认购倍数达11倍,所募集资金主要用于支持抗洪救灾,包括受灾群众转移安置救助、救灾物资购置调拨等领域的贷款投放。

资金市场

公开市场操作:

央行公告称,为维护银行体系流动性合理充裕,7月28日以利率招标方式开展了800亿元7天期逆回购操作,中标利率2.20%;Wind数据显示,当日100亿元逆回购到期,净投放700亿元。

资金面(CP):

银行间资金平稳偏松,隔夜回购加权利率下行逾20bp报在1.73%附近。交易员称,央行公开市场单日净投放700亿元流动性,且月末财政投放将陆续到位,市场融出意愿改善,叠加本周资金到期压力有限,预计月末流动性无虞。

利率债市场

利率债成交走势(TBCN):

最活跃利率债成交统计(BBQ):

10年国债连续活跃行情(GZHY):

10年国开连续活跃行情(GKHY):

T2009日内走势(TF):

信用债市场

信用债成交基准统计(CBCN):

信用债成交活跃统计(BBQ):

信用债成交偏离监控(BBQ):

同业存单

同业存单发行(NCD):

同业存单成交(NCD):

同业存单成交偏离监控:

债券发行

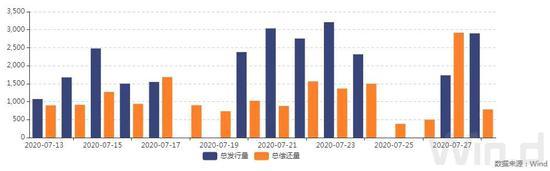

7月28日,债券市场共发行227只债券,总发行量2897.67亿元,102只债券到期,20只债券提前兑付,1只债券回售,1只债券赎回,总偿还量782.35亿元,当日净融资额为2115.31亿元。

从发债类型看,7月28日,债券市场共发行国债1只,地方政府债5只,同业存单140只,金融债9只,企业债1只,公司债22只,中期票据10只,短期融资券26只,资产支持证券9只,可转债3只,可交换债1只。

建行-万得银行间债券发行指数(CCBM):

招标情况

1. 财政部10年期续发抗疫特别国债加权中标收益率2.7972%,边际中标收益率2.8821%,投标倍数2.17。

2. 农发行3年(剩余期限2.1年)、7年期上清所托管固息增发债中标收益率分别为2.7969%、3.3679%,投标倍数分别为11、6.27。

3. 国开行1年、5年、7年期固息增发债中标收益率分别为2.4834%、3.1261%、3.3414%,投标倍数分别为6.35、8.46、11.05。

全国银行间债券市场交易结算日报

7月28日,全国银行间债券市场结算总量为35646.31 亿元,较上一工作日下降11.94%,交易结算总笔数为12750笔。其中,现券交易6132.04亿元,买断式回购298.68 亿元,质押式回购29008.59亿元,债券借贷207.00亿元。银行间债券市场回购利率涨跌互现,其中,7天回购利率下行1.6 bp至2.375%%,14天回购利率下行31.3 bp至2.174%。

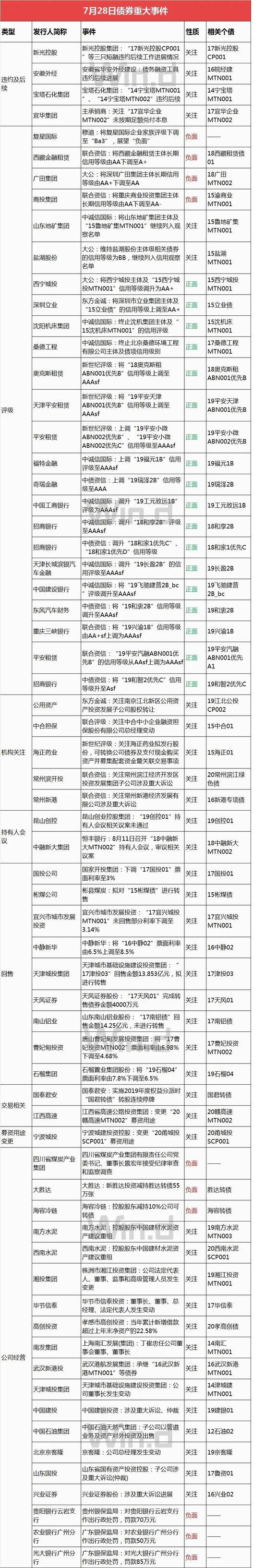

债券重大事件