连续7个季度规模攀升!这类基金稳步发展,业内却都有这个心事

摘要 多位业内人士认为,相对广阔的个人养老市场,养老目标基金仍有较大发展潜力,随着未来税收优惠政策的引导、投教和投 顾业务等继续推进,有望有效激活个人养老市场。

伴随着养老投资需求的增长和长期赚钱效应的发酵,自2018年9-10月间首批养老目标基金面市以来,该类型产品规模已经连续7个季度实现净增长,与老百姓长期养老需求相匹配的目标日期基金总规模还首次突破百亿元关口。

多位业内人士认为,相对广阔的个人养老市场,养老目标基金仍有较大发展潜力,随着未来税收优惠政策的引导、投教和投 顾业务等继续推进,有望有效激活个人养老市场。

连续7个季度规模攀升

目标日期基金首次破百亿

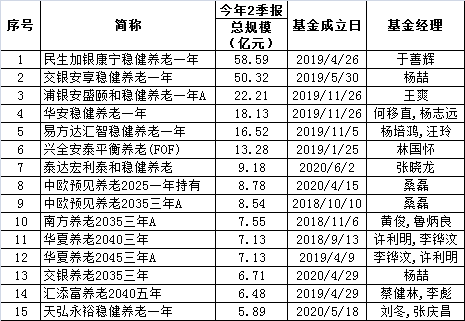

w ind数据显示,截至2020年2季报,86只养老目标基金产品总规模已经达到333.68亿元(基金份额合并计算),自2018年9-10月间,首批养老目标基金成立以来,该类相对小众的产品规模已经悄然实现了7个季度净增长。

图一:养老目标基金市场规模变化

公募养老目标基金自2018年发展至今,在投资人数量和存续规模上均受到投资者的认可,针对上述现象,民生加银基金副总经理于善辉表示,主要原因可能来自以下几方面:

一是养老目标基金更注重于养老资产的储蓄与累积增值,借力于公募平台有更为广阔的客户基础;

二是养老目标基金作为公募型、净值化产品,产品收益可以通过基金净值公开、及时获取,且资产配置和组合持仓定期公开,个人投资者对其认知程度较高;

三是养老目标基金的封闭运作周期多为一年、三年或五年期,到期后即可选择将资金赎回,在引导长期投资的前提下,也给投资者提供了一定的流动性。

虽然是同时起步的养老目标基金,但从产品结构上看,目标风险基金规模要远远超过目标日期基金。数据显示,截至今年二季度末,目标日期基金规模首次突破百亿达到103.48亿元,目标风险基金为230.2亿元。

浦银安盛基金基金经理王爽对此分析,作为市场较新的品种,目标风险基金的风险偏好更容易被国内投资者理解。

于善辉也表示,从美国养老目标基金市场的发展经验看,在初期阶段,目标风险基金的规模也是高于目标日期基金规模。直到2009年,目标日期基金规模才超过目标风险基金。他认为,目前目标日期基金规模相对落后于目标风险基金,可能的原因是目标风险基金更容易被投资者理解,投资者更为偏好稳健型产品,以及当前投资者为长期养老规划的意识尚未形成等。

他说,“在这种背景下,目标风险基金更多被投资者作为稳健型的投资和理财工具,甚至是银行理财的替代;反观目标日期基金,其服务长期养老的目标和产品设计更加明显,但在目前长期养老规划意识不足的情况下,个人投资者的投资需求尚不足。”

多举措做大养老公募产品

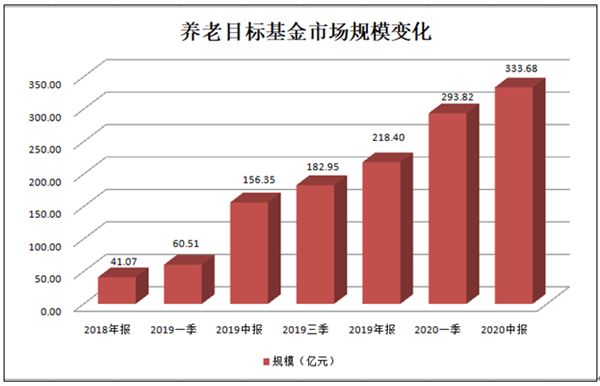

规模最大产品已接近60亿元

截至今年二季报,86只有可比数据的养老目标基金平均规模仅有3.88亿元,目标日期基金平均规模更是少至2.65亿元。但部分基金公司的养老目标基金规模较大,重视养老公募业务、注重打造长期良好业绩和持有人体验,以及持续做好养老意识培育和投教工作,是这类公司规模做大的重要因素。

从产品规模看,民生加银康宁稳健养老一年、交银安享稳健养老一年两只产品规模都超过50亿元;浦银安盛颐和稳健养老一年规模超20亿元,华安稳健养老一年、易方达汇智稳健养老一年等产品也达到了10亿元以上。相比产品的首发规模,这些养老公募基金都出现明显增长。

截至今年二季报,于善辉管理的民生加银康宁稳健养老一年规模接近60亿元,是目前市场规模最大的养老目标基金。谈及产品做大的经验,于善辉分析:

一是民生加银基金一直把养老目标基金作为一项重点的长期战略方向,在产品设计上,首选稳健型目标风险基金这一投资者接受度较高的产品类型,唤发投资者的养老意识;

二是投研团队根据产品的收益风险特征,制订了包括资产配置、细分资产选择及基金挑选的自上而下的3层投资流程。产品运作过程中执行既定的投资策略,收益率胜率也较高,投资者的持有体验会比较好;

三是产品发行过程中,公司在全国几乎所有省份中的几十个城市进行了现场路演,持续运作过程中也不断通过各种方式向投资者汇报最新观点,和投资者的沟通比较充分,投资者也比较认可。

而在今年二季报末,浦银安盛颐和稳健养老一年规模也达到22.21亿元,谈及公司产品规模做大的经验,王爽也分析,严格控制回撤,实现投资目标,以及持续的投教和营销也对产品做大做优贡献较大。

具体来说,王爽分析,首先,在上半年极端行情下,专业机构投资者资产配置的管理能力能够更好发挥出来,更高效地把握和实现投资目标;其次,公司在投资者教育和持续营销方面做了大量工作,FOF团队上半年线上、线下路演培训数十场,持续打开了养老目标基金在零售渠道端的认知度,普及该类产品的特性、投资策略、风险收益特征等;最后,我们较为关注基金的风险特征,严格控制回撤。“未来我们也将以部分稳健收益的债券打底仓,逐步增配股票,力争将组合进攻性逐步增强。”

税收政策引导等有望激活市场

市场期盼政策出台

从养老税延的进展看,我国于2018年5月在上海市、福建省(含厦门市)以及苏州工业园区开展个人税收递延型商业养老保险试点。

据某大型公募养老金业务部数据显示,截至2019年末,共有67款个人税收递延型商业养老保险产品获批上市,实现保费收入约12.4亿元,累计参保人数4.7万人。虽然目前公募还没有税收激励,但2019年末养老目标基金投资人达到128万户,2020年二季报最新规模333亿元,成绩要远超养老保险产品。

王爽对此表示,从海外成熟市场经验来看,FOF基金也是大众养老投资的主要形式。我国养老目标基金规模的增长也说明,公募基金通过这些年的市场培育,以长期持续的良好业绩表现在广大个人投资者心目中树立了较好的专业形象。养老目标基金经过两年的发展,市场整体规模获得了长足增长,也成为了助力养老金第三支柱建设的重要组成部分。

不过,王爽也坦言,“尽管银发浪潮来袭,人口老龄化问题日渐凸显,我国个人养老市场广阔,但是由于理财养老等观念在国内普及度不高,养老第三支柱制度建设相对较为薄弱。”

在多位业内人士看来,税收优惠政策的引导、投教和投 顾业务的开展等,都有望有效激活个人养老市场。

于善辉认为,未来激活养老目标基金市场的催化剂会来自几个方面:一是对第三支柱建设的顶层设计。未来税收扶持政策的出台,尤其是税收递延、税收减免申报、默认投资制度的推出等,都会令我国养老目标基金迎来重大发展机遇;二是投资者教育和养老投资习惯的养成;三是随着未来投 顾业务的发展,养老目标基金在渠道端也将得到助力。

此外,于善辉还表示,从海外市场的经验看,养老目标基金的发展壮大主要来自几方面动因:一是随着老龄化加速进程,养老目标基金契合养老投资需求,规模也不断增长;二是政策扶持,QDIA、401(k)等相关政策出台后,养老目标基金在政策引导下不断发展壮大。

王爽也说,“展望未来,税收政策的引导有望有效激活养老目标基金市场。”但她也指出,公募基金在普及养老理财、推广投资者教育方面的工作也至关重要,只有将养老目标基金的产品特色,投资目标等传达给普通投资者,让资产配置、长期价值投资的理念深入人心,才能提升投资者的持有体验,为养老市场助力。

图2、部分养老目标基金规模