创业板借壳第一股究竟有何魅力 深交所犀利发问,蹭热点还是夸大宣传?

摘要 (原标题:连续10个一字涨停板!创业板借壳第一股究竟有何魅力?深交所犀利发问,蹭热点还是夸大宣传?)6月2日,“创业板首单借壳”股爱司凯迎来第10个涨停。就在5月31日,公司回复深交所第二份问询函并对第一次问询补充回复。在问询函中,监管层犀利提问“本次重组上市事项筹划是否审慎”;“是否存在迎合热点概

(原标题:连续10个一字涨停板!创业板借壳第一股究竟有何魅力?深交所犀利发问,蹭热点还是夸大宣传?)

6月2日,“创业板首单借壳”股爱司凯迎来第10个涨停。

就在5月31日,公司回复深交所第二份问询函并对第一次问询补充回复。在问询函中,监管层犀利提问“本次重组上市事项筹划是否审慎”;“是否存在迎合热点概念炒作股价的情形”;“是否存在夸大性宣传或误导性陈述”。

此前券商中国记者已对该案例进行初步剖析(《连续6涨停!探秘创业板首单借壳:上市未满4年便卖壳易主,提质增效还是资本套路?》),有投行人士曾担心该案例可能开创“造壳卖壳”的不良风气。在近期对监管层的回复中,爱司凯表示“不会偏离主业”。

另外,随着标的更多核心数据的陆续披露,业内分析师及机构投资者向记者分析金云科技相比IDC上市公司而言属“轻资产”公司,物业与电费多由客户提供和承担,同时主要从事运维服务,这可能是其“高毛利率”的秘密所在。

尽调尚未完成就推借壳,迎合热点炒作?

6月2日爱司凯出现第10个涨停,在复牌后累计上涨136%,当天公司报收24.48元。

“新基建”概念、“并购重组”概念推动爱司凯的股价一路高歌。

20日复牌后的交易数据显示,公司在6月2日;5月21、5月25、5月28日四次登上龙虎榜。其中6月2日游资放量买入!当天龙虎榜前五大营业部席位合计买入高达1.12亿元,其中华鑫证券湖州劳动路浙北金融中心营业部买入3724万元。

而在此前3个登上龙虎榜的交易日中,最大买入席位仅买进448.68万元。

爱司凯6月2日再度提示股票交易风险,称截至6月2日公司静态市盈率为611.17倍,高于专用设备制造业静态市盈率37.8倍。

从公司近期披露公告可看出,爱司凯推出借壳上市预案仓促,一边做尽调一边回复深交所问询。公司缘何尚未完成尽职调查就推预案,而当下正值“新基建”板块热炒时刻,这里存在“巧合”还是别有“动机”?

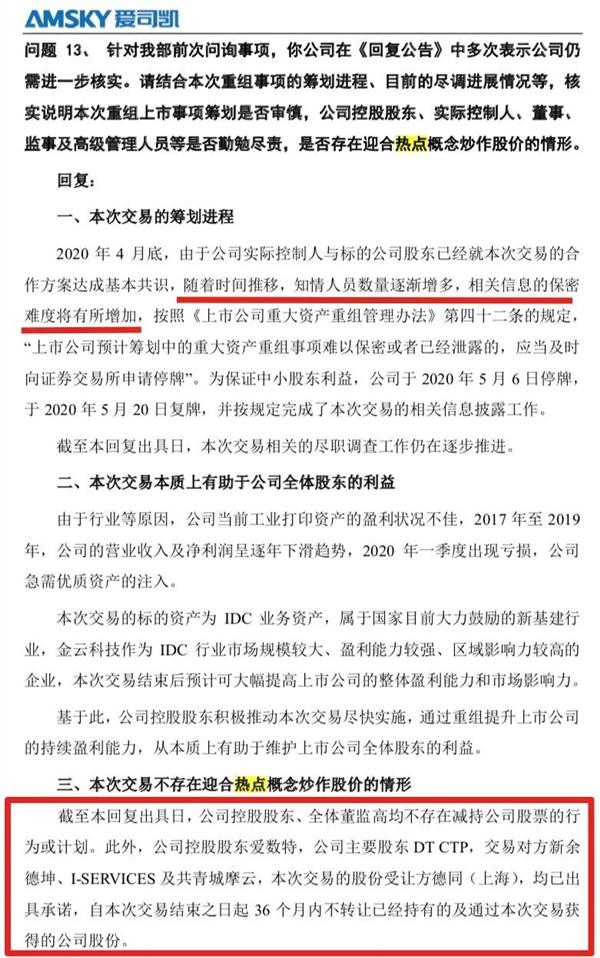

深交所5月26日对此提问,请说明本次重组上市事项筹划是否审慎;是否存在迎合热点概念炒作股价的情形。

根据5月31日公司回复,爱司凯主要两个意思:第一并购重组瞒不住了;第二公司控股股东、主要股东、交易对方等均承诺交易结束之日起36个月内不转让已经持有及通过本次交易获得的公司股份。

截至5月31日,尽职调查仍未结束。公司及中介机构目前仅完成初步尽职调查工作,下一步还要通过实地走访、访谈相关人员等方式,对标的公司业务发展情况、未来盈利状况等进行深入的尽职调查。

是否涉夸大宣传?

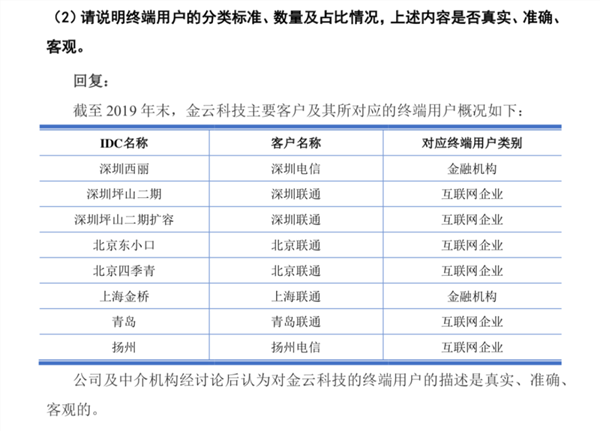

随着爱司凯5月31日披露的两份回复公告,金云科技核心数据逐渐浮出水面。此前有业内人士表示,判断IDC企业基本面主要依据3个指标:第一机柜数或规划机柜数;第二客户是谁以及客户品质;第三在哪些城市储备数据中心。

根据券商中国记者梳理金云科技数据,总结如下:

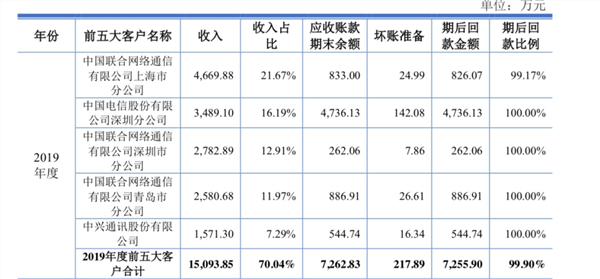

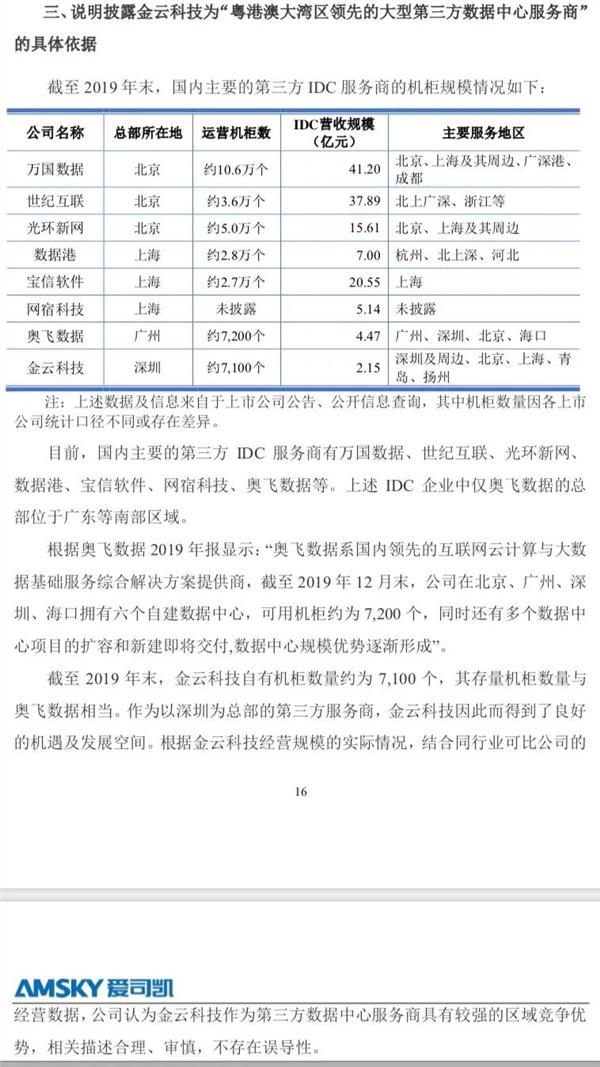

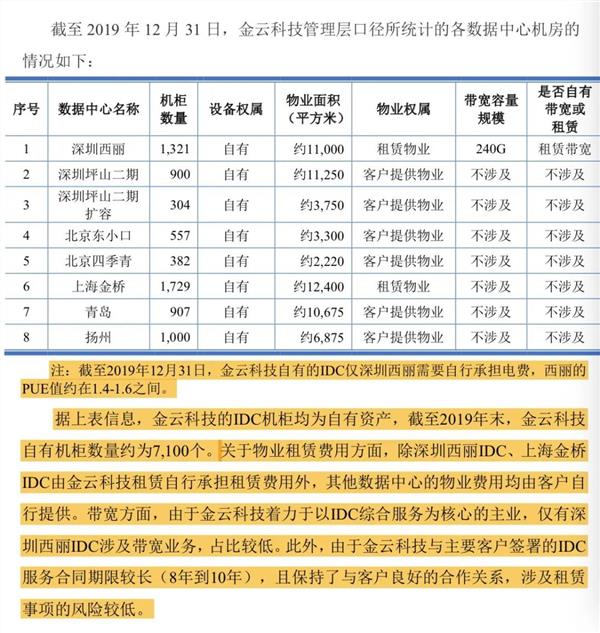

盈利模式:提供机柜和运维服务,收取IDC增值业务收入。机柜数量:约7100个(参考奥飞数据约7200个,宝信软件约2.7万个、数据港约2.8万个、光环新网约5万个)。城市布点:以深圳、北京为主;上海、青岛、扬州各有1个点。前五大客户:上海联通、深圳电信、深圳联通、青岛联通、中兴通讯。

一名股份制银行机构人士推测,公司可能是外包的角色,通过中兴通讯和运营商的资源做金融机构的业务。

爱司凯在预案中多次描述金云科技为“粤港澳大湾区领先的大型第三方数据中心服务商”、“规模居于前列”。从布点来看,金云科技以深圳、北京为主,而国内主要第三方IDC服务商均在北上广深一线城市设数据中心,缘何金云科技要打上“粤港澳大湾区”、“大型”等标签?

深交所要求给出具体依据,相关内容是否客观、谨慎、合理,是否存在夸大性宣传或误导性陈述。

5月31日回复公告称,仅奥飞数据的总部位于广东等南部区域,而奥飞数据可用机柜约为7200个,金云科技自有机柜数量的7100个,与前者相当。作为以深圳为总部的第三方服务商,金云科技因此而得到了良好的机遇及发展空间。公司认为金云科技作为第三方数据中心服务商具有较强的区域竞争优势,相关描述合理、审慎,不存在误导性。

高毛利率的秘密

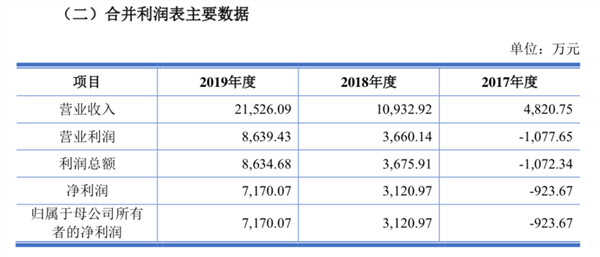

由于IDC具有重资产特点,此前已有业内人士在接受券商中国记者采访时表示,因为“重资产”属性,IDC业务挣钱并不容易。而金云科技从爱司凯预案披露之日起,收入高增长就引起了市场关注。据了解,2017年归母净利润亏损923.67万元,2018年扭亏为盈(3120.97万元),2019年盈利达到7170.07万元,增长翻倍,实现130.49%增速!

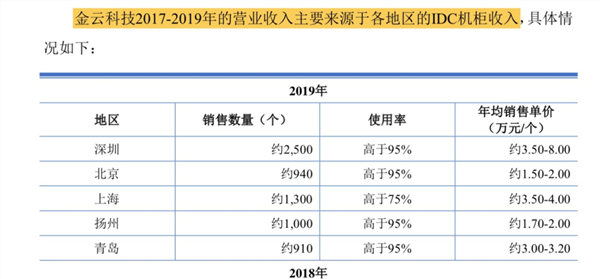

最新回复公告显示,金云科技的营业收入主要来源于机柜收入,但券商中国记者从业内了解到,公司机柜销售单价偏低,最高8万,大多处在5万元以下。

一名股份制银行机构人士向券商中国记者质疑,机柜价格过于便宜,合理性令人存疑。“我们在一线城市租一个机柜的成本就要大概7万/年。”

一名研究IDC领域的分析师接受券商中国记者采访时称,IDC机柜销售单价分为带宽租赁费用和机柜租赁费用两部分。带宽租赁费用一般需要和运营商签订租赁合同。IDC运营公司主要收入来自于机柜租赁费用,而机柜租赁费用一般和机柜所在区域有关系。

“一般来说,在北上广深等核心城市区域的机柜租赁费用会处于较高水平,对于4kW的标准机柜来说,含电费的租赁费用一般在6000-7000元/月/机柜;其他区域会低于这个水平,大约为5000元/月/机柜。”

以此推算,一年至少大概需要6万/年/机柜。

金云科技的高毛利率也引起了监管层的关注。深交所此前就要求披露补充披露金云科技2017-2019年营业成本及其构成项目,说明毛利率与同行业可比公司是否存在较大差异。

业内人士向券商中国记者指出,对于IDC企业来说,折旧费及电费是最大的成本。

根据5月31日回复公告,金云科技2019年毛利率确实远高于可比公司。

爱司凯解释,2018年以来随着金云科技新增及存量IDC爬坡的逐步进行,机柜使用率、机柜产生的收入持续增加,而成本端诸如折旧、电费、运维费用的变动幅度低于收入水平的增加,毛利率水平亦逐步提高。

具体来看,金云科技除深圳西丽IDC项目需要由金云科技承担租赁费和电费、上海金桥IDC项目需要由金云科技承担租赁费外,其他项目均由客户承担租赁费和电费。

公开资料显示,深圳西丽IDC以及上海金桥IDC均租赁的是“老东家”中兴通讯物业。

爱司凯认为,金云科技的毛利率水平高于可比公司的平均水平,一方面可比上市公司IDC细分业务收入构成不同;另一方面不同公司的IDC业务受到机柜爬坡因素的影响,使用率、机柜上电率存在差异。

“对于拥有机房和土地所有权的IDC运营公司来说,毛利率一般可以达到50%甚至更高;若是机房和土地需要租赁,则毛利率会有所下降,一般会在35%左右。对于IDC运营公司来说,降低租赁费用和电费,是提升毛利率的主要手段。”上述研究IDC领域的分析师向券商中国记者表示。

深圳一名机构投资者人士表示,从现有数据上看,相比同类上市公司而言,金云科技算是“轻资产”公司。“以机柜出租和运维业务为主,运维可以简单理解为‘IDC管家’。”

据了解,IDC运维主要内容为主机监控、信息统计、硬件维护、系统维护、网络维护。具体有每日机房定期巡检、对客户设备巡检、检测故障部件等,增值服务比如有提供网络安全如异地灾备。

表态不偏离主业

据了解,如果交易顺利,金云科技的第一大股东新余德坤的实际控制人邵俊、田立新(也是德同资本创始合伙人)将成为上市公司实际控制人。

德同资本此前投资的爱司凯在上市3年后沦为壳公司,随后德同将与上市公司一起成立的并购基金所投标的(金云科技)运作上市,并根本变更主业,聚焦IDC行业。金云科技未来是否会有同样“结局”;PE机构是否会将注册制当作“造壳”机制等等问题,备受市场关注。

5月31日爱司凯回复表示,购买金云科技股权对于新余德坤来说属于长期产业投资行为而非单纯的财务投资。

爱司凯表示,本次交易结束后公司的工业打印资产将全部置出,公司未来将专注于IDC行业,公司未来的业务发展、经营管理及资本运作都将围绕IDC行业展开,不会偏离主业。在具体经营过程中,新余德坤将通过以下方式履行控股股东的责任和义务:

1.基于对IDC行业的深入研究,结合国内外同行业公司的发展经验,制定科学的公司战略规划,继续领导并发挥现有管理团队的各项能力,专注于IDC业务的运营和管理;2.借助其多年的投资管理经验,推动公司进一步完善公司治理结构,积极引进更多的高水平人才提升公司管理和运营水平,确保公司管理层与全体股东的利益高度一致;3.充分发挥自身的资源整合优势,为公司提供更多的IDC行业的相关产业资源,推动公司业务的快速发展。