A股“机构化”是大势所趋 选择优秀机构是长盈的关键

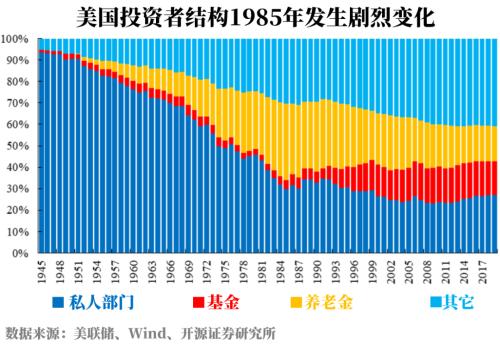

摘要 根据美联储的数据统计,过去60年美股经历了50-80年代的养老金入市和80年代后的共同基金崛起,私人部门投资者持有美股市值从9成下降到约3成左右,机构投资者的占比则从不到10%上升到60%。

无论是在美股、还是A股,“散户”一词都略带贬义的意味,原因就是各种统计结果显示,散户一直是被股市“教育”的对象,“机构化”似乎带着颇为惨烈和嘲讽的意味。

根据美联储的数据统计,过去60年美股经历了50-80年代的养老金入市和80年代后的共同基金崛起,私人部门投资者持有美股市值从9成下降到约3成左右,机构投资者的占比则从不到10%上升到60%。

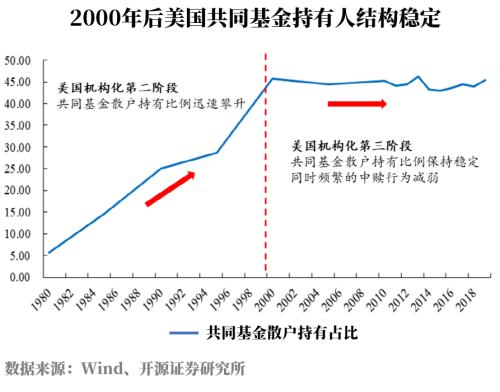

要么成为专家,要么依靠专家。1978年美国推出私人养老计划401(K),大量养老金通过共同基金入市,共同基金规模和业绩双升,也吸引了个人投资者通过基金的方式间接入市。

目前A股也已经走在了“机构化”的进程中。

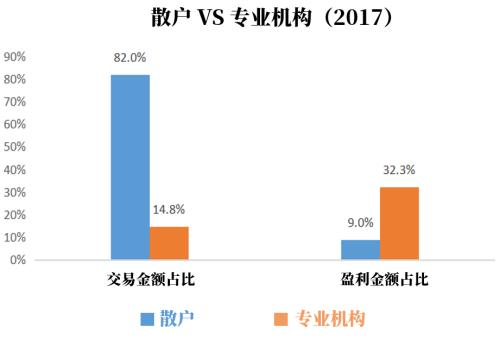

根据上交所2018年年鉴,持有沪市40%自由流通市值的散户,贡献了2017全年8成的成交额,但“勤劳”未能致富,盈利金额仅占所有投资者的8%。反观专业机构,贡献了全年14.8%的交易额,盈利占比高达32.3%。

即使在行情不好的时候,机构投资者也处于绝对优势地位。最近上交所、清华大学和哥大商学院的专家学者联合发表了一篇论文,研究了上交所2016年1月到2019年6月超过5300万账户的交易数据和收益表现。结果显示,同期上证综指下跌了15.83%,无论是小散还是大户都在亏损,机构投资者却实现了盈利。

最近1年A股的机构化特征也比较明显,2020年7月新基金发行规模创出历史新高,越来越多的个人投资者选择通过基金的方式间接入市。

在我看来,“机构化”应该是一个中性词,既不代表着对个人投资者的嘲笑,亦不代表对专业投资者的褒奖(毕竟美股90%以上的基金无法战胜指数)。

专业机构有着更多的研究人员、研究资源、研究时间和丰富经验,散户则更多的是利用业余时间、在信息劣势的情况下投资,难以战胜专业人员是理所应当的。

股市“机构化”只是社会专业分工在投资领域的体现,术业有专攻,如是而已。经典物理学的奠基人牛顿,在投资时亏的一塌糊涂;100元起家的“股神”巴菲特,也不可能成为物理学家。

A股的“机构化”是大势所趋,但机构的超额收益会越来越难获取。

过去10年,由于国内投资者结构尚不成熟,A股的偏股、股票型基金整体为投资者创造了一定的超额收益,少数优秀基金经理的收益率更是可以达到年化10%-15%。

然而,在高度“机构化”的股票市场,投资者结构带来的超额收益消失,能够获得超额收益的基金经理是极少数。

根据《长赢投资》的统计,1970年美国的355只共同基金,在36年后只有24只基金的收益率战胜了标普500指数,占比仅为6.8%。

业精于勤,荒于嬉;行成于思,毁于随。

无论是在哪个行业,当行业整体环境较好的时候,很难区分不同企业的经营差距。但是当市场环境变化时,能够胜出的只有其中的少数企业。

恒瑞医药(600276,诊股),在国内药企还处于仿制药阶段、大多数药企依靠着仿制药和辅助用药赚取高额利润时,大力推进新药研发策略,拥有了国内新药布局最多、适应症最广的研发管线。当许多仿制药企的利润因为集采而腰斩时,恒瑞仍然保持着中高速增长,成为国内药企的少数派。

华为从生产交换机起家,当行业内大多数企业还安享于外购核心部件进行组装的业务模式时,华为已经在大力研发核心器件、在多个领域拥有自己的核心竞争力,成为国内乃至通信行业的少数派。

目前国内A股还处于一个机构比较容易战胜指数的时期,但长期来看,“机构化”也会使专业机构越来越难获得超额收益,其中具有长期优秀业绩、跨越不同市场风格的少数基金经理更有可能获得超额收益。对于个人投资者来说,选择这些基金经理和基金,是适应未来“机构化”趋势好的方法。