又有重磅新基金产品上报

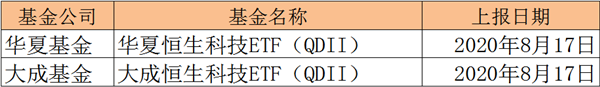

摘要 继科创50ETF之后,又一类未发先火的ETF也已上报,恒生科技ETF将至。据证监会披露,8月17日,华夏恒生科技ETF(QDII)、大成恒生科技ETF(QDII)正式上报。

继科创50ETF之后,又一类未发先火的ETF也已上报,恒生科技ETF将至。据证监会披露,8月17日,华夏恒生科技ETF(QDII)、大成恒生科技ETF(QDII)正式上报。

华夏、大成申报恒生科技ETF

据悉,继恒生指数公司推出恒生科技指数以来,多家基金公司磨刀霍霍备战布局恒生科技ETF;其中,华夏和大成两家基金公司率先出手,同时于8月17日提交恒生科技ETF的申报。

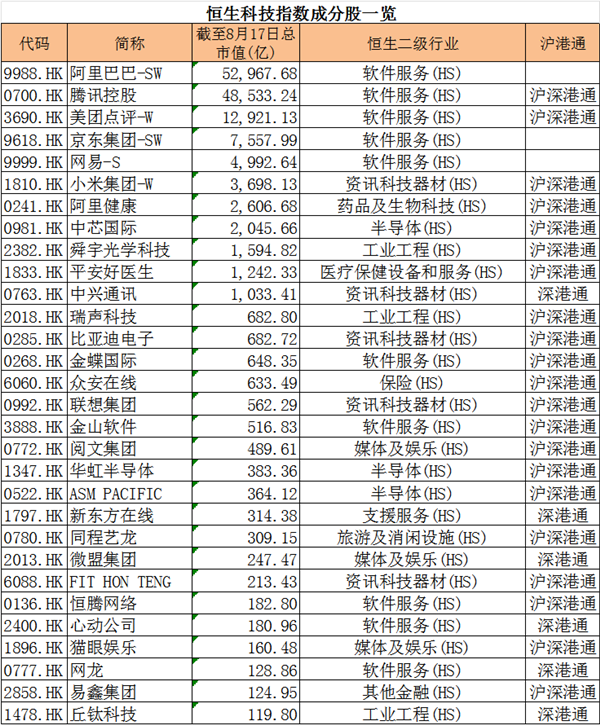

恒生科技ETF跟踪素有“港版纳指”之称的恒生科技指数;该指数于2020年7月27日由恒生指数公司推出,旨在反映于中国香港上市、来自科技或创新领域的龙头公司之表现,将会追踪经筛选后市值最大的30家于香港上市的科技企业,涉及网络、金融科技、云端、电子商贸及数码业务,阿里、腾讯、京东、小米等科技巨头入围。wind统计数据显示,截至8月17日收盘,恒生科技指数的市值总和达14.6万亿港元。

值得一提的是,恒生科技指数的主要权重股为阿里巴巴、腾讯、美团点评、网易、小米等。8月14日,阿里巴巴、小米集团被纳入恒生指数,同时阿里、小米、美团点评被一起纳入恒生国企指数。

在恒生科技ETF还未上市之际,对于普通投资者来说,其实可以通过购买跟踪恒生指数、国企指数的ETF来分享互联网巨头的上涨红利。比如华夏恒生ETF、南方恒生ETF、易方达恒生H股ETF、南方恒生中国企业ETF、大成恒生指数、富国恒生中国企业ETF等。业内人士认为,当前恒生指数、恒生国企指数处于低位,一些跟踪的被动指数基金值得关注,

恒生科技指数的积极意义明显

恒生科技指数的基点为3000点,基日为2014年12月31日。根据回溯测试计算之数据,恒生科技指数于2019年全年及今年上半年的回报分别高达36.2%及35.3%。截至2020年8月17日,自基日以来,恒生科技指数的累计涨幅为135.83%。

兴业证券表示,科技指数普遍具有高走势、高研发投入、高估值特点。参考纳斯达克100科技指数、上证科创板50指数以及其他市场综合指数,科技指数普遍具有相对市场更优的走势、较高的研发投入占营收比重以及较高的估值。过去10年内纳斯达克100科技有2倍于SP500的累计涨幅、2019年有5倍于SP500的科研投入以及有1.5倍于SP500的PE;上证科创50指数自基日以来有着5倍于上证指数的累计涨幅、2019年有5倍于上证指数的科研投入以及6倍于上证指数的PE。

科技指数成分股公司的研发投入占营收比重要高于市场整体的比率。2019年,纳斯达克100科技指数研发投资占营收比重为13.8%,高于纳斯达克综指的7.1%和SP500的2.7%,上证科创板50成分股公司的科研投入比重约为A股整体比重的5倍,恒生科技指数成分股科研投入比重为恒生综指的近8倍。

对于恒生科技指数推出的意义,兴业证券认为恒生科技指数将为投资者、被纳入企业以及港股衍生品发展带来积极影响。对于指数体系建设,恒生科技指数弥补了体系在追踪科技行业方面的不足,有利于完善多层次指数体系;对于投资者,科技行业指数为投资者提供了科技行业的权威参照指标,为其投资决策提供参考,同时丰富了被动跟踪指数型机构跟踪标的;对于成分股公司,被纳入指数意味着公司的科技属性得到认可,且更容易得到被动指数跟踪型投资机构的配置,或将进一步提高成分股的流通性和成交量。港股衍生品方面,新指数的推出会促进更多挂钩指数的衍生品品类的推出,作为定位为旗舰的恒生科技指数有望加速港交所衍生品市场的发展。

对于恒生科技指数的推出,中信证券认为顺应了科技产业持续向好的发展趋势、港股市场结构与投资需求的变化,有望吸引被动资金加大对科技龙头的配置。截至2019年底,被动式追踪恒生指数系列的产品资产管理总值约为340亿美元,追踪对象主要包括恒生指数、恒生中国企业指数等。截至2020年3月,在香港市场追踪“中国资产”(A股以及港股的大中华地区)的ETF数量为43支,做ETF资产管理规模占比达到72.7%,占绝对主导地位;香港上市ETF产品中,追踪港股(中资股+本地股)的ETF规模达到1560亿港元。此前被动资金还是以恒生指数和恒生生国企指数为主要基准,恒生科技指数推出后,将提供更好的成长型的“新经济”投资机会,被动资金有望不断加大配置,纳入成分股的科技龙头有望受益。