立足粤港澳大湾区,多领域布局,这家理财子发展背后有何秘诀?

摘要 发布机构:普益标准?零售金融研究中心获取更多报告,请长按下方二维码下载普益诠财富APP。普益标准·零售金融研究中心重磅推出《银行理财子公司产品研究系列报告》,从共性到个性,全面解读银行理财子公司产品。本文为该系列报告的第三篇,全面分析了建信理财产品体系,帮助市场全面了解其产品特点与整体运行情况。银行

发布机构:普益标准?零售金融研究中心

获取更多报告,请长按下方二维码下载普益诠财富APP。

普益标准·零售金融研究中心重磅推出《银行理财子公司产品研究系列报告》,从共性到个性,全面解读银行理财子公司产品。

本文为该系列报告的第三篇,全面分析了建信理财产品体系,帮助市场全面了解其产品特点与整体运行情况。

银行理财子公司周年考:共发行1670只产品,中风险产品超五成

作为行业领头羊,这家理财子的产品体系有何特点?

2019年6月3日,建信理财正式在深圳开业,成为国内首家开业的商业银行理财子公司。立足于粤港澳大湾区,建信理财的业务发展与深圳的区位优势和国家发展战略深度契合,逐步形成了“1+5”的发展路线:以粤港澳大湾区高质量发展指数为主线,贯穿粤港澳大湾区价值蓝筹、红利低波、科技创新、先进制造、消费升级5条子指数线。

根据中国建设银行(601939,股吧)披露的年报显示,截至2019年末,建信理财资产总额152.17亿元,净资产150.6亿元,管理产品规模838.26亿元。随着与母行产品交接事宜的稳步推进,建信理财的市场占有率正在不断提升。

一、产品发行情况

截止到2020年7月31日,建信理财共发行381只理财产品。进入2020年后,建信理财产品发行速度加快,仅6月就发行了98只产品。2019年12月,建信理财与母行正式完成了“乾元-龙宝”系列的交接,目前产品移交工作正在有序进行。

图1:建信理财产品发行情况

数据来源:普益标准

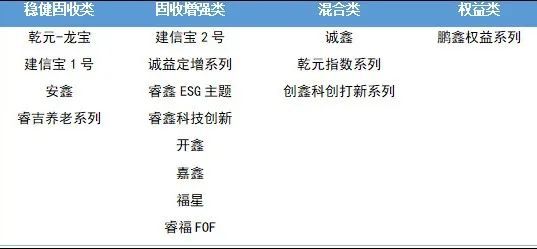

从产品体系来看,目前,建信理财基本形成了固收稳健类、固收增强类、混合类和权益类相结合的产品体系布局。其中固收稳健类产品主要包括嘉鑫、建信宝、福星一个月定开型等产品;固收增强类涉及到以“睿鑫”为主的多款产品;混合类产品主要包括“粤港澳大湾区指数灵活配置”、“创鑫”科创打新增强系列;权益类产品数量较少,目前以“鹏鑫”系列为主,建信理财产品布局涉及FOF投资、养老、ESG等多个领域,产品结构呈现出多元化的特点。

图2:建信理财产品体系分布

数据来源:普益标准

二、产品线分析

1、不同产品类型分析

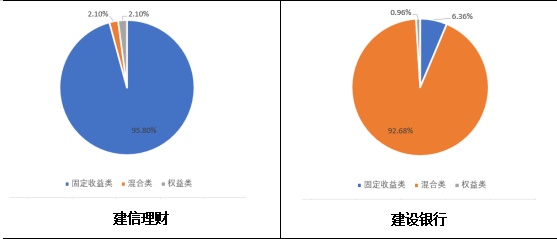

固定收益类理财产品超9成。截止到2020年7月底,建信理财共发行365只固定收益类理财产品,占发行总量的96%;混合类和权益类产品发行数量较少,各占2%。母行建设银行同时期发行的理财产品则主要以混合类为主,占比90%左右。目前,建信理财采取的仍然是较为保守、稳健的“固收+”投资策略,通过债券、货币市场工具等资产打底,部分配置长期限的债权类资产和权益类资产提升产品收益,这种固定收益类产品能够合理控制产品净值波动,也更容易被投资者所接受。

图3:不同产品类型分析

数据来源:普益标准

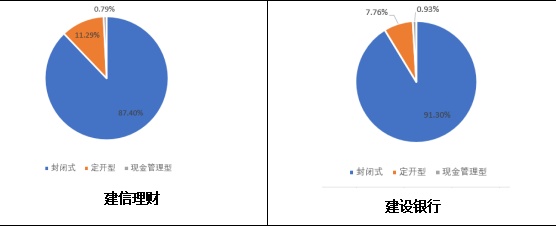

2、不同开放类型分析

封闭式产品占比超8成。目前,建信理财发布的封闭式产品占比超过87%,产品期限多为1~2年;定开型和现金管理类占比分别为11.29%和0.79%。在产品开放类型上与建设银行的分布比较类似,定开类的产品占比有所增加。根据资管新规的要求,符合资管新规要求的封闭式和定开式产品可以使用成本法进行估值,这类产品通过设置较长的产品期限熨平净值波动幅度,为投资者创造长期稳定收益。

图4:不同开放类型产品分析

数据来源:普益标准

3、不同投资起点分析

建信理财1元起购理财产品数量占比超8成。从产品投资起点来看,建信理财超过80%的理财产品都是1元起购,投资门槛在1万元以下(不含1万元)的产品占比接近90%;其余10万、50万起购的产品数量较少,大多是私人银行产品,而母行建设银行近76%的理财产品是1万~10万起购。与建设银行相比,建信理财产品投资起点更低,面向的客户对象更广,这主要是由于《商业银行理财子公司管理办法》对理财子公司发行的理财产品没有规定绝对的投资门槛,银行可以自主设定,理财子公司产品可借此获取长尾客群,提升市场份额。

图5:不同投资起点产品分析

数据来源:普益标准

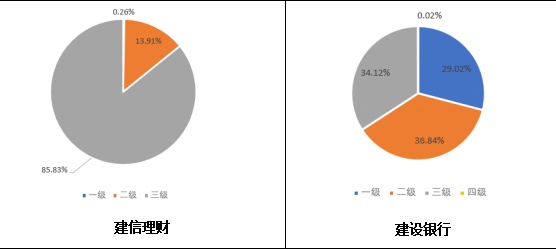

4、不同风险等级产品分析

建信理财产品风险等级以R3为主。从产品风险等级角度来看,风险等级为R3的产品数量占比85.83%,其次是R2等级的产品占比13.91%,风险等级为R1的产品较少,仅占0.26%。母公司建设银行发行的理财产品R1、R2、R3各风险等级的产品数量占比分别为29.02%、36.84%和34.12%,相比之下,建信理财发行的R3产品数量明显较多,R1数量较少。根据建信理财所采取的“固收+”投资策略,产品大多配置了部分权益类资产和衍生金融工具,产品风险较过去的预期收益型有所提升,因此风险等级为R3的产品占比出现明显增加。

图6:不同风险等级产品分析

数据来源:普益标准

三、产品收益分析

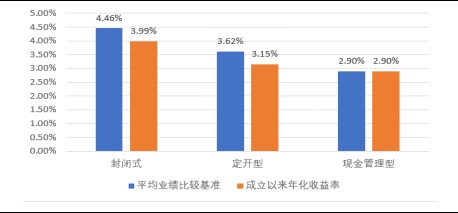

1、从开放类型看

建信理财目前发行的封闭式产品平均年化收益率为3.99%,定开型产品平均年化收益率为3.15%,平均业绩比较基准分别为4.46%和3.62%,这两类产品的目前的平均年化收益未达到产品的平均业绩比较基准。建信理财目前共发行“乾元-龙宝”、“建信宝1号”、“建信宝2号”三款现金管理类产品,其中,“乾元-龙宝”收益在三只产品中最高,近七日年化达到3.08%。封闭式和定开式产品可以通过较长期限资产的投资获取更多流动性溢价,相对而言能够获得更高的收益。

图7:不同开放类型产品平均业绩比较基准与平均年化收益率

数据来源:普益标准

2、按产品类型看

混合类产品表现优异。建信理财混合类产品平均年化收益率高达5.10%,高出平均业绩比较基准近45BP,表现较为亮眼。固收类产品平均年化收益率为3.84%,权益类产品为3.63%。混合类产品通常增配一些权益类、衍生品类资产来增厚收益,因此收益表现较纯固收类更佳;而目前建行发行的权益类产品仅有 私募产品“鹏鑫”系列,产品数量较少且运作时间较短,因此收益表现不及混合类产品。这反映出银行理财子公司目前的现状:在固定收益市场拥有比较明显的投资经验和优势,但相对缺乏对权益市场的投研能力,综合投研能力的提升将是未来建信理财和其他理财子公司必须需要攻克的难题。

图8:不同产品类型产品平均业绩比较基准与平均年化收益率

数据来源:普益标准

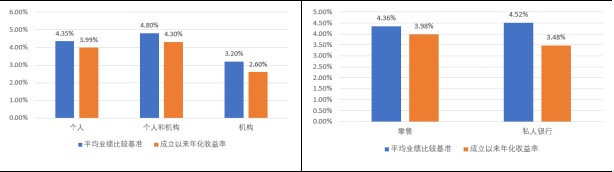

3、按产品销售对象看

个人投资品种平均收益高于机构投资品种,零售品种平均收益高于私人银行品种。目前建信理财发行的同时面向个人和机构的产品收益率在三类产品中最高,达到4.3%;面向个人用户发行的产品平均收益为3.99%,面向机构用户发行的产品平均收益为2.60%。机构用户往往偏好保守类型的产品,因此平均收益相比个人类产品略低。从客户类型角度看,零售产品的平均年化收益率为3.98%,略高于私行类产品。这主要是由于建信理财发行的私人银行产品数量较少仅有51款,且以“福星”系列为主,基本上全部为固定收益类,投资风格相对更加保守,因此经过平均之后的收益落后于零售类产品。

图9:不同产品对象及客户类型产品平均业绩比较基准与平均年化收益率

数据来源:普益标准

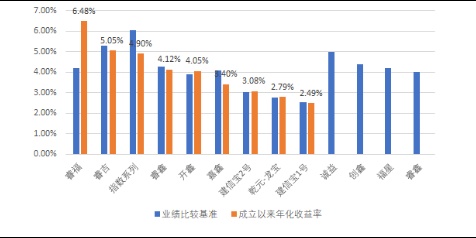

4、按产品系列来看

按照产品体系来看,“睿福”FOF配置系列产品收益相对领先于其他系列产品,成立以来年化收益率达到6.48%;其次是主打养老的“睿吉”系列,平均年化收益5.05%;“粤港澳大湾区指数灵活配置”系列4.9%;“睿鑫”固收增强系列收益率4.12%。这主要是由于各个系列的产品定位和资金投向不同导致的,“睿福”FOF配置系列最低持有期一年,精选优质资产,追求长期回报;“粤港澳大湾区指数灵活配置”系列产品挂钩粤港澳大湾区发展指数,权益部分跟踪“建信理财粤港澳大湾区系列指数”中的主指数进行被动投资,收益较为可观。

图10:不同产品系列产品平均业绩比较基准与平均年化收益率

数据来源:普益标准

四、创新业务

立足粤港澳大湾区,开发创新指数类产品。建信理财开业以来,立足于粤港澳大湾区发展,联合中证指数推出了“粤港澳大湾区系列指数”,这是目前国内银行理财子公司在中证指数公司发布的第一个系列指数,未来将作为建信理财服务大湾区实体经济、实现金融市场互联互通的重要载体,开展相应的资管业务。

聚焦权益市场,“创鑫”系列发力科创打新板块。理财子公司落地让理财产品布局科创板有了更大空间。继工银理财“博股通利”、中银“鼎富”系列之后,建信理财也推出了“乾元-睿鑫”、“创鑫”等多个覆盖固定收益、权益市场系列产品,其中“创鑫”系列聚焦于科创打新,在组合不同的底仓股票基础上用股指期货进行对冲,以此获取打新收益和底仓股票相对股指的超额收益。

推出ESG、养老主题系列,不断丰富产品线。建信理财“睿吉”系列,面向老龄客群,主打稳健养老。以稳健固收类资产打底,利用股债对冲降低波动,通过多资产组合配置,使产品净值保持相对稳定,并采取了定期分红、超低固定管理费、超额分成的设计,使产品风格更加稳健。建信理财“睿鑫(ESG主题)”系列产品践行ESG投资理念,主要投资在环境保护、社会责任和公司治理方面评级较高的优质企业,助力环境友好和社会责任表现良好的公司发展,同时为投资者获取ESG企业高质量发展的红利。

本文首发于微信公众号:普益标准。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。