林园称牛市中不赚钱就是风险,一天大赚20%的机会来了!

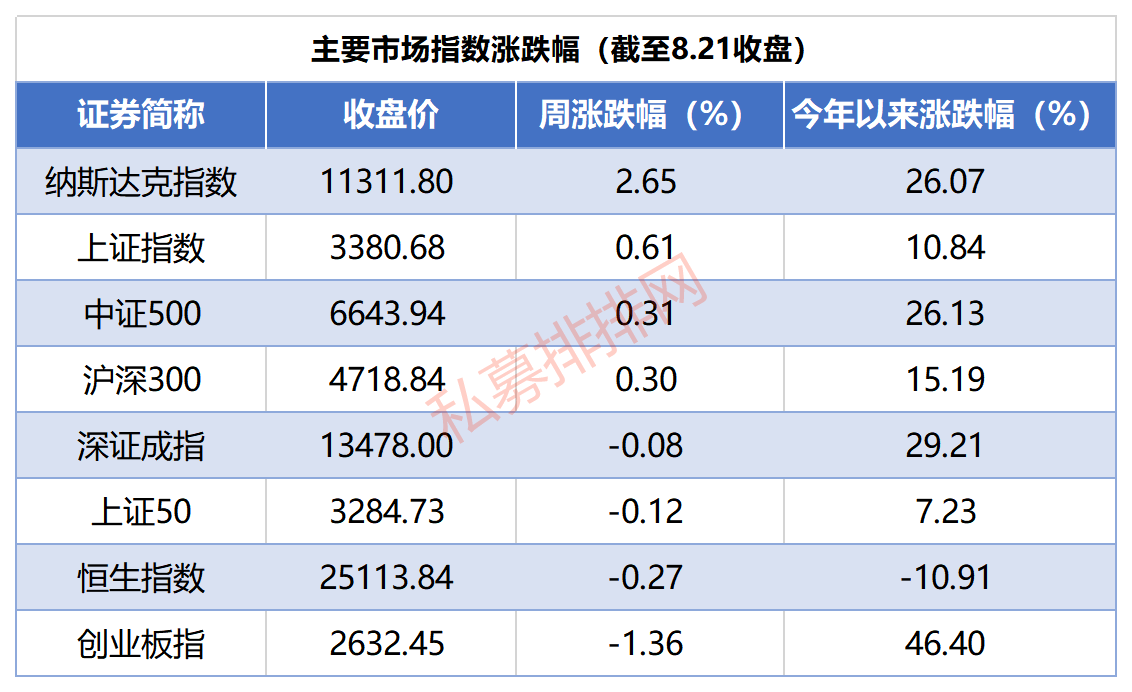

摘要 上周A股市场先扬后抑,冲击前高无果后持续回落,创业板弱势探底反弹。从指数表现得知,上证指数周涨0.61%,中小板指周涨0.36%,创业板指周涨-1.36%,科创50周涨-2.45%。食品饮料个股在震荡市中屡创新高,有“酱菜小茅台”的涪陵榨菜在8月21日报收45.56元,总市值达到359.63亿元,今

上周A股市场先扬后抑,冲击前高无果后持续回落,创业板弱势探底反弹。从指数表现得知,上证指数周涨0.61%,中小板指周涨0.36%,创业板指周涨-1.36%,科创50周涨-2.45%。

食品饮料个股在震荡市中屡创新高,有“酱菜小茅台”的涪陵榨菜在8月21日报收45.56元,总市值达到359.63亿元,今年累计涨幅达到72.38%。不仅如此,陵榨菜股价在8年翻了十多倍,增长幅度甚至超过贵州茅台。

从行业表现来看,上周的上涨板块多于下跌板块。根据申万一级行业分类,上周公用事业、建筑材料、食品饮料、钢铁等板块涨幅居前,涨幅分别为2.83%、2.03%、1.81%、1.67%。休闲服务、国防军工、电气设备、家用电器等跌幅居前,涨幅分别为-4.11%、-3.09%、-2.55%、-2.34%。

创业板注册制下交易规则已变,自8月24日起,新股上市前五日不设涨跌幅限制,之后涨跌幅限制比例为20%,同时创业板存量股票涨跌幅限制调整为20%。对于创业板20%涨跌幅是否对市场造成冲击,有私募人士表示,创业板注册制集中上市并不会对市场造成太大的冲击,连续两周缩量调整,已经提前反映了市场担忧,事件落地市场仍将延续之前既定的节奏,甚至成长股阶段性表现更强。

上周新增私募管理人维持22家不变,8000亿资管巨头完成私募备案

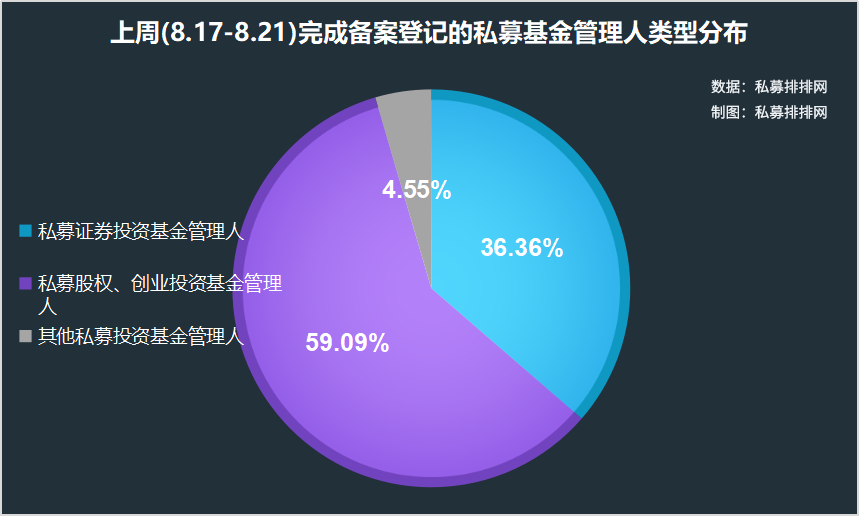

根据私募排排网不完全统计,上周(8.17-8.21)新增备案私募管理人共计22家,与此前一周数量持平。

在上周新增的22家私募管理人中,私募股权、创业投资基金管理人13家,占比59.09%;上周新增私募证券投资基金管理人8家,占比36.36%。另有新增一家其他私募投资基金管理人Oaktree (北京) 投资管理有限公司,该公司成立于2020年2月14日,8月18日在协会完成备案登记,Oaktree (北京) 投资还是年内第三家其他私募投资基金管理人。

根据天眼查信息,Oaktree (北京) 投资的控股股东是橡树资本(香港)有限公司,作为全球最大不良资产投资机构,橡树资本有 “困境资产投资之王”、“华尔街秃鹫”之称,截至今年6月末,橡树资本的全球管理资产总值达到1220亿美元,合计人民币超8000亿元。

在上周完成登记的8家私募证券管理人分别为迈德瑞投资管理(珠海横琴)有限公司、青岛如江投资管理有限公司、深圳市前海龙鼎投资管理有限公司、山东鲁商私募(投资)基金管理有限公司、湖南壹叁叁基金管理有限公司、上海珪宝投资中心(有限合伙)、上海麟洲投资管理有限公司美楷(广东)基金管理有限公司。

从地域分布来看,在上周(8.17-8.21)新增的22家私募管理人主要来自北京、上海、广东、湖南、山东等地区。

根据私募排排网不完全统计,上周(8.17-8.21)共有610只私募产品完成备案登记,数量环比下降12.98%。上周证券私募管理人备案产品473只,在新增备案产品中占比77.54%,其中有72家私募至少备案了2只及2只以上产品,22家私募单周备案基金数量超过3只。

百亿私募明汯投资单周备案11只基金产品居首,宽投资产上周也备案了9只基金,玄元投资、九坤投资、迎水投资各自备案7只产品。另有少薮派投资、纯达基金、沣京资本、明世伙伴基金等私募在上周也完成多只基金的备案登记。

上周(8.17-8.21)私募排排网热搜基金公司、基金经理、基金产品TOP10

通过发布热搜基金公司、热搜基金经理与热搜基金产品榜单,既能分享更多受市场关注的私募,也能发掘更多优质私募。本期热搜基金经理排行榜与热搜基金产品榜的统计周期为8月17日至8月21日,以用户搜索次数的加总数量进行排名。

【私募看市】

林园投资董事长林园:白酒板块还将创新高,牛市中不赚钱就是风险

对于本轮牛市的行情,我不好判断到年末是否会进入真正的牛市,因为牛市来了就是很短的过程,可能一两天就出现了,所谓的“慢牛”都是瞎扯,股市涨起来是很快的。直接改名叫“马市”更好,马儿跑起来是快的,牛走起来太慢了。所以股市中真正上涨期可能只有3%,最多有10%,如果你不抓住这10%的时间来炒股,那你就不该来炒股。

而且我认为,炒股不是字面的“价值投资”,投资者应该对市场做综合判断。而今天该做什么事是最重要的。我们说要控制风险,但是牛市中不赚钱就是风险。我们目前以控制风险为第一位,我们要稳步地在牛市把钱赚到,这是我们现在给自己定的纪律。那么怎么才能做到稳固?在现在的经济形势不好的状况下,企业的效益很差,全球都如此,因此对我们来说,我们只投一些刚需的东西。白酒板块的底目前肯定不是,顶也不是,总的来说,还是不断创新高的过程。

2017年以后,我们就特别看好A股市场,因为很坚定地看多中国,有几个原因:首先是政治稳定,我对中国的制度有强烈的自信。中国正处于上升期,活力和成长性更强,工业基础也比较完备,还有工程师红利,海外留学生回归也越来越多。如果把国家比作上市公司,中国的市值应该是全球最高的,因为中国的增长速度最快。大家会说中国有很多问题,企业坏账多、杠杆高,但换一个角度看,我们的杠杆是加在基建,加在提高企业的产能,而美国跟欧洲加杠杆是搞福利和消费。一个是借钱扩大生产和产能,一个是为了消费,这两个模式谁更有后劲?

这是我们在15 年、16年的一些观点,我们对中国资产很有信心,也相信股市是最好的配置中国的资产之一,所以从2016年到现在,我们一直在增配股票资产。

于翼资产:“投资驱动”转向“创新驱动”,外围扰动不改科技核心成长内在逻辑

科技板块虽然短期产业链受损,但中期角度势必将加速国产替代进程,中国经济转型发展从“投资驱动”转向“创新驱动”,这将诞生一批新兴经济的优质企业,科创板开板后将加速这一进程且新兴成长方向将迎来新的估值锚,外围扰动不改核心成长内在逻辑,短期科技板块景气度见底之后迎来新一轮估值提升行情。而展望中长期5G、云计算景气度上行将拉动泛科技板块2-3年上行周期,产业链持续创新拉动龙头公司核心受益产品量价齐升,后续科技股的韧性取决于盈利改善的持续性和幅度。

2020年盈利驱动将主导行情演绎的方向和力度,超预期规模减税降费刺激使得企业盈利底部提前到来,预计这一轮企业盈利韧性强于宏观韧性,同时估值和政策利好逻辑仍在,整体而言我们对后市不悲观,维持横盘震荡上行态势。

磐耀资产:每波大的回调都是上车机会,关注低估值顺周期相关板块

当下及未来的主要矛盾是,全球大放水带来的资产价格泡沫提升,以及中国大类资产配置资产荒带来的权益市场的繁荣。因此,每波大的回调都是上车机会。

当下指数关口从之前的3000点上升到3400点,久攻不下。下半年相对于上半年国内流动性收敛,因此短期大概率冲关较难,市场还是整体看震荡。

震荡市里,存在估值收敛的机会。也就是我们之前一直强调的低估值顺周期相关板块受益于经济复苏和估值修复带来的补涨机会。这类板块是大盘坚定的后盾与攻坚力量。后盾是因为他们是A股跌无可跌的基石。攻坚力量是因为大盘的每次关口突破,包括此次3000点,都是要靠这些权重的发力才能实现,而不是医药消费科技。

中长期角度来看,也需关注医药科技等强逻辑主线,寻找调整到位的布局机会。