养老理财真的能养老吗?

摘要 随着我国人口老龄化程度不断加剧,居民可支配资产不断增加,养老保障需求迅速增长,包括银行在内的金融机构开始重视养老理财市场的发展。加之,我国独特的养老体系正面临以政府为主导的第一支柱发展乏力的挑战,以第三支柱为主的商业化养老改革势在必行。

发布机构:普益标准 诠资管研究中心

本文内容来自普益标准“诠资管”系列日报

随着我国人口老龄化程度不断加剧,居民可支配资产不断增加,养老保障需求迅速增长,包括银行在内的金融机构开始重视养老理财市场的发展。加之,我国独特的养老体系正面临以政府为主导的第一支柱发展乏力的挑战,以第三支柱为主的商业化养老改革势在必行。充分发挥银行在养老理财市场中的独特优势,满足投资者对养老资产长期稳健增值的需求,成为银行布局养老理财市场的核心出发点。

1. 养老理财市场初起步

我国的银行养老理财产品起步相对较晚,发展相对滞后,目前养老理财市场尚处于起步阶段。截止到7月31日,2020年市场上共发行了64228款银行理财产品,养老型理财产品仅有149款,占比不足百分之一。其中有42款来自银行理财子公司,除40款全部来自国有商业银行理财子公司外,其余两款分别来自宁银理财和光大理财。发行数量上,与2019年同期相比,增加了55款。

图表1:2020年养老理财产品发行情况

数据来源:普益标准

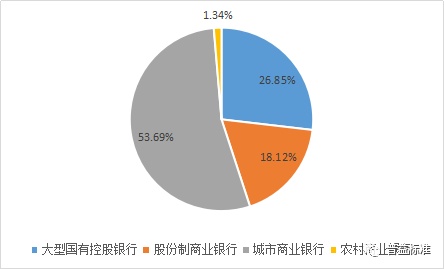

从银行类型来看,由于上海银行发行了57款养老型理财产品,大大增加了城市商业银行的发行比例,整体占比达到了71.25%,排名第一。4家国有控股银行理财子公司累计发行了40款养老产品,占比第二,达26.85%。股份制商业银行以18.12%占比位列第三。北京农村商业银行今年5月份发行了“稳健富荣”系列养老专属产品,成为今年目前唯一发售养老型理财产品的农村商业银行。

图表2:2020年各类型银行养老理财产品发行情况

数据来源:普益标准

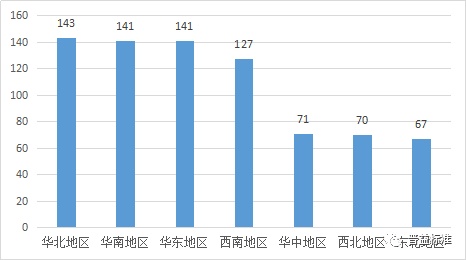

从产品销售区域来看,银行养老产品的销售主要集中在以京津冀为中心的华北地区以及东南沿海地区,相对发达的经济水平和人均较高的居民收入为养老产品提供了合适的市场环境,稳定收入的退休人群对养老理财的需求大大增加。其次是西南地区,养老理财产品的发行量仅次于东南沿海地区,贵阳银行(601997,股吧)和云南红塔银行分别发行了仅针对西南地区的养老型理财产品。针对西北地区和东北地区发售的养老型理财产品相对较少。

图表3:2020年养老理财产品地区分布情况(款)

数据来源:普益标准

从产品系列来看,各家银行发行的养老系列产品相对较少,除上海银行和上海浦东银行发售了两个系列产品外,其余各家银行或理财子公司仅发行了一个系列养老产品。在产品设计上还缺乏多样性和创新性,无法满足投资者不同的理财需求,单纯的通过扩大发行产品的数量无法从根本上满足养老需求多样化的问题。

图表4:2020年不同银行养老理财产品系列发行情况

数据来源:普益标准整理

2. 养老理财能养老吗?

基于对目前发售的养老型理财产品的分析,可以发现养老理财还不能真正发挥“养老”功能。银行养老型理财产品的定位仍然是理财产品,并不是储蓄产品,既然是理财产品,就存在一定的风险。而大部分养老理财需求者追求更低的风险甚至是保本要求,这一点在资管新规出台后,受到了更大的挑战。投资者关于“养老”功能的需求一般可分为三个方面:安全性、流动性以及收益性。

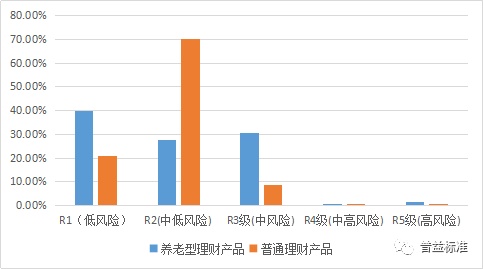

在安全性方面,追求资金安全是养老理财投资者的首要投资目标。从今年发行的养老理财产品来看,低风险产品占比最多,达39.72%,中低风险产品次之,占比达27.66%,整体风险水平较低,但并不代表没有风险。与普通理财产品相比,养老型理财产品更集中在低风险水平,风险等级更低,具有更高的安全性;与基金公司的养老产品线相比,银行养老理财产品更匹配其风险偏好,同时符合老年人的投资习惯。但值得注意的是,当前市场上的养老型理财产品很大一部分属于保本型产品,资管新规后,保本型产品即将消失,银行理财将以净值化形式管理,养老型理财产品也逐渐向净值型产品转型,承担市场波动带来的收益率波动。

图表5:2020年养老理财产品与普通理财产品的风险等级对比情况

数据来源:普益标准

在流动性方面,养老理财产品的产品投资期限整体偏长,流动性较差。2020年发行的养老型理财产品的平均投资期限超过一年,达602天。投资者长期投资的养老需求决定这类产品的投资期限相对较长。但日常开销、看病、旅游等行为特征,导致投资者在资金用途上要求更强的流动性。为满足投资者的日常生活流动性需求,很多养老型理财产品开发分红、质押等功能。例如光大理财发行的“阳光金养老1号”封闭式理财产品,成立满两年后每年将向投资者返还25%的份额,以实现长期投资目标下的短期流动性安排;交银理财允许投资者在APP中质押自己的理财产品,以获取短期流动性。

在收益性方面,2020年发行的净值型养老理财产品的平均业绩比较基准为4.70%,比一般的银行理财产品收益相对较高。很多有养老及长期投资需求的投资者往往不满足于纯债产品和银行存款收益,希望在保本的前提下,一定程度上参与市场投资,获取更高的收益率。如何能兼顾安全性与收益性,需要产品开发者慎重权衡。从理财子公司产品布局来看,进军权益类市场势在必行。养老型理财产品较长的投资期限为长期资金投资权益市场,配置长期限债权类资产和权益类资产,提供了更可观的生存条件。

3. 总结与展望

养老理财产品是继基本养老金、企业年金之后,对有稳定收入的特殊群体追求高质量养老需求的补充,与养老基金、商业养老保险等产品一样,是老年群体多样化的理财渠道中的一种选择,在养老方面起到锦上添花的作用。

养老是一个长远的规划,养老理财产品只是投资理财的一个选择。从目前养老产品的实际情况来看,若想更好地发挥出“养老”的功能,需要明确养老理财产品的销售对象应该是有养老资产储备和保值增值需求的客户,而不仅仅局限于老年群体;养老产品的设计上也不该存在同质化严重、针对性不足等问题。银行资管机构可以充分把握养老需求,根据年龄结构细分客户群体,开发覆盖从壮年到老年各阶段的养老产品,提供个性化的养老理财服务;根据财富状况细分产品类型,平衡流动性与收益率的关系,在满足客户基本养老需求的同时提供一定的增值服务。

本文首发于微信公众号:普益标准。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(责任编辑:王治强 HF013)