险资:A股投资路线图新鲜出炉 119只增仓股呈三大特征

摘要 作为A股市场重要的机构投资者,保险资金的动向备受关注。目前已披露的中报数据显示,险资今年中期投资的个股家数在食品饮料、国防军工、交通运输等行业占比最高,同时,险资中期对电子、计算机和农林牧渔等行业个股进行了大量的增仓操作。

作为A股市场重要的机构投资者,保险资金的动向备受关注。目前已披露的中报数据显示,险资今年中期投资的个股家数在食品饮料、国防军工、交通运输等行业占比最高,同时,险资中期对电子、计算机和农林牧渔等行业个股进行了大量的增仓操作。

据《证券日报》研究部通过iFinD统计,截至8月28日,在已公布2020年中报的3302家公司中,有234家公司前十大流通股东出现险资身影,占比7.08%。险资持仓涉及28类申万一级行业,从持股家数占行业比例来看,食品饮料(11.88%)、国防军工(10.67%)、交通运输(10.17%)居前,分别持股12家、8家和12家。

对此,接受《证券日报》记者采访的私募排排网资深研究员刘有华表示,保险资金投资时需要结合安全性、收益率和流动性等方面来综合考量,投资周期偏长,而且收益要求较低,看中的是长期稳健回报,所以对于高分红、高ROE、盘子大的蓝筹股极为青睐。食品饮料为代表的消费品大多经营比较稳健,现金流也比较好,防御能力强;国防军工每年业绩增速非常稳定,本身国防军工需求是刚性的。

成恩资本董事长王璇则从更宏观的角度解读了险资的投资逻辑。王璇认为,在全球经济因疫情影响下行压力加大,美国主导的“逆全球化”浪潮愈演愈烈的背景下,“经济内循环”是当前我国稳经济增长的主要手段,食品饮料作为必选消费板块的主要构成,在当前不确定风险因素增多情形下,需求增长确定性强于其它板块,享受一定估值溢价。

对于交通运输板块,王璇表示主要是国家加大基础设施建设投资带动相关企业盈利能力提升逻辑。国防军工板块的选择,主要是加强国防军备力量是国家战略性选择。

从增仓汇总数据可以发现,险资今年中期对A股采取的是增持操作。险资净增持6.21亿股,分别对17类行业的股票进行了增仓,占比超六成,对7类行业进行了减仓。其中,增仓前三位的行业分别是电子(13974.51万股)、计算机(13754.38万股)、农林牧渔(9128.11万股)。

“过往保险资金投资偏好金融地产等业绩确定性突出且能提供稳定现金流的板块,今年进一步扩展到了上半年业绩和股价表现都比较突出的化工、电子、计算机、通信、生物医药等行业,这几个行业今年也受到了社保和外资等机构资金的青睐,机构资金表现出了共同重视基本面特征。华辉创富投资总经理袁华明对《证券日报》记者表示。随着包括险资在内的这些长线资金不断入市, A股市场投资者结构和投资理念正在发生深远变化,机构资金影响力在加大,价值投资、长期投资的理念也在普及,符合这些方向的行业和品种更可能脱颖而出。

由于险资体量大对资金安全性考量置于首要地位,王璇认为抗风险能力较差的投资者可适当借鉴以上投资逻辑,未来大消费+科技是未来主要投资主线,行业内核心龙头资产具备中长期投资价值。

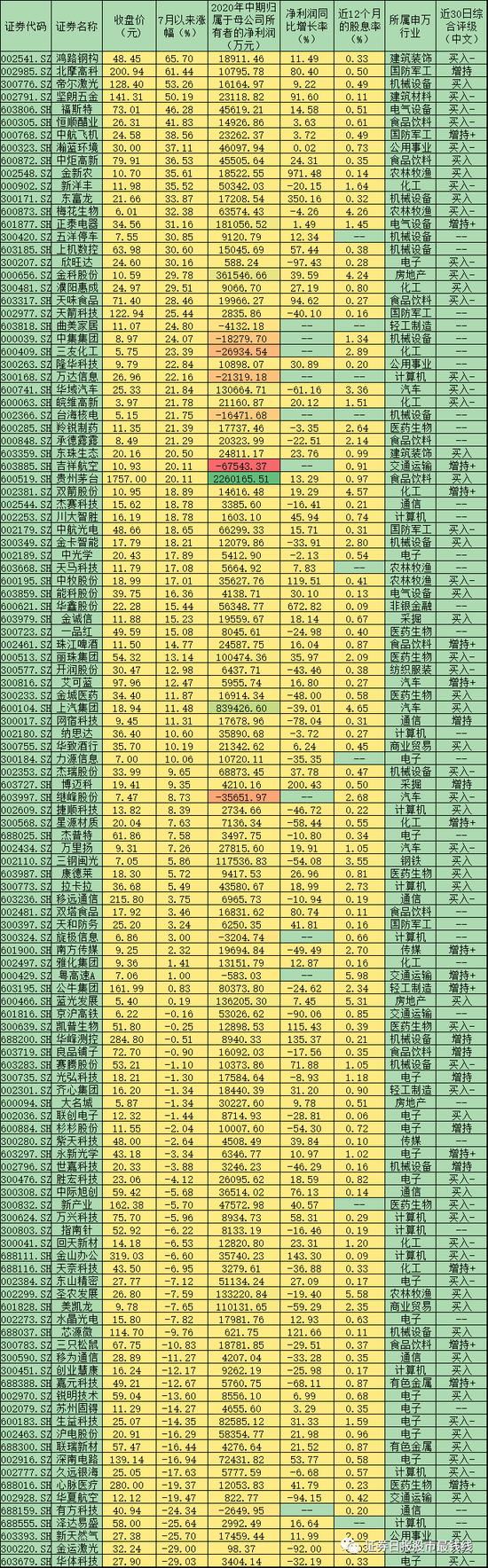

从具体个股新进增持来看,今年二季度,险资新进包括力源信息(300184,诊股)、梅花生物(600873,诊股)、网宿科技(300017,诊股)等在内的68只个股,新进持股数量达到67522.91万股,持仓市值110.86亿元,持股均价为16.42元/股。险资对包括金科股份(000656,诊股)、万达信息(300168,诊股)(维权)、上汽集团(600104,诊股)等在内的51只个股进行加仓操作,增持数量合计为38496.80万股,增持市值合计89.73亿元。值的关注的是,万达信息成为险资持股市值增长最高的公司,市值增长达到16.43亿元,由于万达信息属高科技的计算机行业,从这一角度来看,部分科技股在今年中期为险资带来了较高的投资回报。

同时,数据显示险资增仓股呈现以下三大特征。首先,现金分红股占比高。险资增仓公司中有多达111家公司过去12个月实施过现金分红,占比超九成。其次,评级机构纷纷推荐。数据显示,上述119家公司中有88家公司近30日内获得过评级机构的推荐以上评级,占比越七成。第三,业绩成长股占主流。险资增仓的119家公司中,有67家公司今年中期归属母公司股东的净利润实现同比增长,占比近六成。

表:已披露2020年中报的险资增仓股7月以来行情一览

制表:赵子强