全部发债主体2020年半年报点评

摘要 资质可适当下沉,继续配置中上游有利差空间的行业——全部发债主体2020年半年报点评

摘 要

本期投资提示:资质可适当下沉,继续配置中上游有利差空间的行业

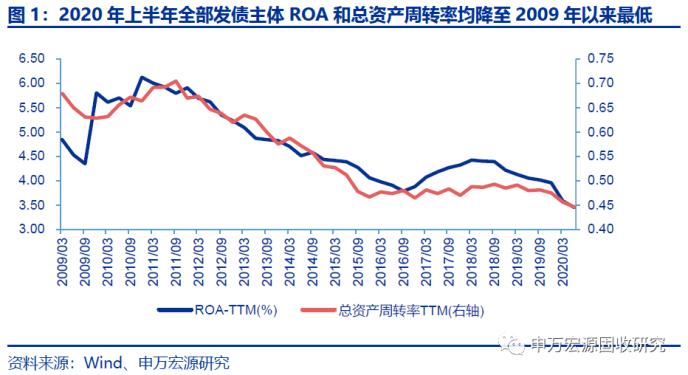

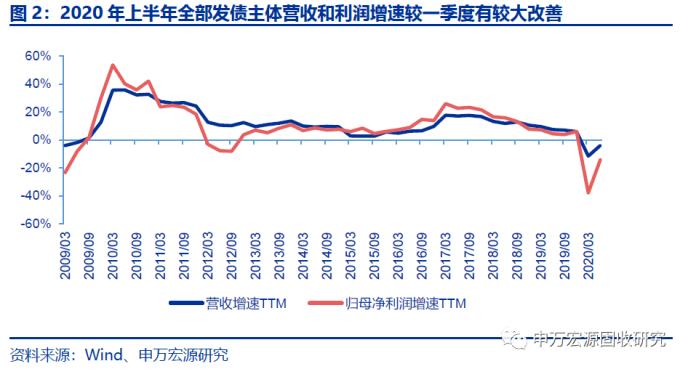

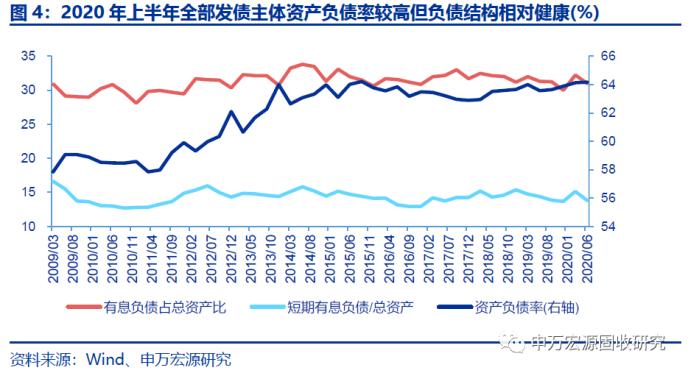

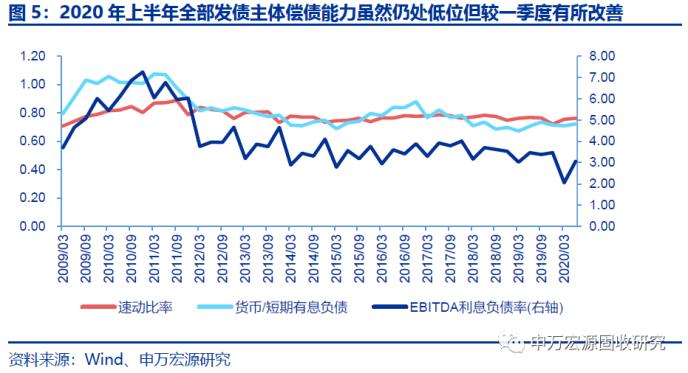

Q2盈利周转继续下降,偿债能力底部徘徊。受新型冠状病毒感染肺炎疫情的持续影响,截止2020年中报,全部发债主体ROA-TTM进一步下滑至3.45%,总资产周转率TTM下滑至0.45,均是2009年以来最低水平。利润表来看,收入增速从一季度的-12%回升至-4%;归母净利润增速从-38%回升至-14%,表明2季度随着疫情得到有效控制,企业的经营状况有较大改善。现金流量表来看,经营现金流量净额增速回升至-6%;投资现金流量净流出额增速由负转正至+11%,筹资净额增速下降至+42%,表明在“六稳六保”方针的指导下,企业经营现金流有明显改善,投资力度加大,疫情防控债适时退出。资产负债表来看,2020年上半年资产负债率为64.17%,较一季度小幅上升0.05个百分点,有息负债率为30.99%,较一季度大幅下降1.22个百分点,短期有息负债率13.82%,较一季度大幅下降1.31个百分点。虽然资产负债率是2009年以来第二高水平,但负债结构相对比较健康。偿债指标来看,EBITDA利息覆盖率为3.06,较一季度大幅上升1.01,速动比率基本持平,货币资金对短期有息负债覆盖率较一季度小幅提高0.01至0.72,整体偿债能力虽然仍然处于低位,但较一季度也有了一定改善。

Q2企业现金流和偿债能力有所改善,可适当下沉资质。Q2民企ROA降幅最小,中高等级主体ROA降幅大于低等级,中低等级民企盈利有所提升,全部主体归母净利润增速有明显改善。企业整体经营流入改善,低评级主体改善幅度最大。央企和国企投资发力,民企投资仍然谨慎。企业筹资流入增速普遍高位回落。民企负债率升至2013年以来最高水平,短期债务水平也处于历史中高位,货币资金对短期有息债务覆盖率创历史新低,短期债务压力加大。整体利差小幅下行,但民企相对国有企业的利差水平仍处于历史高位,而地方国企和央企之间的利差相对较稳定。我们认为新冠疫情对企业经营的影响被融资环境改善对冲,企业违约率较2019年并未上升,但随着抗疫相关政策的适时退出,企业经营基本面的变化将反应到违约率上,因此配置上我们仍然建议短久期,以中高等级为主的配置策略,可适当下沉至中低等级国企和高等级民企,并持续关注经济恢复和中低等级主体经营状况改善的进程。

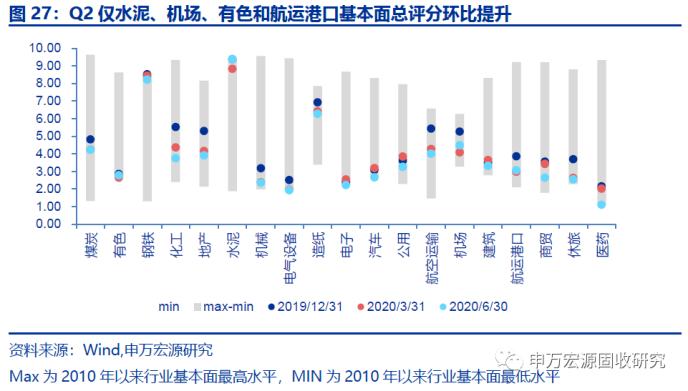

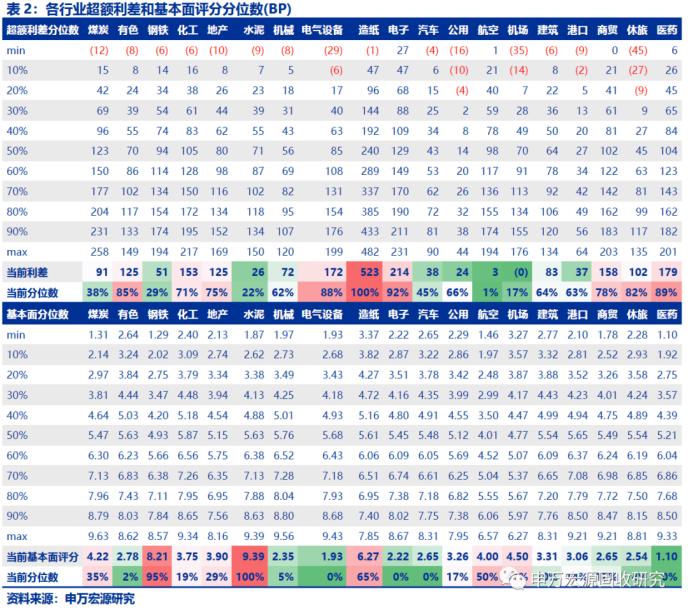

水泥、钢铁基本面仍然最好,建议继续配置中上游有利差空间的行业。多数行业盈利能力下滑,运营、杠杆和偿债能力分化。Q2仅水泥、机场、有色和航运港口基本面总评分环比提升,医药和商贸降幅最大。水泥Q2的基本面评分为9.39,连续4个季度最高,钢铁基本面评分为8.21,虽然目前仍然排名第二,但已连续4个季度下降。下游消费行业需求恢复较慢,中上游行业景气度相对较高,并且有一定利差空间,因此行业配置方面我们推荐煤炭、有色、化工、地产、机械和建筑等中上游行业。

正 文

1. 盈利周转继续下降,偿债能力底部徘徊

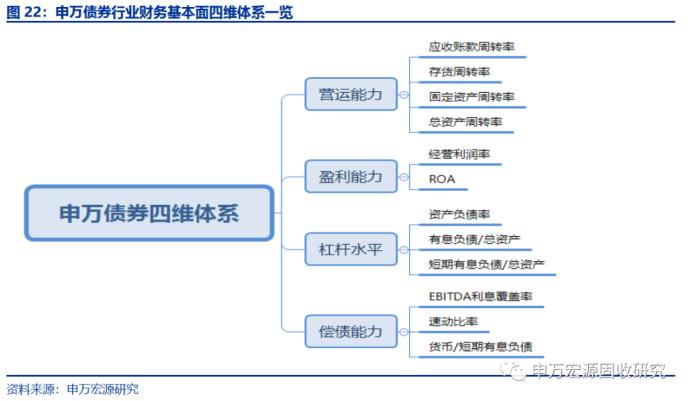

为了更好的追踪各个行业发债主体基本面的变化,申万债券构建了四维行业比较体系,从行业的营运能力、盈利能力、杠杆水平及偿债能力四个维度进行追踪,时间范围囊括2010年以来各个季度的情况。根据最新公布的2020年中报情况,我们根据1188个存续产业债主体的财务数据进行统计,相关财务指标均按照所有发债主体财务数据中位数进行统计(考虑发债主体财务数据时间序列的不连续性)。

受新型冠状病毒感染肺炎疫情的持续影响,截止2020年中报,全部发债主体ROA-TTM进一步下滑至3.45%,连续9个季度下滑,处于2009年以来最低水平。总资产周转率TTM下滑至0.45,同样是2009年以来最低水平。

利润表来看,收入增速从一季度的-12%回升至-4%;归母净利润增速从-38%回升至-14%,表明2季度随着疫情得到有效控制,企业的经营状况有较大改善。

现金流量表来看,经营活动产生的现金流量净额增速从一季度的-29%回升至-6%;投资活动产生的现金流量净额增速由负转正至+11%,结束了连续5个季度的负增长;而筹资净额增速由一季度的+68%下降至+42%,表明在“六稳六保”方针的指导下,企业经营现金流有明显改善,投资力度加大,疫情防控债适时退出。

资产负债表来看,2020年上半年资产负债率为64.17%,较一季度小幅上升0.05个百分点,有息负债率为30.99%,较一季度大幅下降1.22个百分点,短期有息负债率13.82%,较一季度大幅下降1.31个百分点。资产负债表整体情况显示在疫情的短期冲击过后,企业的资产负债结构有了明显改善,虽然资产负债率是2009年以来第二高水平,但负债结构相对比较健康。

偿债指标来看,EBITDA利息覆盖率为3.06,较一季度大幅上升1.01,速动比率基本持平,货币资金对短期有息负债覆盖率较一季度小幅提高0.01至0.72,整体偿债能力虽然仍然处于低位,但较一季度也有了一定改善。

2.Q2企业现金流和偿债能力有所改善,可适当下沉资质

2.1 民企ROA和经营利润率降幅最小,各类企业归母净利润降幅均有改善

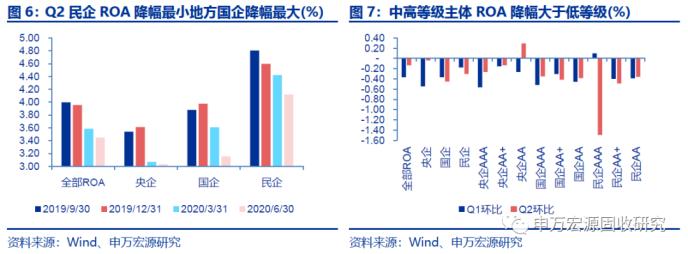

Q2民企ROA降幅最小,中高等级主体ROA降幅大于低等级。Q2央企、地方国企、民企ROA继续下降,分别为3.03、3.16和4.12,国企降幅最大,民企最小。央企中,AAA级ROA环比降幅最大,地方国企中AA+级降幅最大,民企中AAA级降幅最大。ROA下降一方面是经营利润率下降,另一方面是资产规模增速较高。

Q2中低等级民企盈利有所提升,全部主体归母净利润增速有明显改善。经营利润率来看,央企、地方国企和民企Q2经营利润率分别较Q1环比下降0.15、0.52和0.06个百分点,其中AA级央企、AA+级民企和AA级民企经营利润率较Q1有所提升,而AAA和AA+国企利润率下滑幅度最大。归母净利润增速来看,央企、地方国企和民企Q2归母净利润增速较Q1均有明显改善,分别为-7%、-23%和-18%,并且改善幅度均为19-20个百分点。

2.2经营现金流明显改善,民企投资仍然相对谨慎

经营流入改善,央企和国企投资发力,筹资流入增速高位回落。

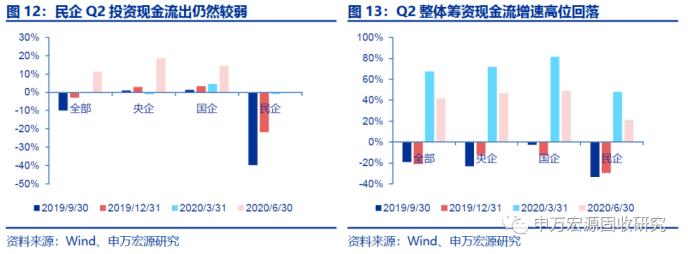

经营现金流来看,Q2央企、地方国企和民企经营现金流增速分别为+5%、-20%和-8%,其中央企增速由负转正,地方国企和民企虽然增速仍然下滑但较Q1有较大改善,低评级主体改善幅度最大;

投资现金流来看,Q2央企、地方国企和民企投资现金流增速分别为+19%、+15%和-0%,央企和地方国企投资力度较强,增速均创2018年1季度以来的新高,而民企投资相对谨慎,增速较Q1没有明显改善,尤其是AAA级民企投资现金流增速为-27%,较Q1减少5个百分点;

筹资现金流来看,Q2央企、地方国企和民企筹资现金流增速分别为+47%、+49%和+21%,虽然增速较Q1均有所下降,但也反映出经济开始复苏后,疫情防控债等临时政策适时退出。

2.3 民企负债率创2013年以来新高,短期债务压力加大

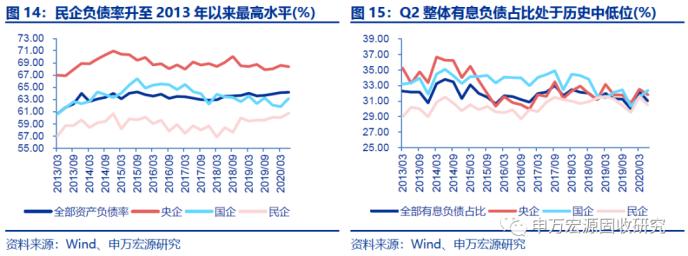

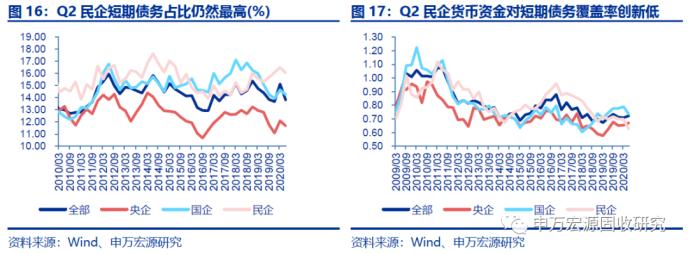

资产负债率来看,Q2央企、地方国企和民企分别为68.37%、63.16%和60.72%,其中地方国企负债率较Q1提高1.35个百分点,民企负债率升至2013年以来最高水平;全部有息负债占比来看,Q2地方国企最高,为32.35%,环比上升0.83个百分点,央企和民企环比均下降,整体有息负债占比处于历史中低位水平;

短期有息负债占比来看,Q2央企、地方国企和民企分别为11.68%、14.27%和16.04%,较Q1均有改善,民企短期债务水平仍然最高,并且也处于历史中高位;货币资金对短期有息债务覆盖率来看,Q2央企、地方国企和民企分别为0.67、0.74和0.63,仅央企环比有所改善,地方国企和民企分别下降0.05和0.07个百分点,其中民企货币资金对短期有息债务覆盖率创历史新低。

综上,虽然疫情之后民企融资环境有了一定改善,但由于业务经营受影响较大,负债结构并无明显改善,短期债务压力反而进一步增大。

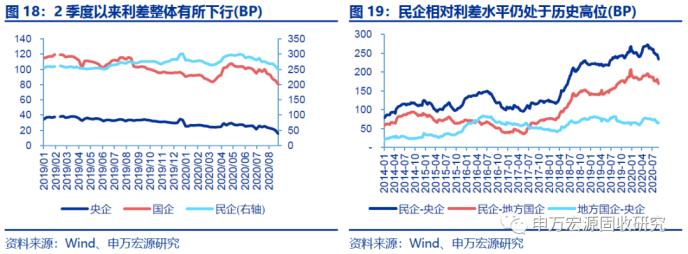

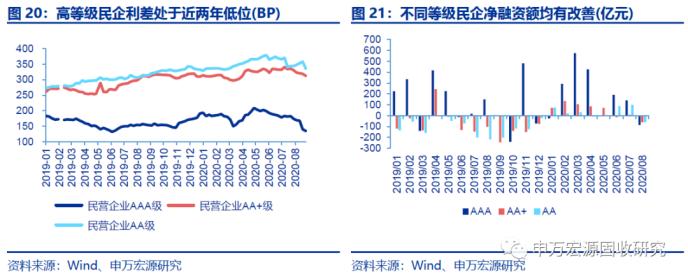

2.4 利差小幅下降,资质可适当下沉

利差整体小幅下降,但民企利差仍处于历史高位。央企、地方国企和民企的超额利差由2020年1季度末的24、91和272BP分别降至8月末的16、81和250BP,虽然整体利差小幅下行,但民企相对国有企业的利差水平仍处于历史高位,而地方国企和央企之间的利差相对较稳定。

中低等级民企融资改善最明显,但AAA级民企利差位于近两年低位,而AA+和AA级民企利差则位于近两年高位。2020年1-8月,AAA、AA+和AA级民企累计净融资额分别为1515、396和252亿元,分别同比增加294、823和1145亿元,可见中低等级民企融资改善最明显,但从利差角度看,中低等级民企利差仍然处于近两年高位,为高等级民企利差则处于近两年低位。我们认为AAA级民企负债结构更合理,偿债能力更强,虽然AA+级民企Q2经营方面恢复情况更好,但考虑到负债率、债务结构和偿债能力等方面,市场仍然不愿下沉资质至中低等级民企。

综合基本面、融资情况和利差来看,我们仍然建议短久期,以中高等级为主的配置策略,可适当下沉至中低等级国企和高等级民企。虽然Q2整体盈利水平继续下滑,但企业现金流状况改善,负债率升幅较小,负债结构也较为合理,因此整体利差水平有所下行。偿债能力方面,央企和国企仍然较强,民企货币资金对短期有息负债覆盖率创历史新低,导致民企利差水平仍处于近两年高位。AAA级民企偿债能力更强,利差位于近两年低位,AA+和AA级民企尽管Q2盈利和现金流状况改善幅度更大,但当前偿债能力仍然较弱,利差位于近两年高位。我们认为新冠疫情对企业经营的影响被融资环境改善对冲,企业违约率较2019年并未上升,但随着抗疫相关政策的适时退出,企业经营基本面的变化将反应到违约率上,因此配置上我们仍然建议短久期,以中高等级为主的配置策略,可适当下沉至中低等级国企和高等级民企,并持续关注经济恢复和中低等级主体经营状况改善的进程。

3. 水泥、钢铁基本面仍然最好,建议继续配置中上游有利差空间的行业

3.1 申万债券行业比较四维体系

为了更好的追踪各个行业发债主体基本面的变化,我们构建了四维行业比较体系,从行业的营运能力、盈利能力、杠杆水平及偿债能力四个维度进行追踪,时间范围囊括2010年以来各个季度的情况,取各个行业所有主体同一时间截面数据的中位数的指标原始数值,在各指标原始数值的基础上剔除前后5%的极值,按照1-10进行历史分位数打分,再将各个维度指标的标准化打分进行平均,得到四个维度的历史分位数情况,最后四维指标平均得到综合评分。各个维度的具体指标及计算方法如下:

1)营运能力(1-10分,越高越好)

应收账款周转率TTM=营业总收入TTM/平均应收账款

存货周转率TTM=营业总收入TTM/平均存货

固定资产周转率TTM=营业总收入TTM/平均固定资产

总资产周转率TTM=营业总收入TTM/平均总资产

2)盈利能力(1-10分,越高越好)

经营利润率TTM=1-营业总成本TTM/营业总收入TTM

ROA-ttm=净利润TTM/总资产TTM

3)杠杆水平(1-10分,越高越好,即杠杆水平越低)

资产负债率=总负债/总资产

有息负债占比=(短期借款+一年内到期非流动负债+长期借款+应付债券)/总资产

短期有息负债占比=(短期借款+一年内到期非流动负债)/总资产

注:杠杆水平上述指标进行近四个季度移动平均处理

4)偿债能力(1-10分,越高越好)

EBITDA利息覆盖率=EBITDA/财务费用

速动比率=速动资产/流动负债

货币/短期有息负债=货币/(短期借款+一年内到期非流动负债)

注:偿债能力上述指标进行近四个季度移动平均处理

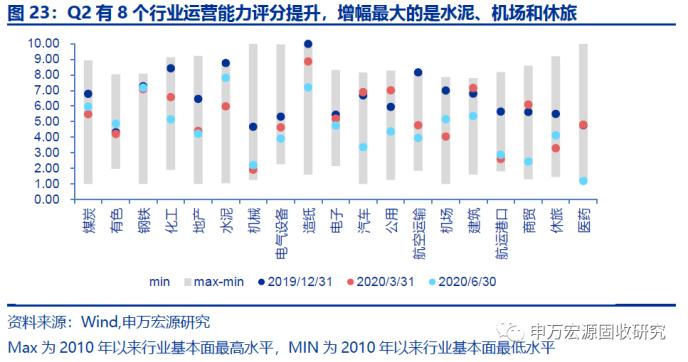

3.2 多数行业盈利能力下滑,运营、杠杆和偿债能力分化

19个行业中有8个行业整体运营效率环比Q1有所提高,增幅最大的是水泥、机场和休旅,降幅最大的是商贸、医药和汽车。水泥运营效率增幅最大主要因为Q2基建和地产全面复工,需求旺盛,收入恢复较快,而机场和休旅则是因为疫情得到较好控制后,居民出行逐渐恢复正常,三个行业分项评分提升幅度最大的均为固定资产周转率。商贸、医药和汽车行业各分项评分中降幅最大的也是固定资产周转率,因为历史上这些行业固定资产周转率波动相对较小,因此受疫情影响后评分下降幅度最大。

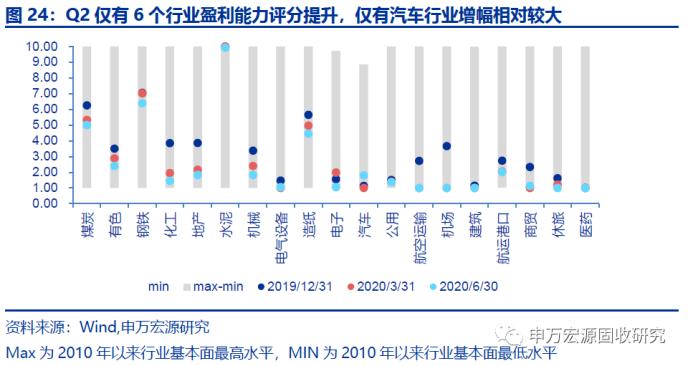

19个行业中仅有6个行业盈利能力环比Q1有所提高,增幅最大的是汽车、商贸和电气设备,降幅最大的是电子、钢铁和机械。汽车行业增幅最大主要因为利润率的提升,并且更多是因为Q1基数原因,商贸和电气设备虽然盈利能力有所提高,但绝对幅度并不大,同样也更多是因为Q1基数原因。电子主要受需求下滑影响,钢铁和机械主要受成本上升拖累。

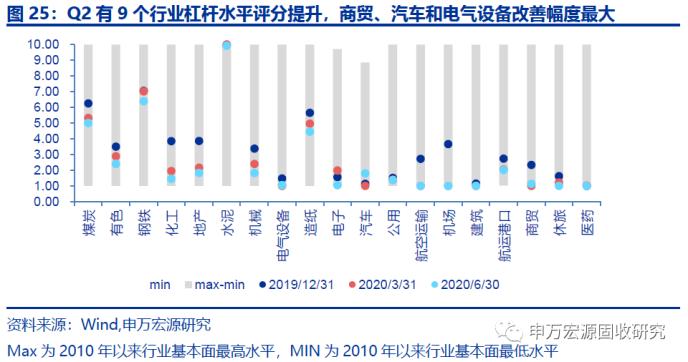

19个行业中有9个行业杠杆水平环比改善,改善幅度最大的是商贸、汽车和电气设备,下降幅度最大的是休旅、航运港口和造纸。其中商贸行业资产负债率,有息负债占比和短期有息负债占比均环比Q1下降,汽车行业有息负债占比和短期有息负债占比环比改善,电气设备行业资产负债率和有息负债占比环比改善。休旅行业短期有息负债占比上升较明显,航运港口和造纸行业有息负债占比上升幅度较大。

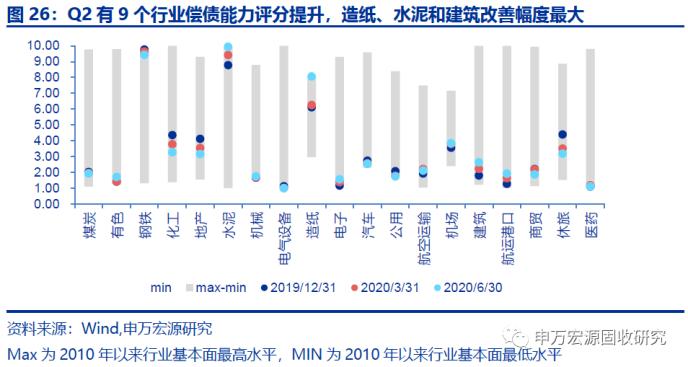

19个行业中有9个行业偿债能力有提升,提升幅度最大的是造纸、水泥和建筑,下降幅度最大的是化工、地产和休旅。其中造纸行业EBITDA利息覆盖率、速动比率和货币短期有息负债覆盖率均有较大幅度提升,因此评分环比Q1提高1.81;水泥行业同样三个分项均有改善,但因为过去几个季度评分一直较高,因此环比提升幅度不大;建筑行业虽然EBITDA利息覆盖率有所下降,但资金状况有明显改善,速动比率和货币短期有息负债覆盖率均有提高。化工行业主要因疫情影响部分产品需求,同时油价大跌造成存货跌价损失,因此EBITDA利息覆盖率和货币短期有息负债覆盖率有所下降;地产行业三个分项评分均有下降,休旅行业同样三个分项指标均有下降,但因为速动比率降幅不大,且Q1另外两个分项已是最低分,因此评分降幅小于化工和地产。

3.3 水泥和钢铁评分最高,中上游行业仍是最优选择

Q2仅水泥、机场、有色和航运港口基本面总评分环比提升,医药和商贸降幅最大。其中水泥Q2的基本面评分为9.39,连续4个季度最高,钢铁基本面评分为8.21,虽然目前仍然排名第二,但已连续4个季度下降。机场总评分Q2提高0.42,主要因为空运Q1受新冠疫情影响较大,Q2固定资产周转率恢复较好。医药和商贸行业评分降幅最大,主要因为疫情影响居民就医和消费需求,导致行业运营能力大幅下降。

下游消费行业需求恢复较慢,中上游行业景气度相对较高,并且有一定利差空间,因此行业配置方面我们推荐煤炭、有色、化工、地产、机械和建筑等中上游行业。