债市综述:股债跷跷板延续 债市情绪继续升温

摘要 9月10日,风险资产连续调整推升避险情绪,加之央行公开市场继续净投放,资金面更加宽松,推动债市连续反弹。

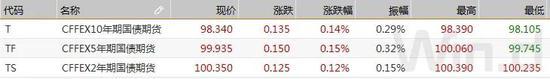

9月10日,风险资产连续调整推升避险情绪,加之央行公开市场继续净投放,资金面更加宽松,推动债市连续反弹。国债期货小幅收涨,中短端表现更好,10年期主力合约涨0.14%,5年期主力合约涨0.15%。

交易员表示,债市本轮反弹由政策预期稍缓、避险情绪升温以及技术性修正多方面因素引发,短期幅度已不小,考虑到政策仍无明确调整信号、供给及银行负债端压力犹存,收益率进一步下行阻力也越来越大。短期等待8月金融数据发布,后续还要重点关注下周MLF的续做情况。

风险资产继续调整,推升避险情绪。国内股市方面,沪深两市股指高开低走,创业板小市值、低价股持续重挫打压市场。创业板综指跌4.69%收报2868.63点,50余股跌停,343股跌超10%,创业板综指近两日累跌9.18%;创业板指跌1.6%报2483.03点;上证指数跌0.61%报3234.82点;深证成指跌0.92%。

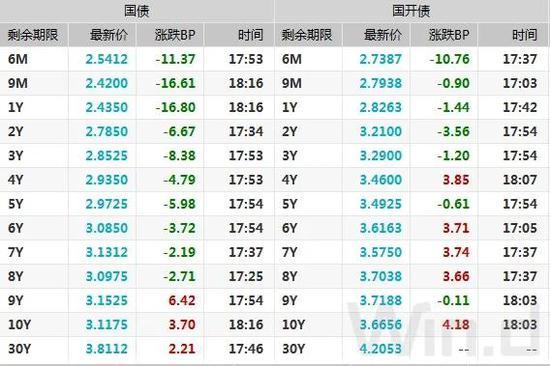

银行间主要利率债长券收益率小幅上行,中短券大幅下行4-7bp。10年期国债活跃券200006收益率上行1.26bp报3.09%,5年期国债活跃券200005收益率下行3.44bp报2.97%,2年期国债活跃券200011收益率下行7bp报2.7650%。

华林证券(002945,诊股)称,在资金面持续性宽松,隔夜价格大幅下行的情况下,短端收益率下行明显,收益率曲线有所变陡,市场对于MLF增量已经开始形成预期,短期内这一情绪仍将发酵,而对于央行态度转变的这一观点需要一段时间证伪,所以当前收益率能否持续下行在于利好因素的持续冲击以及空头的退让,建议适量参与活跃短久期债券。

中金固收分析师陈健恒认为,经过了连续5个月的调整后,债券收益率已经全面高于年初,这个点位上,虽然短期的供需矛盾还在,但已经不必悲观了。目前9月份可以适度补仓债券,博弈后续宏观环境和流动性环境变化带来的交易性机会。

信用债方面,泛海控股(000046,诊股)债券遭到市场抛售大跌,“11泛海02”收盘跌30.18%报46.08元,盘中两次临时停牌,全天成交67笔,成交金额231.11万元。“15泛海03”收盘跌0.07%报67.95元,盘中一度跌9%最低报61.88元。

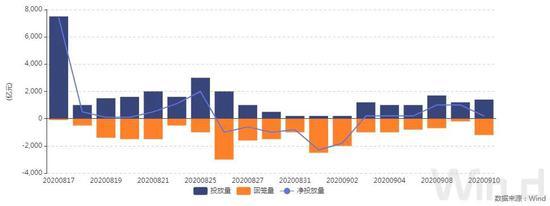

央行公开市场持续净投放,银行间资金面进一步趋松,主要回购利率均有所下行,其中隔夜质押式回购加权利率下行逾26BP报在1.33%附近,创6月29日以来新低。交易员称,央行逆回购连续净投放流动性大大缓解近期市场的担忧情绪,机构融出有所增加,且目前仍属月初扰动因素较少之际,预计短期资金面将延续较松态势,关注下周央行MLF续做情况。

天风固收指出,具体落实到流动性指标,我们认为只要相对平衡,则DR007能够稳定在2.2%附近,CD利率稳住3%以内。因此从现在市场位置来看,至少目前进入到一个相对稳定的区间:十年国债可以认为3.2%存在安全边际,十年国开的安全边际是3.7%。这是对当前市场的一个判断。目前的核心问题还是在当前环境下央行行为取舍,因此在这个阶段我们认为负债端稳定的机构可以积极参与。

江海证券称,近期受央行有意呵护下资金面持续趋松、经济数据并未出现超预期改善、全球风险偏好回落带动A股回调等因素共同影响,利率在前期的大幅冲高后,出现了较为明显的回落,与前期高点相比各期限利率债收益率下行幅度均在10bp以上。短期而言,虽然海外股市隔夜出现了一定幅度的反弹,但周四A股市场却明显反弹乏力,利率则呈现冲高回落的趋势。市场的交易情绪正在逐渐升温,若在央行的呵护下资金面能够继续保持平稳,存单利率逐步企稳甚至回落,那么金融市场的天平或许就将逐渐向债市倾斜。

// 债市要闻 //

1、西部某省开展国企债务风险再排查:关注债券违约、贷款续接、对外担保三大风险

近期西部某省下发通知,要求对该省国资委系统监管企业重大债务风险进行再排查,排查主要关注贷款续接、债券违约、对外担保三大风险。

2、郑商所债券作为期货保证金业务顺利落地

9月10日,郑商所债券作为期货保证金业务启动首日,国泰君安(601211,诊股)证券、中信证券(600030,诊股)、国富期货资管产品通过国泰君安期货、南华期货(603093,诊股)、国富期货完成首批郑商所债券作为期货保证金业务。中央结算公司持续推进担保品管理市场化创新,拓展债券作为期货保证金业务的应用是其中的重要方面。

// 资金市场 //

公开市场操作:

央行开展1400亿元7天期逆回购操作,当日有1200亿元逆回购到期,当日净投放200亿元。至此央行已经连续四日净投放,累计净投放2400亿元。

资金面(CP):

央行公开市场持续净投放,银行间资金面进一步趋松,主要回购利率均有所下行,其中隔夜质押式回购加权利率下行逾26BP报在1.33%附近,创6月29日以来新低。交易员称,央行逆回购连续净投放流动性大大缓解近期市场的担忧情绪,机构融出有所增加,且目前仍属月初扰动因素较少之际,预计短期资金面将延续较松态势,关注下周央行MLF续做情况。

// 利率债市场 //

利率债成交走势(TBCN):

最活跃利率债成交统计(BBQ):

10年国债连续活跃行情(GZHY):

10年国开连续活跃行情(GKHY):

T2012日内走势(TF):

// 信用债市场 //

信用债成交基准统计(CBCN):

信用债成交活跃统计(BBQ):

信用债成交偏离监控(BBQ):

// 同业存单 //

同业存单发行(NCD):

同业存单成交(NCD):

同业存单成交偏离监控:

// 债券发行 //

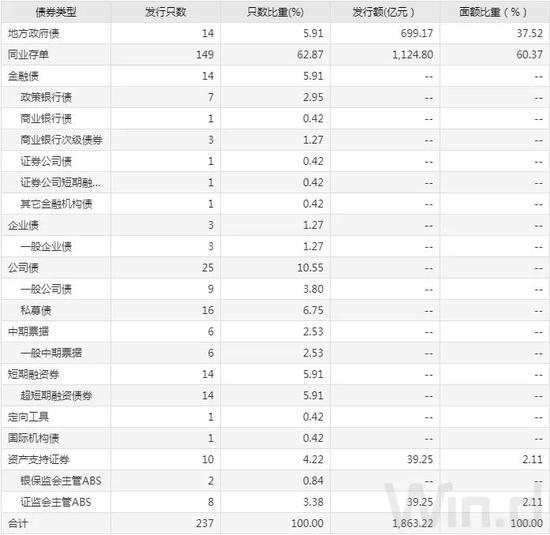

9月10日,债券市场共发行237只债券,总发行量3762.11亿元,157只债券到期,4只债券提前兑付,1只债券回售,无债券赎回,总偿还量1607.52亿元,当日净融资额为2154.59亿元。

从发债类型看,9月10日,债券市场共发行地方政府债14只,同业存单149只,金融债14只,企业债3只,公司债25只,中期票据6只,短期融资券14只,定向工具1只,国际机构债2只,资产支持证券10只。

建行-万得银行间债券发行指数(CCBM):

// 招标情况 //

1.国开行1年、5年、10年期固息增发债中标收益率分别为2.6279%、3.3855%、3.5747%,全场倍数分别为4.52、7.21、3.58,边际倍数分别为3.36、4.02、1.06。

2.进出口行3个月期贴现新发债、3年/5年/10年期固息增发债中标收益率分别为2.2547%、3.3125%、3.4962%、3.7571%,投标倍数分别为4.55、7.6、7.29、4.59。

// 银行间债券市场交易结算日报 //

9月10日,全国银行间债券市场结算总量为46186.83亿元,较上日上升4.68%,交易结算总笔数为19388笔。其中,质押式回购38032.00亿元,买断式回购283.53亿元,现券交易7543.65亿元,债券借贷327.65亿元。银行间债券市场回购利率整体下行,其中,1天回购利率下行26.4bp至1.361%,7天回购利率下行10.2bp至2.157%。

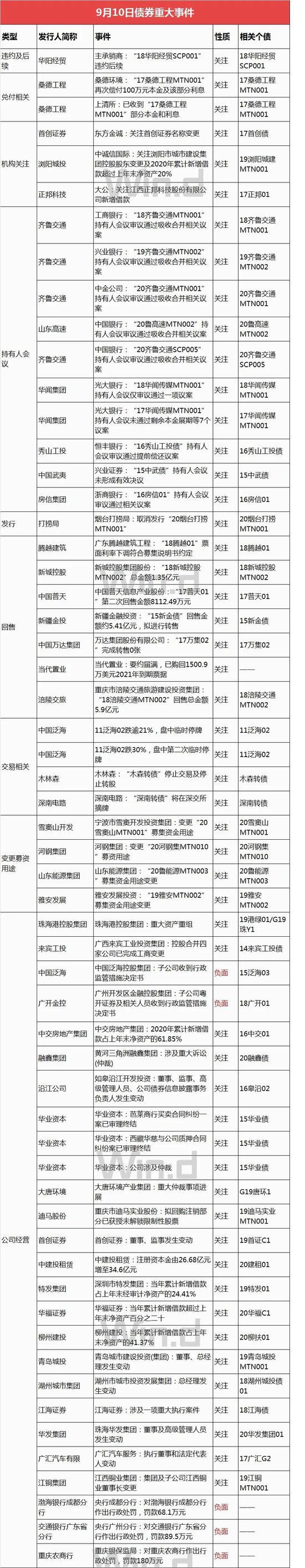

// 债券重大事件 //