恒大发布两个重要公告 债权金融机构排查敞口风险

摘要 9月25日晚间,中国恒大发布公告,分拆物业管理业务上市已获港交所批准,将在短期内向联交所递交正式上市申请。看样子“恒大物业”单独分拆出去上市,很快就能够实现。另一则是恒大汽车公告称,董事会已于2020年9月25日审议通过建议根据特别授权发行人民币股份及相关事宜决议案。

9月25日晚间,中国恒大(03333)发布公告,分拆物业管理业务上市已获港交所批准,将在短期内向联交所递交正式上市申请。看样子“恒大物业”单独分拆出去上市,很快就能够实现。另一则是恒大汽车公告称,董事会已于2020年9月25日审议通过建议根据特别授权发行人民币股份及相关事宜决议案。 除了这两个利好外,恒大继24日晚发表严正声明强烈谴责网上谣言后,9月25日晚中国恒大再次发布公告,通过一系列靓丽数据“秀肌肉”,力证公司稳健经营。

近期,资本市场上瓜不断,不吃几个瓜,都不好意思说自己是在金融圈里混的。24日下午在网上流传的一封《恒大集团情况报告》事情,在25日的资本市场上继续发酵。截止当日收盘,“19恒大02”跌逾30%,盘中两次临停;“20恒大01”跌超27%,“19恒大01”跌逾21%,15恒大03跌逾17%,港股中国恒大收跌11.56%,恒大汽车大跌近20%。

债券市场的交易,基本都是机构投资者,散户是很少有参与的,机构投资者总体而言对风险的定价会更精准一些,受到的短期干预会少一些。而25日恒大债券的跌幅超过了股票,说明债权人认为恒大债券面临信用违约的风险,所以债权人会不计成本的抛售,导致了债券的跌幅大于股票的奇观。

事情的起因缘于网上疯传的一份《恒大集团关于恳请支持重大资产重组项目的情况报告》,就是这份报告给资本市场带来了巨大的震动。

报告指在 2016 年 10 月,恒大与上市公司深深房签署重组上市的合作协议,计划分拆恒大地产回到中国 A 股上市,但是重组工作一直未能完成。2017 年 3月,恒大地产已经引入 1,300 亿元人民币战略投资,报告指出,如果不能按时完成重组,公司须在2021年1月31日偿还战投的1300亿本金并支付137亿分红,1,300 亿由权益变为负债,资产负债率将大幅攀升至 90% 以上,可能导致恒大地产现金流断裂,从而引发恒大集团在相关银行、信托、基金等金融机构及债券市场的交叉违约,进而影响上下游8441家企业的正常经营,影响331万人的就业,同时还会影响已售未交楼的61.7万套商品房的204万业主面临工程烂尾楼,严重影响社会稳定。

从2019年公布的恒大财务报表显示,恒大负债总额1.848万亿,其中短期借款3722亿,长期借款4277亿,账户上现金及等价物价值1501亿,即现金无法覆盖短期借款。恒大2019年营业收入4775.6亿元,净利润172.8亿元。而利息支出187.4亿元。

从上表中,可以看到,自2013年以来,恒大地产经营活动产生的现金流金额一直处于负值,其实,这并不是恒大一家的现象,据媒体统计,从2000年至今,地产公司的每一年的经营净现金流都是负值。这意味着地产公司从来没有提取过利润。恰恰相反,为了实现业绩扩张,地产公司整体上将每一毛钱利润都持续的投入到了地产开发之中,同时还必须不停的借债来维持现金流稳定。

恒大向来以“高负债、高杠杆”著称,在融资方面,也是能做到掘地三尺:高息美元债、可转债、境内债券、银行、信托、租赁、保理、商票、挤占供应商资金等应有尽有。截至2020年6月30日,恒大集团有息负债余额为8355亿元,涉及银行类金融机构128家,借款余额2323亿元,占比27.8%。其中增内银行类金融机构171家,借款余额2163亿,主要为民生银行(600016,诊股)293亿元,农业银行(601288,诊股)242亿元、浙商银行(601916,诊股)107亿元、光大银行(601818,诊股)100亿元、工商银行(601398,诊股)94亿元、中信银行(601998,诊股)94亿元等。涉及境内公司债券496亿,境外债券1852亿元。占比28.1%。涉及非银行类金融机构121家,借款余额3684亿元,占比44.1%。主要为光大信托278亿元、山东信托176亿元、外经贸信托167亿、中航信托133亿、中信信托126亿等。

另据媒体报道,部分银行类机构召开会议决定停止恒大动用其尚未使用的授信额度。公开信息显示,截至上半年末,银行类金融机构对恒大地产合并口径授信总额为5028亿元,其中约3018亿元尚未使用。

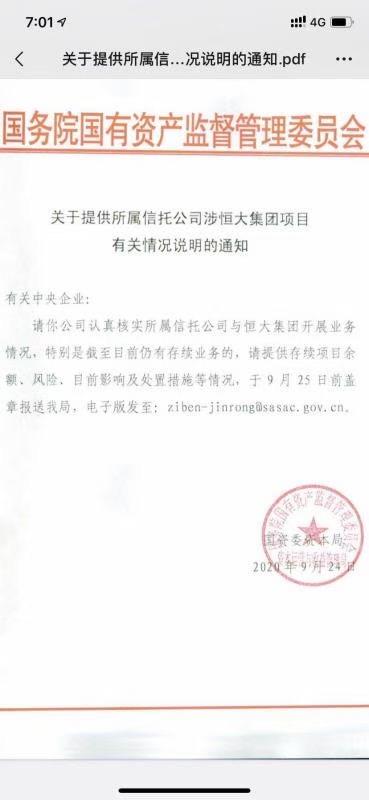

坊间也在传国资委下发紧急文件,要求央企信托公司排查与恒大开展业务的情况,包括存续业务风险及处置措施等。