联合信用:金融担保机构2019年年度top10

摘要 2019年,从事债券担保的担保机构业务增速均有所放缓,截至2019年末,债券在保余额规模为6,132.02亿元,较上年末增长0.85%,涉及担保机构约42家(含增信机构),其中大部分的担保公司为省级平台担保公司。本报告中涉及的担保机构/增信机构主要服务于资本市场债券担保业务。联合评级根据公开资料,对

2019年,从事债券担保的担保机构业务增速均有所放缓,截至2019年末,债券 在保余额规模为6,132.02亿元,较上年末增长0.85%,涉及担保机构约42家(含增信机构),其中大部分的担保公司为省级平台担保公司。

本报告中涉及的担保机构/增信机构主要服务于资本市场债券担保业务。联合评级根据公开资料,对各担保机构从资本实力、盈利能力、业务规模及代偿规模、代偿能力多维度进行分析统计得出排名,每项指标选取前十名。

1、资本实力指标排名情况

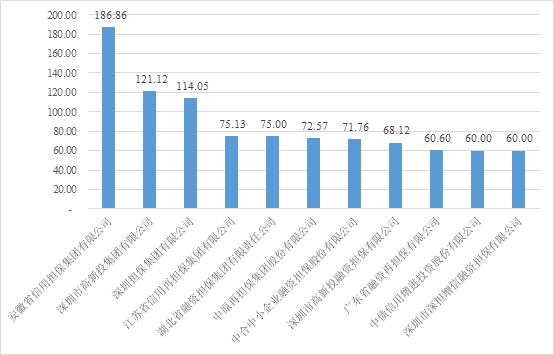

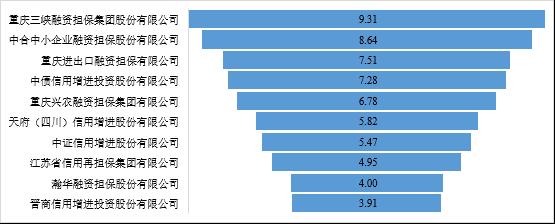

2019年以来,担保机构增资有所放缓,除个别担保机构增资外,其他担保机构实收资本基本保持稳定。截至2019年末,行业排名前十位的担保机构实收资本合计905.21亿元,较2018年末增长16.07%,实收资本前十大担保机构变动不大。截至2019年末,安徽省信用担保集团有限公司、深圳市高新投集团有限公司和深圳担保集团有限公司是仅有的三家实收资本达到100亿元以上的担保机构,江苏省信用再担保集团有限公司、湖北省融资担保集团有限责任公司、中原再担保集团股份有限公司和中合中小企业融资担保股份有限公司紧随其后,实收资本在70亿元及以上,中原再担保集团股份有限公司是以河南中小企业担保集团股份有限公司为基础更名改建而来。2019年,深圳担保集团有限公司成立深圳市深担增信融资担保有限公司子公司,实收资本为60.00亿元,首次进入榜单,排名第10位;深圳高新投集团有限公司控股子公司深圳市高新投融资担保有限公司实收资本为68.12亿元,排名第6位。2019年,湖北省融资担保集团有限责任公司增资25亿元,截至2019年末实收资本排名第5位,较2018年末上升5位,具体排名情况如下图所示:

图1 截至2019年末担保机构实收资本规模排名情况(单位:亿元)

注:1. 部分担保公司无相关公开数据,故不在此表统计范围

2. 中债信用增进投资股份有限公司与深圳市深担增信融资担保有限公司实收资本一致,并列第10名

资料来源:公开数据,联合评级整理

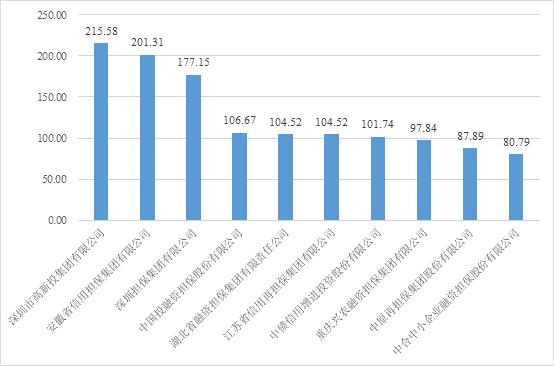

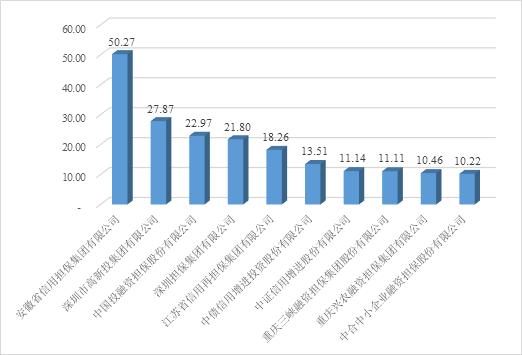

从净资产规模来看,以2019年末的数据为准,行业排名前十位担保机构净资产合计1,278.02亿元,较2018年末增长27.48%。净资产规模过200亿元的担保机构有深圳市高新投集团有限公司和安徽省信用担保集团有限公司,深圳担保集团有限公司、中国投融资担保股份有限公司、湖北省融资担保集团有限责任公司和江苏省信用再担保集团有限公司净资产均超过100亿元,湖北省融资担保集团有限责任公司排名第5位,较2018年末上升5位,重庆兴农融资担保集团有限公司和中合中小企业融资担保股份有限公司分别排名第8位和第10位,分别较2018年末下降3位和4位,具体排名情况如下图所示:

图2 截至2019年末担保机构所有者权益规模排名情况(单位:亿元)

资料来源:公开数据,联合评级整理

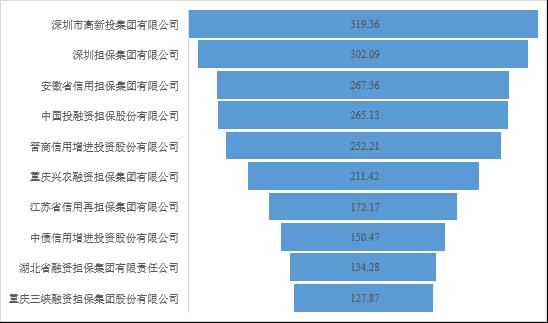

截至2019年末,从资产规模来看,排名前十的担保机构资产总额合计2,202.36亿元,较2018年末增长24.86%。资产规模排名第一的担保机构为深圳市高新投集团有限公司,资产规模达319.36亿元,资产总额的排名基本与净资产的排名相近。深圳高新投集团有限公司和深圳担保集团有限公司分别排名前两位,分别较2018年末上升2位和3位,重庆兴农融资担保集团有限公司排名第6位,较2018年末下降4位,具体排名情况如下图所示:

图3 截至2019年末担保机构资产规模排名情况(单位:亿元)

资料来源:公开数据,联合评级整理

2、业务经营排名情况

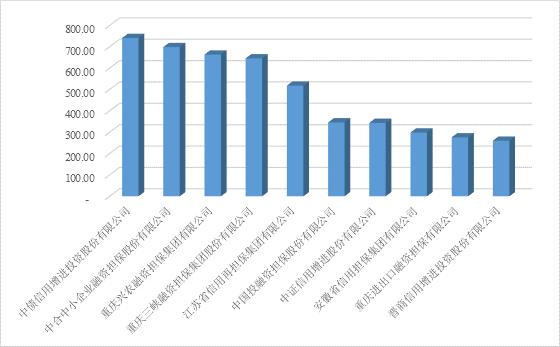

根据wind所筛选的截至2019末的担保公司的债券担保余额数据来看,行业排名前十大担保机构债券担保余额4,788.86亿元,较2018年末下降5.49%。截至2019年末,债券担保余额较高的担保机构包括中债信用增进投资股份有限公司、中合中小企业融资担保股份有限公司、重庆兴农融资担保集团有限公司和重庆三峡融资担保集团股份有限公司,其债券担保余额均超过600亿元,重庆兴农融资担保集团有限公司排名第3位,较2018年末上升4位,江苏省信用再担保集团有限公司债券担保余额超过500亿元,其余担保公司债券担保余额与排名前五位担保公司存在明显差距。具体排名情况如下图所示:

图4 截至2019年末担保机构债券担保余额排名情况(单位:亿元)

资料来源:wind,联合评级整理

重庆三峡融资担保集团股份有限公司、中合中小企业融资担保股份有限公司、重庆进出口融资担保有限公司和中债信用增进投资股份有限公司的债券担保余额/所有者权益比例倍数很高,均超过7倍,业务开展受到一定的限制。受债券担保业务到期解保规模的增加,中合中小企业融资担保股份有限公司的债券担保余额/所有者权益比例倍数下降明显,排名第2位,较2018年末下降1位;受新增债券担保业务规模较大影响,重庆兴农融资担保集团有限公司的债券担保余额/所有者权益比例倍数明显上升,排名第5位,较2018年末上升4位。整体来看,全国范围经营的担保机构/增信机构的比例倍数亦偏高,而省级平台(除重庆以外)的担保机构整体比例倍数不高,未来业务发展空间较大。具体排名情况如下图所示:

图5 截至2019年末担保机构债券担保余额/所有者权益排名情况(单位:倍)

资料来源:wind,联合评级整理

3、盈利能力指标排名情况

从营业收入规模来看,2019年排名前十的担保机构收入合计197.60亿元,同比增长2.55%。2019年排名前十的担保机构营业收入均超过10亿元,而营业收入规模较大的担保机构有安徽省信用担保集团有限公司、深圳市高新投集团有限公司、中国投融资担保股份有限公司和深圳担保集团有限公司,营业收入均超过20亿元,其中,投资收益为中国投融资担保股份有限公司贡献了17.50亿元的收入;资金管理业务为深圳市高新投集团有限公司贡献了11.97亿元的收入;安徽省信用担保集团有限公司是唯一一家营业收入超过50亿元的担保公司,其中,石油商品为其贡献了45.83亿元的收入。随着担保行业监管新规的陆续出台,未来融资性担保机构将更加专注主业,担保业务收入占营业收入的比重或将上升。具体排名情况如下图所示:

图6 2019年担保机构营业收入规模排名情况(单位:亿元)

资料来源:公开数据,联合评级整理

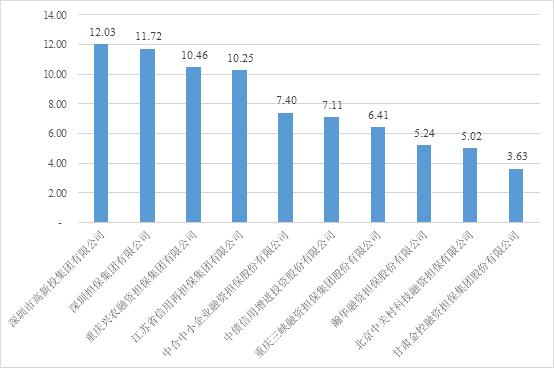

从担保费收入/已赚保费来看,2019年排名前十的担保机构担保费收入/已赚保费收入合计79.25亿元,同比增长22.09%。排名前十的担保机构担保费收入/已赚保费大部分超过了5亿元;担保费收入/已赚保费超过7亿元的担保机构分别为深圳市高新投集团有限公司、深圳担保集团有限公司、重庆兴农融资担保集团有限公司、江苏省信用再担保集团有限公司、中合中小企业融资担保股份有限公司、中债信用增进投资股份有限公司和重庆三峡融资担保集团股份有限公司,受新增债券担保业务规模下降影响,中合中小企业融资担保股份有限公司担保费收入有所下降,排名行业第5位,较2018年末下降4位。与去年相比,担保费收入/已赚保费收入排名靠前的担保机构变化不大,考虑到大型担保机构仍有较大规模的担保余额,因此保费收入仍保持稳定。近两年,重庆兴农融资担保集团有限公司新增债券担保业务规模较大,融资性担保放大倍数已接近监管要求上限,未来担保业务收入或将下降;中合中小企业融资担保股份有限公司随着到期解保规模增加,担保业务规模下降,担保业务收入将有所下降。在政府政策导向以及信用风险逐渐暴露等因素的综合影响下,民营担保机构的未来业务发展空间有限,在激烈的市场竞争中,担保费收入也会随之下滑。具体排名情况下图所示:

图7 2019年担保机构担保费收入/已赚保费排名情况(单位:亿元)

资料来源:公开数据,联合评级整理

在2017年8月融资担保行业新出台的《融资担保公司监督管理条例》之前,担保公司在符合监管要求的保障自有资金安全的安全性和流动性基础上可以使用自有资金进行投资,产生投资收益,自《融资担保公司监督管理条例》四项配套制度颁布后,对担保公司的投资端产生了一定影响,主要是通过资产分类的方式进行限定 ,未来担保机构为符合监管的要求,需对投资资产进行调整,对投资收益将产生一定影响,投资收益率或将下降。

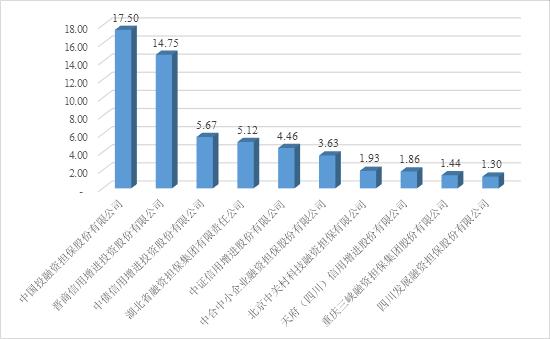

2019年排名前十的担保机构投资收益合计57.66亿元,同比增长3.57%。规模排名前二的为中国投融资担保股份有限公司和晋商信用增进投资股份有限公司,投资收益均超过14亿元,中国投融资担保股份有限公司投资收益主要来源于权益投资、信托产品投资和发放委托贷款收益;晋商信用增进投资股份有限公司投资收益主要来源于逆回购、短期理财产品、债券投资和信托计划等取得的收益。排名第三位和第四位的中债信用增进投资股份有限公司和湖北省融资担保集团有限责任公司的投资收益分别为5.67亿元和5.12亿元,与排名前两位的中国投融资担保股份有限公司和晋商信用增进投资股份有限公司投资收益规模相差较大,受信托投资增加影响,湖北省融资担保集团有限责任公司投资收益大幅增长,行业排名较2018年末上升6位。具体排名情况如下图所示:

图8 2019年担保机构投资收益规模排名情况(单位:亿元)

资料来源:公开数据,联合评级整理

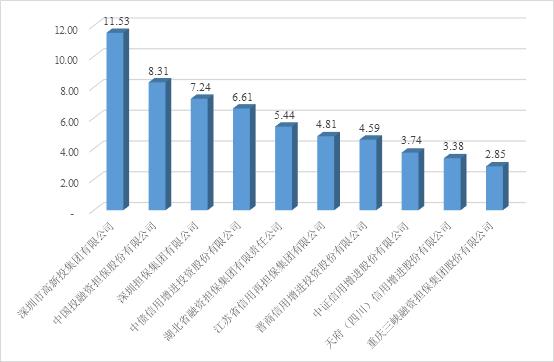

从净利润规模来看,2019年排名前十的担保机构净利润合计58.49亿元,同比下降12.67%。深圳市高新投集团有限公司利润规模最大,金额为11.53亿元,是唯一一家净利润超过10亿元的担保公司,委托贷款利息收入和小额贷款利息收入对其净利润的贡献度很高。综合来看,新条例及配套制度的实施,将对以委托贷款业务收入为主的担保机构产生一定的不利影响,担保机构整体的净利润规模将存在较大下降的可能性。与去年相比,天府(四川)信用增进股份有限公司净利润大幅增长,首次进入前十名,主要系信用增进业务收入和利息收入增长所致;受会计科目调整的影响,中国投融资担保股份有限公司投资收益大幅下降,排名行业第2位,较2018年末下降1位。具体排名情况如下图所示:

图9 2019年担保机构净利润规模排名情况(单位:亿元)

资料来源:公开数据,联合评级整理

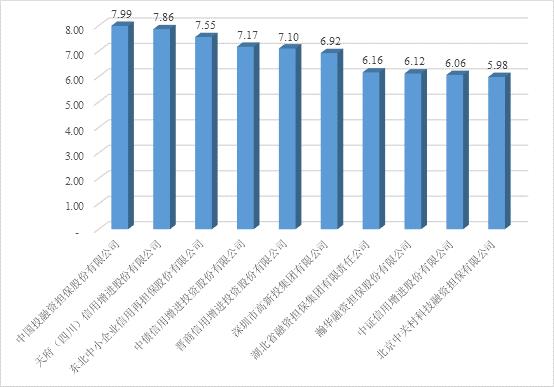

从净资产收益率来看,排名前十的担保机构净资产收益率较好,除北京中关村(000931,诊股)科技融资担保有限公司以外,净资产收益率均高于6%,其中,中国投融资担保股份有限公司净资产收益率最高,为7.99%,除中国投融资担保股份有限公司外,净资产收益率较高的还包括天府(四川)信用增进股份有限公司和东北中小企业信用再担保股份有限公司,净资产收益率分别为7.86%和7.55%,天府(四川)信用增进股份有限公司排名第2位,较2018年末上升8位,东北中小企业信用再担保股份有限公司排名第3位,净资产收益率大幅上升主要系担保业务收入增加所致,2018年净资产收益率排名未进入行业前十,具体排名情况如下图所示:

图10 2019年担保机构净资产收益率排名情况(单位:%)

资料来源:wind,联合评级整理

4、代偿情况指标排名情况

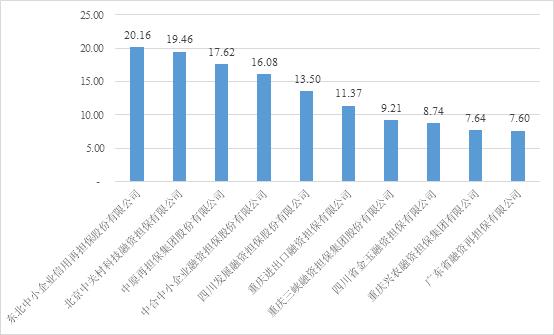

由于担保机构主体信用等级报告披露程度不同,因此联合评级采取指标期末应收代偿款余额/期末所有者权益对担保机构的风险敞口进行排名。截至2019年末,期末应收代偿款余额/期末所有者权益该指标较高的大多为主要从事传统银行贷款担保业务的机构,除重庆兴农融资担保集团有限公司和广东省融资再担保有限公司以外,均在8%以上,东北中小企业信用再担保股份有限公司是唯一一家指标数值超过20%的担保机构,主要系受区域信用风险上升影响,担保业务代偿规模较大所致;第二名和第三名分别为北京中关村科技融资担保有限公司和中原再担保集团股份有限公司,该指标分别为19.46%和17.62%,与第一名差距不大。截至2019年末,重庆兴农融资担保集团有限公司的期末应收代偿款余额/期末所有者权益为7.64%,较2018末下降13.51个百分点,排名行业第9位,较2018年末下降6位。总的来看,期末应收代偿款占期末所有者权益的比重较高,各担保机构风险敞口较大。

图11 2019年末各担保机构期末应收代偿款余额/期末担保责任余额情况(单位:%)

资料来源:担保公司2019年审计报告及公开数据,联合评级整理

总体看,一方面,近年来宏观经济下行压力较大,担保机构整体代偿压力仍较大,但考虑到行业龙头担保机构大部分为国有担保机构;随着2020年5月《政府性融资担保、再担保机构绩效评价指引》的出台,国有担保机构尤其是政府性担保机构、再担保机构在资金支持、财政补贴和政策倾斜等方面可获得更有利的支持,担保机构整体代偿风险仍可控。另一方面,行业龙头担保机构存量责任余额规模仍较大,且多数为债券等期限较长的担保品种,后续对收入贡献短期内仍保持稳定,行业格局短期内变化不大。 (金融机构评级部 高得锋 董日新)