持牌机构加速入场 国内保险科技热潮经历了怎样的5年

摘要 注:本文部分内容摘编自《2020中国保险科技洞察报告》,发布机构为北京金融科技研究院等。编者按中秋国庆假期最后一天,在前三期“假期专项学习计划”中,“慧保天下”介绍了全球保险科技融资及上市的概况后,最后一期“假期专项学习计划”则结合全球视角,对近年来国内保险科技融资情况进行观察。看在全球保险科技热潮

注:本文部分内容摘编自《2020中国保险科技洞察报告》,发布机构为北京金融科技研究院等。

编者按

中秋国庆假期最后一天,在前三期“假期专项学习计划”中,“慧保天下”介绍了全球保险科技融资及上市的概况后,最后一期“假期专项学习计划”则结合全球视角,对近年来国内保险科技融资情况进行观察。看在全球保险科技热潮下,国内保险科技行业发展现状如何。

2018年中国超越日本成为全球第二大保险市场,据瑞再预测,中国有望在未来10年内超越美国成为世界第一大保险市场。世界保险重心与保险科技融资重心都逐渐在向亚洲倾斜。2016年开始,中国保险科技融资迎来爆发期,融资额从近20亿元增至2019年的近39亿元,3年间近乎实现翻倍,水滴、i云保、南燕科技等一批有代表性的保险科技公司也不断涌现,资本偏好也逐渐发生着变化。

整体来看,从2016年起,国内保险科技融资笔数下降、总融资额不断提升,优质项目越来越被资方青睐,行业格局开始向成熟过渡。从投资主体看,持牌的保险机构越来越重视科技作用,逐渐成为保险科技融资的新晋力量;从获融资机构类型看,投资热点正在从传统的销售、保单管理等,向网络互助平台、场景定制、车联网服务等细分领域转变,多个环节的融资渠道开始打通。

2019年以来,水滴、多保鱼、豆包网、CCCIS中国、保险极客、南燕科技、暖哇科技等保险科技领域的亿元级融资频现,据北京金融科技研究院联合毕马威等机构发布的《2020中国保险科技洞察报告》预计,未来3-5年,行业将迎来上市窗口期。而在经历了5年发展后,国内保险科技垂直领域有较大可能孕育出自己的“独角兽”企业。

01

全球保险市场重心东移,中国保险科技融资额达到全球总份额10%

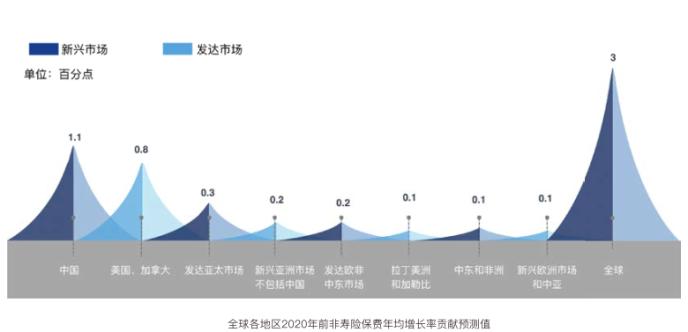

根据瑞士再保险Sigma2019年研究报告,2018年全球保险市场保费首次突破5万亿美元大关,达到全球GDP总值的6.1%。在新兴市场的主导下,全球寿险保费将保持3%的增长。

在非寿险板块,中国的增长仍将是主要推动力,全球保费预计增长3%,由亚太新兴市场领头,以发达市场的强劲增长为支撑。到2029年,整个亚太地区的保险市场将占全球保费的42%,中国在全球保费的份额将从目前的11%左右升至20%,有望超越美国成为全球最大的保险市场。中国已经成为全球保险市场发展的增长引擎。

在保险业不断发展的同时,全球保险科技投资热度持续攀升。从融资规模看,自2015年开始保险科技进入风口开始,当年融资金额已达27.2亿美元,超越了前几年的总和,2018年为38.9亿元,2019年全年达61.6亿美元,较2018年增长近六成。从融资市场表现来看,北美洲、亚洲和欧洲成为保险科技创新的聚集区域。北美洲对全球融资总额贡献最大,但占比逐年降低,亚洲对全球融资额的贡献逐年增加。

2012-2018年中国保险科技融资额及世界占比

其中,中国保险科技融资金额一度达到全球总份额的16%,后回调至2019年的9%。从发展前景看,虽然中国在2018年成为全球第二大保险市场,但在保险深度与保险密度等方面,与发达国家市场还有不少差距。相比海外保险科技投资,中国保险科技在投资数量、金融、领域等方面均处起步阶段,未来将在对外开放新格局下获得巨大的发展空间。

02

融资笔数下降、总融资额不断提升,国内保险科技市场逐渐走向成熟

相比海外,国内保险科技投融资在数量、金额、领域等方面尚处于起步阶段。

从科技赋能保险的发展历程看,历经15年的探索积累,国内“保险+科技”的服务模式日渐走向成熟:

1.0阶段:1999-2008年的萌芽期,发展重点为会计账务电子化、金融业务电子数据处理;

2.0阶段:2008-2014年的积累期,发展重点为软件技术、互联网/移动互联网、云计算;

3.0阶段:2014年至今的爆发期,大数据、人工智能、物联网等技术成为发展重点;

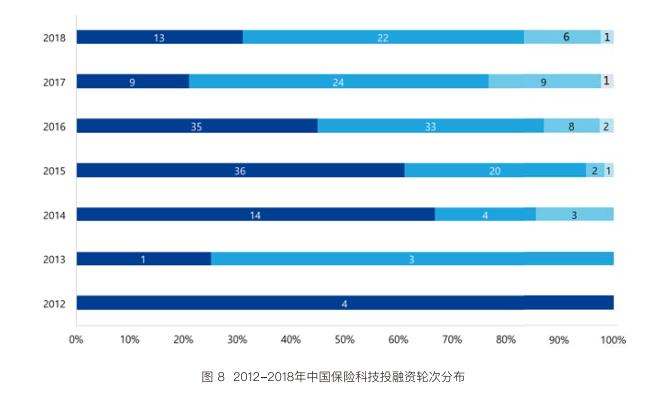

2015年开始,随着部分保险科技公司模式在全球市场上逐渐获得资本认可,国内保险科技在2015年进入快速增长阶段,2016年投融资金额高达19.59亿元,之后行业开始面临调整;2017年,从全行业企业融资数和总金额来看虽有所下降,但大额融资事件的数量较2016年增多。

2018年以后,这种趋势得到延续,特别是水滴公司在2019-2020年累计获得近30亿元人民币融资,成为国内保险科技融资的标志性事件。融资笔数的下降反映了保险风险投资由分散投资向集中式的优势项目投资转变的现实。同时,高额投资频繁出现,意味着行业整体成熟度在逐步提高。

从投融资轮次看,中国保险科技投融资轮次以A轮及以前早期轮次为主。从2012年至2017年,早期轮次的投融资数量超过投融资总数量的50%,但早期投融资规模占比不大。保险科技各细分行业正处于激烈竞争的状态,标杆性公司能否持续保持领先地位仍有待观察,各细分赛道的创业者各有特色,但差距并不明显,因此投融资更多分布在A轮,行业处在通往成熟的过渡期。

03

投资主体机构类型增多,持牌保险公司成为新晋力量

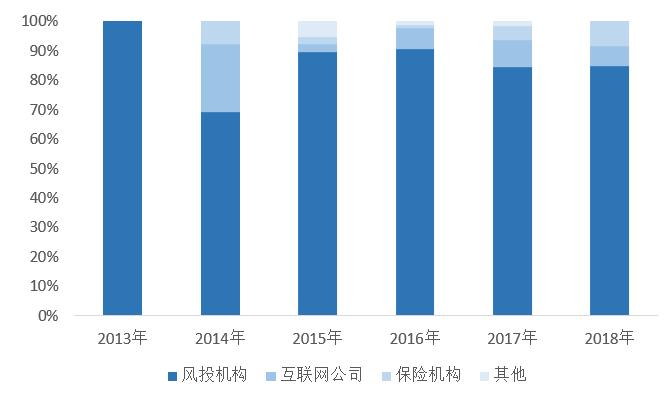

从2012年开始,风险投资机构、保险机构、互联网以及产业投资者等多类主体积极布局保险科技领域,全球保险科技投资机构的数量持续上升,截止2017年已增至217家,较之2012年的53家实现了4倍的增速。

从发展趋势看,全行业融资轨迹呈现Gartner曲线的形态是一种规律性的表现,市场回调是布局保险科技行业的机会,市场上各类投资主体瞄准机会,开始进军保险科技领域。

就国内情况而言,中国保险科技投资者以风险投资机构为主,保险机构及其他投资者也参与其中。特别是国内互联网流量巨头的第一梯队BAT与第二阵营的字节跳动、美团点评、滴滴出行、京东、360等公司也齐聚保险销售领域,流量巨头跨界与传统公司转型将更快提升保险行业科技水平。

同时,保险科技行业的发展吸引了产业资本的关注,不乏战略投资者在原有产业链上投资早期的保险科技公司。尤其是近年来,虽然风投机构仍然占据主体,但保险科技投资主体向持牌保险机构集中。传统保险机构的科技布局,是提升保险业跨界竞争话语权的必要措施。

据公开资料整理,2013-2018年,持牌保险机构参与保险科技融资次数及融资额不断增加。中国人保(601319,诊股)、中国人寿(601628,诊股)、中国平安(601318,诊股)、中国太保(601601,诊股)以及复星等纷纷将保险科技提升至战略高位,或入股保险科技平台,或自建保险科技公司。

2013-2018年国内各类保险科技投资主体数量占比

04

投资热点从“互联网保险”逐渐向“保险科技”升级

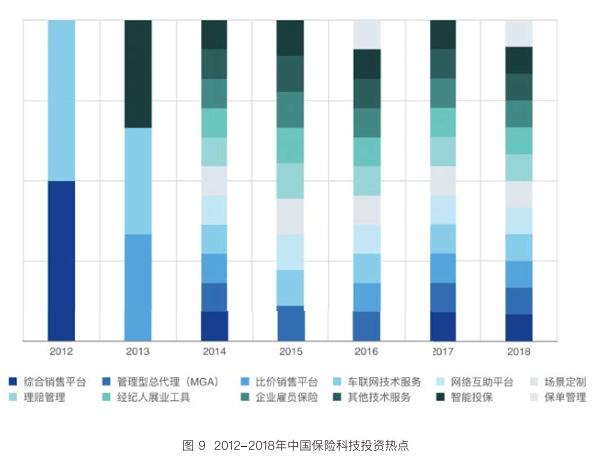

在国内,保险科技生态通常被划分为互联网保险公司、To A、To B、To C四类。2012-2018年,中国保险科技投资热点经历了由互联网获客到管理型总代理(MGA),再到赋能传统业务流程的转变,获投融资公司类型不断丰富。车联网技术服务、网络互助平台、场景定制等细分领域也在逐步打开融资渠道。

2019年获得融资的水滴公司、悟空保、i云保、多保鱼、灵犀金融、壹心科技、敬之网络、微易科技、启舰科技、豆包网、麦盟科技11家保险科技公司中,也呈现出明显的多类型特征。

从全球范围看,保险科技投资在保险比价平台、数字化保险经代、保险交叉销售等领域进行了广泛布局,基本覆盖保险业务全流程。经营保险中介业务的保险科技企业逐渐比技术赋能类企业获得更多的融资。从获投融资的公司所在细分领域来看,对于短期内很难获得大流量的To C业务而言,To B类公司更容易切入市场,更容易进一步获取用户需求,因此专注To B市场的企业数量更多于To C。

05

未来3-5年行业将迎上市窗口期,真正独角兽或将出现

中国保险科技经过五年的发展,已经走过初始的概念阶段,进入到保险价值链条的各个环节,保险科技创新也从单一节点创新向赋能保险全链条数字化转变。2019年中国保险科技创业企业在一级市场的融资金额达40亿元,相比其他金融科技领域,保险科技的发展更加平缓且依旧保持较高资本热度,预计未来三到五年行业将迎来上市窗口期。

当前保险从业机构已经将各类科技实际投入到保险价值链的各项环节,并获得了切实的经济效益。一家积极运用保险科技赋能的中型财产险公司能够在未来3-5年收获4%-6%的综合成本率优化,从而提升行业竞争力。

2020年国内保险市场规模将接近5万亿,给保险科技大发展提供了足够广阔的空间,未来各家保险科技企业在结合自身技术能力和资源禀赋的同时,将与不同的服务主体深度融合,包括推动行业数字化转变,加快在服务客户、服务行业和服务保险企业等不同场景的赋能,未来有较大可能会在保险科技垂直领域成长出“独角兽”企业。