见过这种"养老"类理财吗?产品规模超过万亿 为何中短期为主?

摘要 保险小记——第24篇“开展业务创新试点,大力发展真正具备养老功能的专业养老产品,包括养老储蓄存款、养老理财和基金、专属养老保险、商业养老金。”银保监会主席郭树清最近在2020年金融街(行情000402,诊股)论坛上提出要促进第三支柱养老保险健康发展的内容,受到不少关注。从保险的情况看,其实有一类产品

保险小记——第24篇

“开展业务创新试点,大力发展真正具备养老功能的专业养老产品,包括养老储蓄存款、养老理财和基金、专属养老保险、商业养老金。”银保监会主席郭树清最近在2020年金融街(000402,诊股)论坛上提出要促进第三支柱养老保险健康发展的内容,受到不少关注。

从保险的情况看,其实有一类产品名“养老”,并且发展远好于享受税收递延优惠的税延养老险。其规模已超万亿,并有稳健的收益,收益比“宝宝类”高出一截,显示出保险为民理财的能力。这类产品是个人养老保障管理产品。

理财通、支付宝可见

在微信支付-理财通-稳健理财的页面中,点击“保险类”,可以看到按期限不同而分类的一类名字中都带有养老的产品,均为中低风险,1000元起购。

其中,流动性最高的灵活申赎产品,收益率普遍为2.8%、2.9%,略高于宝宝类基金。其中最高的泰康养老汇选悦泰产品,近一年净值增长率更达7.56%。

封闭1-3个月的,收益率可达3.5%附近。

封闭3个月以上的,则产品收益可以达到4%以上;封闭一年以上的,收益率水平多在4.5%以上,部分可到4.8%、4.9%。

不仅在微信财付通,在支付宝-余额宝的安稳理财产品中,这类产品也占据了一席之地。

养老险公司的公募资管业务,规模已万亿

这些产品均由养老保险公司推出,官方名称是个人养老保障管理产品。这类产品始自2009年开始试水的团体业务,2013年被允许面向个人客户推出。

这些产品是以中短期的资金管理为主的,一般为2年期以内,定位为满足个人财富管理需求的非保本、公募性质的资产管理产品。可以简单理解为,是养老险公司开展的一种理财型业务。

这是一类养老保险公司表外的公募资管产品,兼具公募公开透明和保险长期稳健的特点,产品设计灵活多样,收益可观稳健,因此获得了广泛的认可,发展迅速。根据小记初步了解的信息,目前养老保障业务的规模已经有1万多亿。

同时,这个业务不仅对消费者有利,对各家养老保险公司也是重要业务。据说,这个业务为其提供了业务规模,以及比传统的年金管理业务更丰厚的管理费收入,各家养老险公司都很重视。

小记找到了各家公司2019年末这一业务发展情况:

国寿养老:个人养老保障业务存量规模超过3500亿元,覆盖客户数超3000万人(截至今年6月末)。

平安养老:管理的养老保障及其他委托管理资产3306.64亿元。

长江养老:团体和个人养老保障管理产品规模约1850亿元;其中个人业务共4只产品,设立组合数9个,规模约1680亿元。

太平养老:团养业务规模约64亿,个养产品规模705亿。

泰康养老:在售个人型养老保障管理产品共4只,规模合计280多亿。

此外,截至2019年末,人保养老暂未发行个人养老保障管理产品,已发行团体型养老保障管理产品1个,包含投资组合5个,存量资产规模共计0.16亿元,2019年平均年化收益率3.83%。大家养老也已开展团养、个养业务,其个养业务规模在几百亿。

新产品都是净值型,有了一定波动

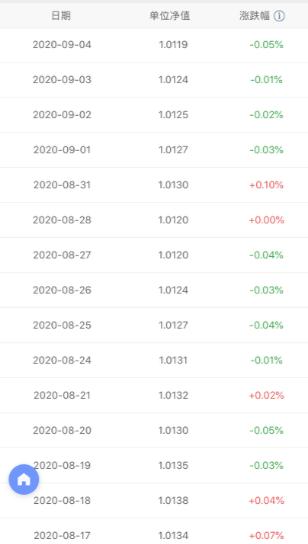

近两年来,买了这类产品的投资者可能注意到,产品净值有了一定波动。

比如上个月,小记就看到朋友吐槽,说他买的**养老共享366产品,本金亏了200元,产品封闭1年,还不能卖出,心里有点慌。

其实,这是因为养老保障管理产品也开始执行资管新规要求,为净值型,这与公募基金类似,有涨有跌。

对于这种阶段性的净值波动,养老险人士称,如果不是急用钱的话,相信长期持有可以化解这个问题。在各类资管产品都走向净值化的趋势下,投资者要逐步提高对波动的容忍度。

据小记了解到的情况,个人养老保障业务的资金主要投资于流动性资产、固定收益类资产及非标准化债权类资产等。

资管新规出台后,开展业务的养老险公司已在响应,按照监管要求,制定整改计划,对个人养老保障业务的存量产品梳理、压降、整改,推动产品向净值化、标准化、长期化转型。目前,整改工作已进行一段时间,并取得一定成效,比如净值化要求几乎已落实。

也要进一步向长期化转型

人口老龄化加速的背景下,人们对养老金融产品的需求不断增长,但是供给还相对不足。

上面说的个人养老保障产品,种类丰富、购买门槛低、投资范围广,一定程度上满足了不同年龄、不同风险偏好个人客户日益增长的财富管理需求,所以有较快发展。

不过,目前看,个人养老保障管理产品仍偏向中短期理财,距离长期的真正的养老产品还有较大差距。未来,要逐步走向长期化。

银保监会主席郭树清提到,当前我国居民金融总资产已达到160万亿元,其中90多万亿元为银行存款,而且绝大多数低于一年期限。可转换为终身养老财务资源的金融资产,规模十分庞大,优势非常明显。

目前,已明确获得税收政策支持的三支柱养老产品仅包括个人税收递延养老保险,不过目前规模仅3亿,虽然收益可观,但陷入了叫好不叫座的尴尬。从监管的最新表述看,未来银行、基金、保险都有望为建设三支柱出力。

而对于第三支柱养老产品的发展,业内也表示,希望将相关养老产品纳入个人税延产品范畴,对第三支柱全面实施税收优惠,让所有参与者享受税收激励,切实提高居民个人养老储备的积极性。