发行成立双双升温 金融类产品持续增长

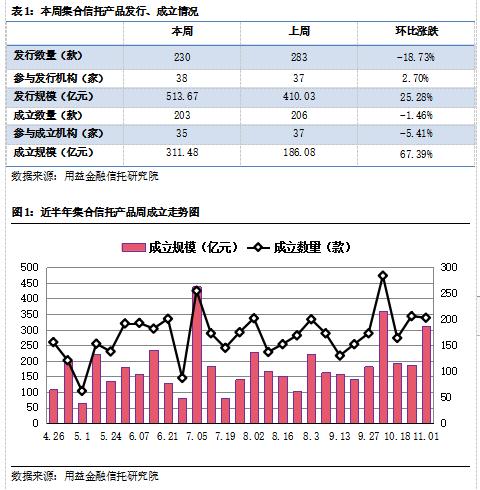

摘要 一周综述:1、本周(10月26日-11月01日)集合信托市场行情风向转暖,募集规模大幅飚升。据公开资料不完全统计,本周共有203款集合信托产品成立,环比减少1.46%;募集资金311.48亿元,环比大增67.39%。2、本周集合信托发行市场大幅回暖,发行规模超过500亿元线。据公开资料不完全统计,本

一周综述:

1、本周(10月26日-11月01日)集合信托市场行情风向转暖,募集规模大幅飚升。据公开资料不完全统计,本周共有203款集合信托产品成立,环比减少1.46%;募集资金311.48亿元,环比大增67.39%。

2、本周集合信托发行市场大幅回暖,发行规模超过500亿元线。据公开资料不完全统计,本周共38家信托公司发行集合信托产品230款,环比减少18.73%;发行规模513.61亿元,环比增加25.28%。

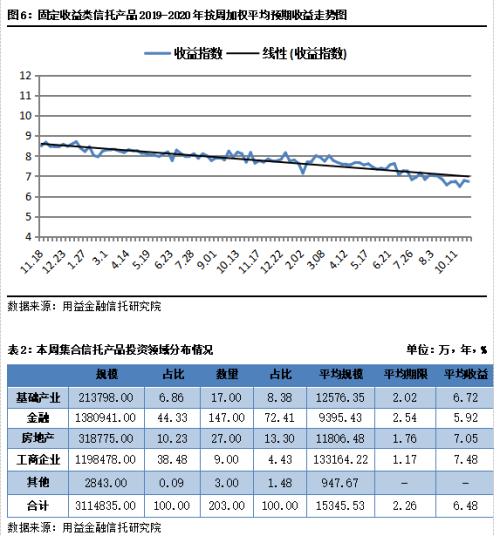

3、本周投向工商企业领域的集合信托资金规模暴涨,投向金融领域的产品规模保持领先。据统计,本周金融类集合信托募集资金138.09亿元,环比增加49.87%;房地产类信托的募集规模31.88亿元,环比减少25.13%;基础产业类信托募集资金21.38亿元,环比减少25.42%;工商企业类信托募集资金119.85亿元,环比增加19.14倍,但此次募集暴增偶然性因素较大。

一、集合信托市场一周回顾

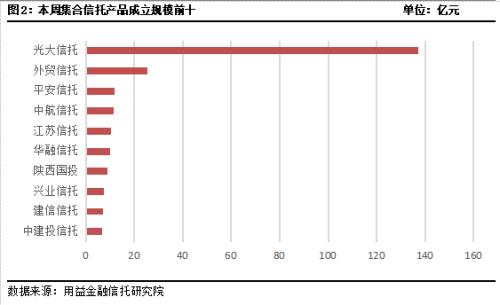

本周(10月26日-11月01日)集合信托市场行情风向转暖,募集规模大幅飚升。据公开资料不完全统计,本周共有203款集合信托产品成立,环比减少1.46%;募集资金311.48亿元,环比大增67.39%。本周集合信托产品成立规模暴增,增长集中在金融类产品和工商企业类产品,但具备较大的偶然性。金融类产品近期的增长较为迅猛,但募集情况差距也较为明显;工商企业类产品的成立规模暴增主要源自于光大信托的两款事务管理类产品的成立,偶然性因素较大。

本周光大信托募集规模居首位。披露成立规模的30家信托公司中,规模10亿元以上的信托公司6家,5-10亿元之间的5家,1-5亿元的信托公司13家,1亿元以下的信托公司6家。成立规模前三的信托公司分别是:光大信托(137.30亿元)、外贸信托(25.28亿元)和平安信托(11.80亿元);产品成立数量前三的信托公司分别是:外贸信托(46款)、华润信托(33款)和光大信托(21款)。

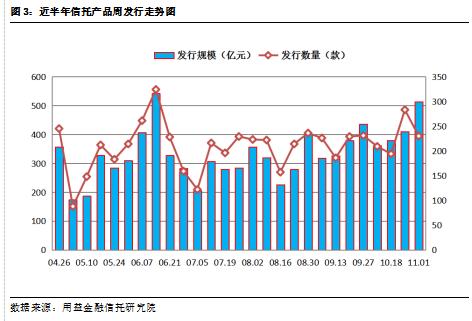

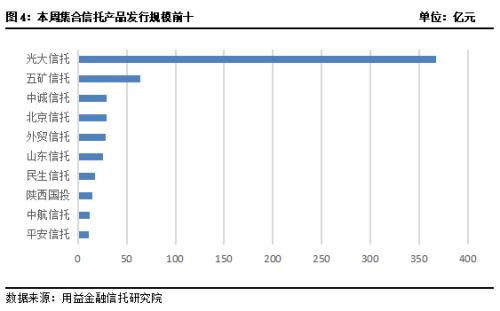

本周集合信托发行市场大幅回暖,发行规模超过500亿元线。据公开资料不完全统计,本周共38家信托公司发行集合信托产品230款,环比减少18.73%;发行规模513.61亿元,环比增加25.28%。本周集合信托产品的发行大幅增加,金融类产品和房地产类的发行规模增长是主要的推动力量,本周投向金融领域的集合信托产品发行111款,发行规模216.92亿元;投向房地产领域的集合产品发行61款,发行规模190.80亿元。

本周光大信托的发行规模大幅领先。披露发行规模的35家信托公司中,发行规模在20亿元以上的信托公司6家,10-20亿元之间的5家,规模5-10亿元的5家,规模5亿元以下的19家。发行规模前三的信托公司分别是:光大信托(367.30亿元)、五矿信托(63.61亿元)和中诚信托(29.80亿元);发行数量前三的信托公司分别是光大信托(41款)、五矿信托(25款)、外贸信托(18款)。

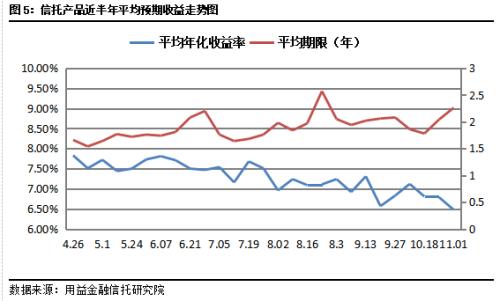

本周成立的集合信托产品平均年化收益率为6.48%,环比大减0.32个百分点;集合产品周平均期限为2.26年,较上周增加0.22年。从收益走势来看,从2020年下半年以来,集合信托产品平均预期收益出现加速下滑的趋势。信托行业转型背景下非标产品收益下行叠加标品信托产品大量涌现,导致集合信托产品收益持续下行,本周平安信托产品成立的房地产类信托产品,收益已经下滑至5.8%。

本周投向工商企业领域的集合信托资金规模暴涨,投向金融领域的产品规模保持领先。据统计,本周金融类集合信托募集资金138.09亿元,环比增加49.87%;房地产类信托的募集规模31.88亿元,环比减少25.13%;基础产业类信托募集资金21.38亿元,环比减少25.42%;工商企业类信托募集资金119.85亿元,环比增加19.14倍,但此次募集暴增偶然性因素较大。

房地产类信托持续受到高压监管。日前新一轮房地产信托专项排查启动,要求继续严控房地产信托规模,按照“实质重于形式”原则强化房地产信托穿透监管,严禁通过各类形式变相突破监管要求。自2020年下半年以来,房地产信托募集规模开始下滑,尤其是“三道红线”政策出台后,房地产类信托产品的募集下行的趋势更加明显,股权投资类房地产信托产品增长更加显著。

二、信托市场一周动态

信托公司构建多元产品生态圈

伴随着信托业进入转型深水区,各家信托公司纷纷把“非标转标”作为业务重点。业内观点认为,“非标转标”的内涵丰富,涵盖投资、投行、风控、产品、资金等多方面的创新和转变,这也是信托公司比拼专业能力的舞台。面对行业发展新形势,信托公司应打造差异化核心竞争力,服务实体经济高质量发展。

信托转“标”新赛道:蛰伏十余年TOF风头正劲

“资管新规、非标转标、打破刚兑”三大背景意味着未来资管产品要以净值型产品形式存在,而信托公司对于开发标准化产品的迫切程度不言而喻。信托公司的配套细则《信托公司资金信托管理暂行办法》让主要从事非标准投资和渠道业务的信托公司压力陡增。TOF因其灵活性高、净值型、标准化的特点快速成为了信托公司转型突围的新赛道。

信托业第七次整顿正有序展开

信托行业的又一次整顿,即第七次行业整顿正在有序进行。经济下行压力增大,信托资产风险率持续提升,整个信托行业声誉备受考验。不久之前,地处东北的华信信托亦被曝出暂停业务有数月之久,在资金池清理完毕之前不得新发产品,必须“增资引战”。2020年行业出台的各项监管措施,是监管部门对行业情况有了通盘掌握之后的审慎之举。

信托收益步入“6时代” 固收投资者之惑怎么解?

集合信托产品收益率持续下滑。10月28日,记者从用益金融信托研究院了解到,上周(10月19日至10月25日)成立的集合信托产品平均年化收益率为6.79%,环比减少0.02个百分点。随着预期收益率降至“6字头”,叠加风险不断暴露,部分原先的信托产品投资者开始“转向”。

年内13家信托公司换帅 多数为“熟面孔”

今年信托换帅虽不少但也不算频繁,整体趋于平稳。2019年68家信托公司中换帅的高达24家,涉及28位董事长或总经理(总裁)调整。反观2020年,年初至今换帅的信托公司数量只占去年全年的一半。大多数新帅为信托老将,拥有多年信托从业经验。记者统计信息发现,13家中的9家新晋董事长或总经理(总裁)有多年信托监管部门或信托公司从业经验。

信托公司转型布局资产证券化:平安信托平台化、基金化道路怎么走?

数据显示,资产证券化排在IPO、公司债、企业债后,成为第四大主流核心融资工具。2019年,资产证券化产品发行总规模逾2.3万亿;今年1-6月,发行总规模达9328亿。平安信托白洋表示,若资产证券化业务布局成功,不仅能带动大量信托公司非标资产转标,提升优质资产获取与主动投资管理能力;更能产生广阔的业务联动效应,比如越来越多“固收+”产品都在配置优质资产证券化产品。

新一轮房地产信托专项排查启动!继续严控规模、强化穿透监管

银保监会信托部日前向各地银保监局下发《关于开展新一轮房地产信托业务专项排查的通知》,要求继续严控房地产信托规模,按照“实质重于形式”原则强化房地产信托穿透监管,严禁通过各类形式变相突破监管要求,严禁为资金违规流入房地产市场提供通道,切实加强房地产信托风险防控工作。

三、信托公司创新业务动态

云南信托发挥信托优势 积极支持中小微企业发展

为响应监督和服务实体经济并帮助中小企业的呼吁,云南信托密切关注农业,医疗,汽车,物流,快速消费品和饮食业等多个行业的行业需求,尤其是 中小企业,民营企业的痛点。通过资产证券化,农村金融和供应链金融等业务促进中小企业发展。

国投泰康信托丰富投资领域 科学布局净值型资管产品

随着资管新规、理财新规的落地,理财净值化转型进程加快,净值型理财产品渐成理财市场主流。国投泰康信托早在两年前即开始布局净值型资管产品,目前净值型产品管理规模近300亿元,投资对象包括股票、债券、证券投资基金、货币市场工具等标准化资产,投资区域涉及国内外资本市场。

2020中航信托鲲瓴养老信托 以服务信托服务民生福祉

10月26日,“九九登高望,鲲瓴共天长——2020中航信托鲲瓴养老信托云发布会”在北京成功举办。中航信托鲲瓴养老信托创新性地将养老服务、受托传承、投资保值三位一体有机结合,为客户提供养老+传承+投资一站式综合服务。

证券投资信托获空前支持力度,平安信托首批三类产品试水TOF

如何打开标品市场的局面?诸多业内公司将试水方向选定了收益相对稳健且流动性较好的TOF(Trust of Funds)产品。周侠表示,信托的灵活性是TOF产品与生俱来的优势。在投资品种、比例上受到的限制相对较少。