-

国债期货迎“大象”进场 银行保险持有国债现券规模远超期货

银行、保险获准参与国债期货交易,对整个金融市场的好处毋庸置疑,但也要准备迎接变化。一方面,国债期货市场即将迎来扩容,未来玩法会发生哪些改变,现有投资者要做好准备;另一方面,服务好银行保险这类大型机构,期货公司自身的资本实力也需要增强。期货公司面临补充资本金压力银保机构入市,被期货公司形象地称为“大象证券时报 2020-03-13 08:25:24

推进银行和保险机构参与国债期货

2月21日,中国证监会与财政部、人民银行、银保监会联合发布公告,允许符合条件的试点商业银行和具备投资管理能力的保险机构参与中国金融期货交易所国债期货交易。商业银行和保险机构进入国债期货市场,对于我国建设现代金融体系具有重要的宏观意义;微观层面,对于商业银行和保险机构自身,以及债券期现货市场将产生变革才查到 2020-03-08 09:00:00-

交行达成商业银行国债期货首批交易

华龙网-新重庆客户端4月12日16时讯(周番)近日,商业银行参与国债期货业务启动活动在中国金融期货交易所举行。中国证监会党委委员、副主席方星海与上海市政府副秘书长陈鸣波出席活动,交通银行党委书记、董事长任德奇参加活动并致辞。当日,交行顺利完成商业银行国债期货首日交易,在各合约品种上达成多笔成交。任德华龙网-新重庆客户端 2020-04-12 16:12:02

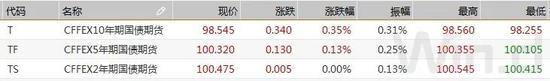

债市综述:逆回购加码投放 国债期货强势不减

资金面,从而提振债市情绪;同时叠加国内股市冲高回落以及大宗商品期货继续下跌带来的避险人气,10年国债期货助力合约大幅上行,现券则走势则相对平稳。9月22日,资金紧势缓和叠加避险升温,期现货延续回暖,期货表现好于现券。国债期货高开后上午窄幅震荡,午后拉升明显收涨,10年期主力合约领涨0.35%。交易员表示,央行公开市场大举净投放流动性安抚季末Wind资讯 2020-09-23 15:20:00-

“助攻”机构投资 国债期货发展还需“添砖加瓦”

11月19日,在国泰君安期货举办的国债期货机构投资者交流峰会上,多位业内人士表示,国债期货作为重要的风险管理工具,在利率风险管理等方面有不可替代的作用。随着国内相关政策逐步放开,机构投资者参与度将会不断提升。与欧美成熟市场相比,目前我国国债期货市场规模仍有较大差距,需要加强“内功”修炼。提升风险管理中国证券报 2019-11-20 15:46:05 -

银保监会:保险资金参与国债期货不得用于投机目的

新京报贝壳财经讯7月1日,银保监会网站消息,银保监会于近日发布了《保险资金参与国债期货交易规定》,并同步修订了《保险资金参与金融衍生产品交易办法》和《保险资金参与股指期货交易规定》。其中,《保险资金参与国债期货交易规定》共17条,主要内容为:一是明确参与目的与期限,保险资金参与国债期货应以对冲风险为新京报 2020-07-01 16:55:37 -

国债期货迎来"实力派"机构投资者 银行保险获准参与

市场期盼多时的“靴子”落地,商业银行、保险机构获准参与国债期货交易。证监会与财政部、人民银行、银保监会近日联合发布公告,允许符合条件的试点商业银行和具备投资管理能力的保险机构,按照依法合规、风险可控、商业可持续的原则,参与中国金融期货交易所(以下简称“中金所”)国债期货交易。目前,第一批试点机构包括金融时报 2020-02-27 10:24:48 -

银保监会:险资参与国债期货、股指期货不得用于投机

为支持保险资金参与国债期货交易,防范资金运用风险,银保监会于近日发布了《保险资金参与国债期货交易规定》,并同步修订了《保险资金参与金融衍生产品交易办法》和《保险资金参与股指期货交易规定》。新规明确,保险资金参与国债期货、股指期货交易,均不得用于投机目的,应当以对冲或规避风险为目的。最新发布的《保险资证券日报 2020-07-02 08:03:35

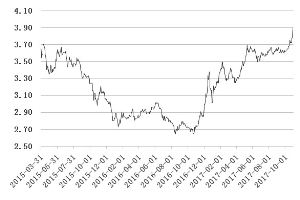

10年国债利率逼近4% 暴跌背后:真假利空酿恐慌

10年国债利率逼近4%暴跌背后:真假利空酿恐慌 十年期国债到期收益率走势这一波债市调整的猛烈程度显然超出了多数投资者的预期。10月30日,10年国债收益率最高冲到3.94%,4.0%的整数关口已近在咫尺;10年期债盘中最大跌幅超过1.2%,中国证券报 2017-11-01 08:17:07-

增强利率风险管理 险企全力备战国债期货

近期,多部委批准银行保险机构参与国债期货交易,保险机构终于盼来了管理利率风险更好的工具。证券时报记者了解到,平安资产、中再资产、太平洋(行情601099,诊股)资产等大型保险资产管理公司已经行动起来,从投资、交易、风控等多条线展开准备,积极与外部对接。增强利率风险管理一直以来,利率风险是悬在上市保险证券时报 2020-02-28 03:10:59

热门资讯

海量金融产品+大数据监控预警

立即下载财查到APP

高净值人群专属金融产品鉴别APP

推荐阅读