基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

中国基金报微信:chinafundnews

【导读】十万亿真的成了现实,再也不是梦!

中国基金报记者 吴君

蓬勃发展的中国私募基金行业,终于在2016年年底迎来了历史性的重要一刻。基金业协会数据显示,截至12月底,私募基金的认缴规模已经突破十万亿大关,达到10.24万亿元。十万亿真的成了现实,再也不是梦!私募基金完成了规模突破十万亿的神圣使命。

这一年私募基金继续高歌猛进,但私募管理人发生了质的变化,同时备案私募产品数量突破4.5万只,百亿私募机构数量达到133家,行业进入快速、健康发展的轨迹。

私募管理规模破十万亿 迎来历史时刻

之前基金君还在想,每个月五千亿的增长速度,估摸着年底能到十万亿,没想到私募分分钟刷出新高度,一个月暴增7500亿,轻轻松松破十万亿,厉害了。

十万亿是个什么概念?基金君来给你举个栗子、比较比较。

小伙伴们比较熟悉的公募基金,经过这么多年的发展,其实规模尚未到十万亿。银河证券基金研究中心数据显示,截止2016年12月31日,公募基金资产净值规模合计9.17万亿元,份额规模合计8.86亿份。

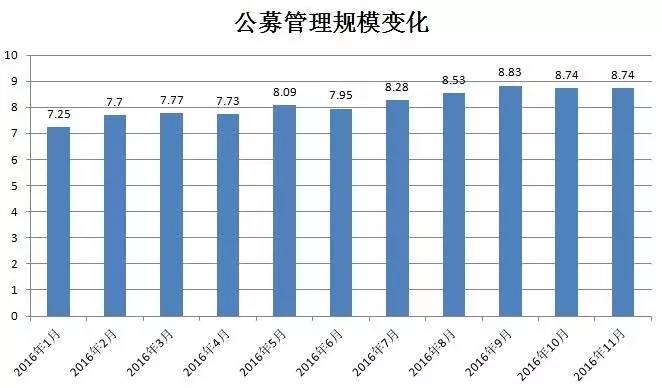

基金业协会公布的11月公募数据也反映了这种情况,到11月底,总共有基金管理公司108家,取得公募基金管理资格的证券公司或证券公司资管子公司12家,保险资管公司1家。以上机构管理的公募基金资产合计8.74万亿元。

小伙伴们不知道留意到木有,2016年年初那会儿,私募可是大幅落后于公募的哦。基金业协会数据显示,2016年1月底公募基金资产合计为7.25万亿元,私募基金认缴规模则为5.34万亿元。

但经过一年,公募规模震荡上行,私募规模则一路扶摇直上,增长势头不可挡。可以看看公募的规模增长,在委外资金的助力下确实有所上扬,但总体变化幅度不大。

图1:公募管理规模变化

但私募不一样,2015年底只有5.07万亿元,但到了2016年底则达到10.24万亿元,翻了一倍多。同时,2015年1月私募规模只有2.63万亿元,但当时公募规模是4.54万亿元,两年来私募的增长速度简直就是华丽丽的逆袭。

这背后,据基金君了解,一方面是越来越多高净值客户认识到私募基金的魅力,愿意把钱交给专业的私募投资人来管理,另一方面则是监管对私募规范管理,越来越多私募积极进行备案登记。不得不说,私募基金行业前途广大,已经进入了发展的黄金时代,迅速走上了快车通道。

图2:私募管理规模变化

私募管理人注销超万家

产品备案突破4.5万只

2016年这一年,除了私募基金管理规模的大爆发,在协会登记的私募管理人也发生了质的变化。

基金业协会数据显示,截至2016年12月底,已登记私募基金管理人为17433家;而2015年12月底私募管理人的数量为25005家;同时,2016年新增的私募管理人为3597家。由此可见,今年监管层为了规范私募发展、净化行业生态,对不规范的私募机构进行注销,已注销私募机构数量超过万家。

事实上,近年来,私募基金在快速发展的同时,也出现了不少问题,鱼龙混杂、良莠不齐,据协会统计,今年初已登记但尚未展业的“空壳”私募数量占到69%,部分机构借私募之名从事P2P、民间借贷、担保等与私募基金管理无关的业务,甚至还出现了非法集资等违法违规活动。为此,协会敦促已备案私募按时完成首只产品备案并提交法律意见书,并开展了5月1日、8月1日两个阶段的“空壳”私募注销工作。

这一年来成果显著,数量减少了,但私募管理人的质量得到明显改善,基金君查阅协会的管理人登记系统,管理规模为零的比例仅占14%,私募展业的比例大大提高。

图3:私募管理人数量变化

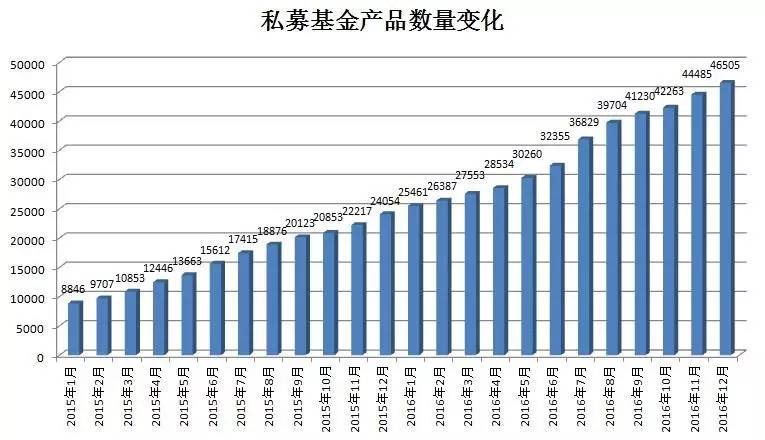

但是,2016年私募基金备案数量却是高歌猛进。基金业协会数据显示,截至12月底,已备案私募基金46505只,认缴规模10.24万亿元,实缴规模7.89万亿元。但2015年12月底备案私募基金的数量是24054只,这么一看,增长率达到93%,将近涨了一倍。其中,2016年私募产品备案数量增长最迅猛的在7、8月份,私募汇数据显示,7月、8月单月备案数量分别为5006只、3784只。

再想想2015年1月,私募基金产品备案数量仅为8846只,现在超过了4.5万只,仅用了短短两年时间增长了4.26倍,令人目瞪口呆,私募基金得到了跨越式大发展。这背后既有资管行业的发展,居民理财需求的提高,也有私募的规范开展业务助力。

图4:私募基金产品数量变化

百亿私募意外减少30家

大中型私募快速发展

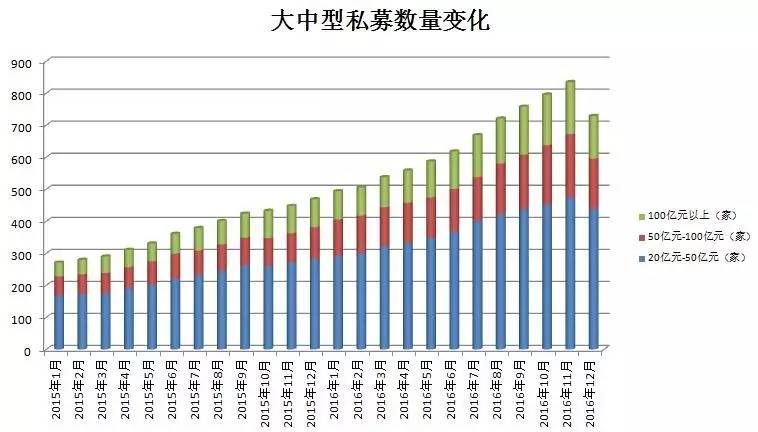

大中型私募机构一直是私募基金行业的标杆,2016年涨势也比较迅猛。基金业协会数据显示,截至12月底,按正在运行的私募基金产品实缴规模划分,管理规模在20-50亿元的私募基金管理人有439家,管理规模在50-100亿元的有157家,管理规模大于100亿元的有133家。

而2015年12月底,这个数据的情况是,20-50亿元283家,50-100亿元99家,100亿元以上87家,分别增长了55%、59%、53%,一年下来大中型私募公司数量实现稳健增长。由于大中型私募本身治理体系比较规范、风控制度完善、业绩稳健,能做到熊市抗风险,牛市赚取收益,所以普遍受到投资者的青睐,体现了一种强者恒强的发展态势。

但基金君也发现,11月份20-50亿元474家,50-100亿元198家,100亿元以上163家,到年底大中型私募各个规模段的数量均有所下降,尤其是百亿以上的行业“巨擘”,更是一下子减少了30家。

其原因,有可能是年底资本市场震荡较为强烈,产品净值有所波动导致规模下降,也有可能是一些基金产品到期、赎回或者年底分红等原因,致使规模有所下降,没有达到原来的规模门槛。所以,私募基金要在市场中生存,并非易事。

图5:大中型私募数量变化

最后,基金君再来盘点一下现在市场上的私募大公司都有哪些,他们是私募基金行业的“航空母舰”、行业的标杆。

首先来看股权私募中的“大个子”,协会备案系统数据显示,私募股权基金中100亿以上的有107家,包括红杉资本、歌斐资产、鼎晖投资、弘毅投资、信达资本、昆吾九鼎投资、明石投资等耳熟能详的股权私募大佬,还包括一些地方性的股权私募,比如重庆城投建信基础设施建设股权投资基金、贵州铁路发展基金、广东省铁路发展基金等。

再来看看二级市场的私募证券基金,因为100亿以上的私募总共是133家,所以证券私募超过百亿的,到2016年年底可能在20家左右。事实上,无论是自主发行规模超过50亿,还是顾问管理规模超过50亿的私募中,其中有不少百亿阳光私募机构。

从基金业协会的数据来看,自主发行、顾问管理的规模均超过50亿有赵军的淡水泉投资、裘国根的重阳投资、莫泰山的博道投资、陈锋的展博投资、林成栋的富善投资、唐毅亭的乐瑞资产等。

大中型私募名单1

(自主发行、顾问管理均超过50亿)

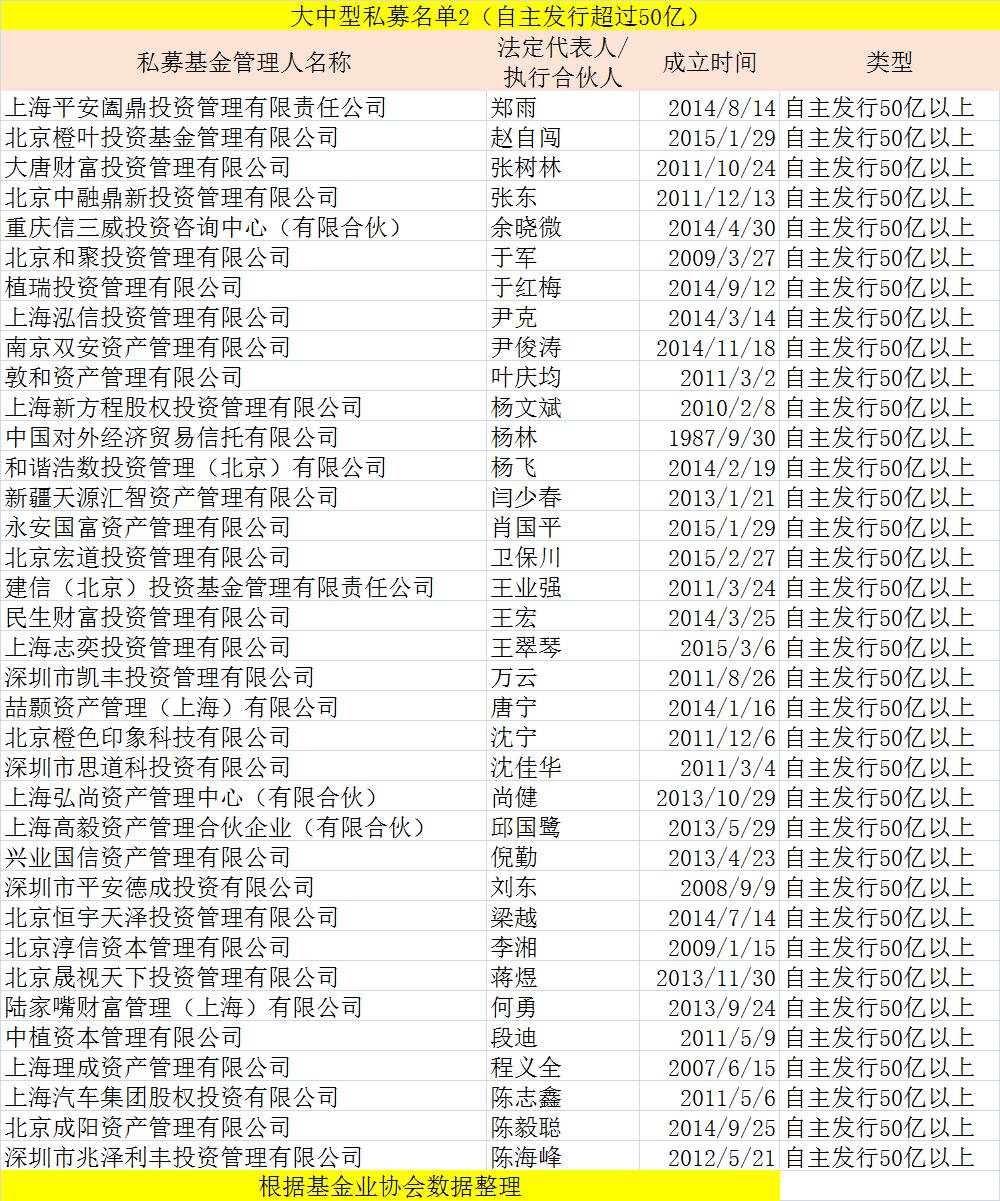

自主发行规模超过50亿的有邱国鹭的高毅资产、尚健的弘尚投资、程义全的理成资产、叶庆均的敦和资产、于军的和聚投资等。

大中型私募名单2

(自主发行超过50亿)

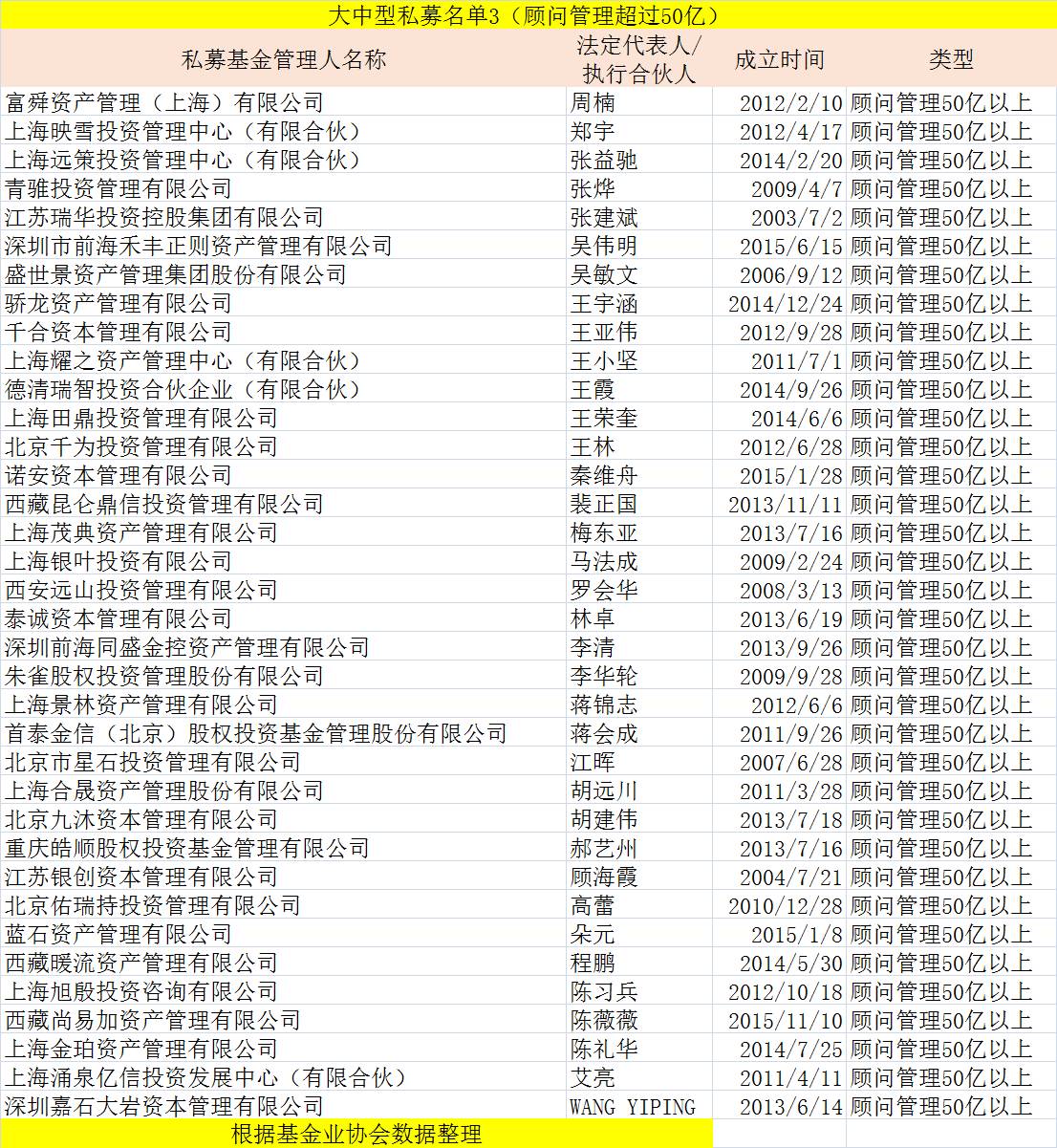

顾问管理规模超过50亿的有王亚伟的千合资本、蒋锦志的景林资产、李华轮的朱雀股权投资、江晖的星石投资、张益驰的远策投资等。

大中型私募名单3

(顾问管理超过50亿)

进入【新浪财经股吧】讨论