麻烦大了!半数私募在新三板活不过半年了

摘要 527事件,是指今年5月27日,股转系统给私募挂牌“关闸”半年后,出台了《关于金融类企业挂牌融资有关事项的通知》,给新三板上的私募机构念起了“八项规定”的紧箍咒(以下称“PE新八条“)。PE新八条的推出,首先是要堵住2015年九鼎和中科招商上演的新三板圈钱、A股买壳的制度套利漏洞。其中第七条规定,在

527事件,是指今年5月27日,股转系统给私募挂牌“关闸”半年后,出台了《关于金融类企业挂牌融资有关事项的通知》,给新三板上的私募机构念起了“八项规定”的紧箍咒(以下称“PE新八条“)。

PE新八条的推出,首先是要堵住2015年九鼎和中科招商上演的新三板圈钱、A股买壳的制度套利漏洞。其中第七条规定,在新三板募集的资金不得直接或间接投资A股上市公司,因投资对象上市被动持有的除外。

然而,第七条还仅仅是527事件中股转系统向私募行业开火的第一枪。

自从那天起,私募行业在新三板是边打边撤,作战目标从攻势的挂牌变为守势的保壳。然而根据日前三季报披露的信息,富姐研判,私募行业的这场保壳战也已经输了大半。

股转:我是认真的,你们都得老实填表

PE新八条首先是作为挂牌指引,但也要求已挂牌企业参照整改,一年内不达标予以摘牌。

为了执行新规,股转系统还在9月5日发布了六类金融类挂牌企业信息披露指引,强制要求已挂牌私募公司披露季度报告,并在其中充分披露在管存续基金、项目投资和退出情况、管理费收入和业绩报酬等传统上私募行业不愿公开的敏感数据。

10月31日,有二十多家私募基金管理人如同“串通“好了一样,齐刷刷地在deadline的最后一天亮出了自己的三季报。

这次的“裸奔式“披露,第一次让外界能揭开一向擅长吹牛讲故事的私募行业神秘面纱,将已挂牌私募公司的投资情况看个通透。

折腾的第一条:管理费+业绩报酬≥收入80%

新规最折腾的应是第一条:管理费收入与业绩报酬之和须占收入来源的80%以上。如要整改达标,成本高昂。

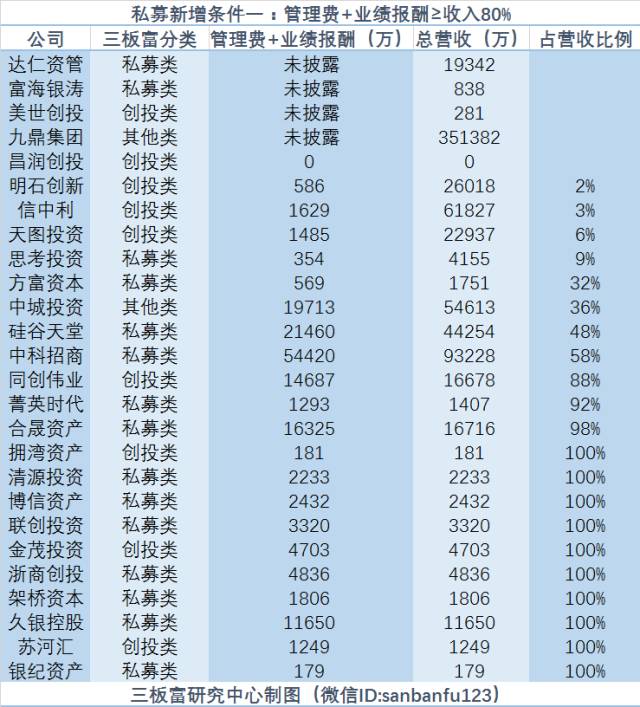

这一条也是此次各家私募三季报着重披露的。三板富研究中心此次统计了26家已挂牌的私募机构三季报情况。

在26家公司中,仅13家达标,新规第一条就剔除了一半的已挂牌私募。并且,达标公司多数规模较小,三季报平均营收仅5184万。

明石创新、信中利、天图投资、思考投资、方富资本、中城投资、硅谷天堂、中科招商都未能达标。其中,专注于消费品行业的天图投资此番也未能过关,今年前三季度,天图投资管理受托资产取得的收入仅1485万,占总营收的比例为6%,原因是2015年下半年天图投资通过增发,将旗下5只基金的LP变成股东,导致自有资产带来的营业收入大幅增加,占比达到93%。

另外,达仁资管、富海银涛、美世创投、九鼎集团没有直接披露来自于受托资产管理的营业收入占比,昌润创投更是用业绩测了PE新八条的一个小Bug:它营收为0,一毛不挣,那这个比例咋算?

最冷酷的是第二、五条:干得好不如资格老

要求管理费+业绩报酬≥收入80%,只要肯折腾,剥离证券投资和自营投资业务,总是有办法达标的。

而世上最冷酷的,就是如果生得太晚,有些事情怎么努力都没用。比如在校学生喜欢上师姐,比如90年后没机会在10年前加最大杠杆买房,比如传统行业老板在贸然做市前没有关注三板富的微信号。

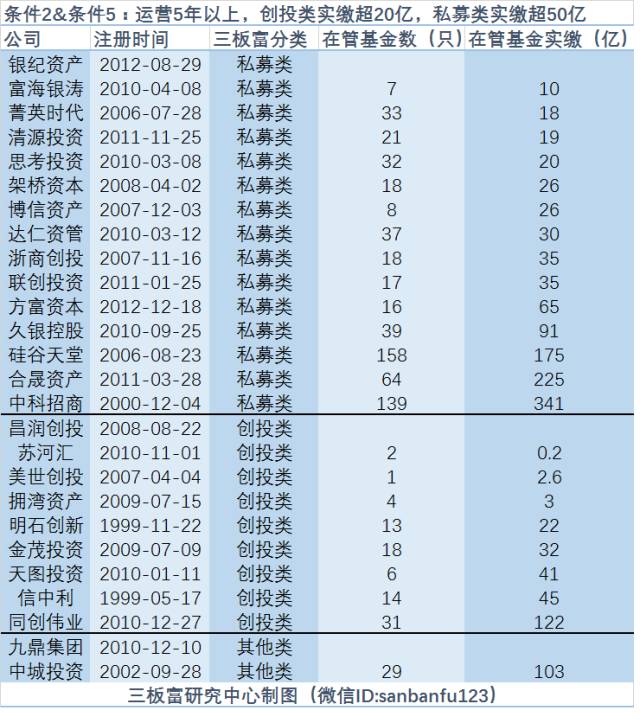

PE新八条中,第二条要求私募公司经营5年以上、并有一只产品已成功退出,第五条则要求创业投资类机构在管基金实缴金额超过20亿,股权投资类机构在管基金实缴金额超过50亿。

由于创业投资其实是私募股权投资的一个细分,目前暂未有正式文件给予明确的划分,所以三板富研究中心参照股转系统文件、基金业协会备案信息中的分类和这些公司在新三板披露的主营业务描述,将这些公司分为私募类、创投类。另有九鼎集团和由众多一线地产公司合资的中城投资暂未能分类。三板富分类仅供参考。

首先是关于经营年限,由于这个资料难以统计,三板富就统计了这些公司的注册时间作为替代指标。结果发现银纪资产与富海银涛这两家GP都注册于2012年,无论如何也达不到经营满5年的标准,实在是“too young”。可这个要怎么整改才好呢?

至少有一只项目成功退出,这个统计难度较大,各公司的三季报种也未有统一表述,此处略过不提。接下来分析规模要求。

创投类,三板富统计出了9家,明石创新、金茂投资、天图投资、信中利、同创伟业在管基金规模都超过20亿,同创伟业更是达到了122亿。但有3家GP场面凄凉,苏河汇、美世创投、拥湾资产规模距离20亿都十分遥远。其中苏河汇更是只有2000万规模,该公司也清楚自己达标无望,着手开始清理资产管理业务,未来只会保留自营投资业务在挂牌主体。

私募股权投资类,方富资本、久银控股、硅谷天堂、合晟资产、中科招商都已超过50亿规模,另有菁英时代、清源投资、思考投资、架桥资本、博信资产、达仁资管、浙商创投、联创投资这8家规模处于20~50亿之间,规模如能进一步增长,或争取列为创投类,也有望达标。唯独富海银涛规模只有10亿,不上不下,达标难度很大;但若因此被摘牌,又显得可惜。

另外,昌润创投和银纪资产尽管都发布了三季报,但并未详细披露在管项目情况。

而九鼎集团则一如既往,强调其已经是几乎全牌照的综合性金融集团,不能定义为私募基金管理人。九鼎认为,其内部从事私募股权业务的“昆吾九鼎”可以符合监管要求。

政策模糊亟待完善,PE全行业百脸茫然

实际上,到目前为止,新三板的监管制度还很不完善,对私募行业的规范性要求更是有很多模糊的空间。

如按目前规定严格解释,将有一大半私募机构难逃被摘牌的命运,或者只能将自身主业剥离,留下一个不咸不淡的“壳”。

但富姐认为,既然监管层的政策方向是支持双创,引导国民储蓄转向股权投资,并以新三板作为重要抓手来推动私募股权投资和创业投资,那股转系统对已挂牌私募机构的监管原则也应是以渐进、引导为基调。

目前政策存在许多模糊地方亟待完善,预计股转方面后续将在这些细节上继续完善。富姐总结出以下几点,挂一漏万:

对包括九鼎集团、好买财富等GP业务收入占比较小,或只在子公司层面经营私募股权管理业务的公司,如果不比照新规要求,是不是会造成制度的不公平?

创业投资类和私募股权类,究竟如何划分?是否应该重新调整这些公司的行业代码?

私募行业经营情况复杂,许多公司可能在整个报告期内都没能有项目退出,无法计提业绩报酬,或有其他资产在报告期内出售造成营业收入大幅增加,现有的财务指标很难科学有效地衡量管理费+业绩报酬≥80%这一标准。

如何有效披露在管项目情况,又减少对私募基金的投资行为造成不利影响,需要股转系统在目前的指引上进一步完善需披露的指标和统计口径,如是否应披露各产品的IRR等敏感数据。