|

国内量化行业处于一个加速整合的阶段。过去被淘汰的主要是一些策略单一或者风控水平较差、无法适应市场变化的团队,量化行业的较高投入也是部分团队退出的重要原因。

量化投资带有知识密集型属性,行业将趋于垄断和集中,尤其是随着市场信息不对称状态被打破,未来能够存活的量化团队会越来越少,而活下来的会越来越好。

中国基金报记者 吴君 赵婷 房佩燕

在经过了前两年的大发展后,量化私募基金正在经历一轮洗牌,一些量化私募投资人选择离开,量化私募规模缩水。坚守下来的量化私募迎难而上,探索新策略、灵活运用对冲工具,随着股指期货进一步松绑,产品收益稳步提升。

增速放缓

量化私募面临困境

记者了解到,最近有多位量化私募投资人宣布离开这个市场,原因是策略无法做出业绩,规模缩减,难以为继;同时,部分量化私募公司的合伙人离职,公司运转出现困难,团队瓦解。根据格上研究中心的统计,量化私募基金的规模占比已经从2014年的5.85%下降到2016年的3.17%,量化私募面临的困境不言而喻。

2010年,沪深300股指期货推出,是为中国量化投资元年,一批有数学、计算机背景的人才投身量化投资。随后几年,量化投资进入一个黄金时期,2013年到2015年,规模迅速扩张。2015年4月,中证500股指期货上市,对冲工具的完善更让量化私募欢欣鼓舞;但当年9月,由于股市异常波动,中金所推出股指期货严管措施,市场流动性大幅萎缩,量化私募发展遭遇瓶颈。

因诺资产总裁徐书楠介绍,这两年量化私募规模下降主要是阿尔法、套利两类策略,原因在于量化需要金融衍生品对冲风险,股指期货受限后,绝对收益不好做,规模萎缩可以预见。“这个过程中难免会有一些机构离开。对冲基金行业更新换代特别快,国际上对冲基金平均生存时间不到3年,能成为国际一流的对冲基金都是长跑型优秀选手,经历多轮市场及政策环境的考验,最终生存下来。”

淘利资产投资总监陈莹分析,以往市场中性策略在量化中占比较高,主要集中在做多股票、做空期指,也就是阿尔法策略上。2015年上半年牛市中,这种策略收益率远不如主动投资,量化规模增量不如私募的整体整幅;2015年股指期货受限后,做空期指需要面对年化15%以上的贴水,阿尔法策略预期收益下降。另外,股票程序化接入受限,降低了交易速度,账户管理碎片化,也影响到量化策略的实施。

艾方资产总经理兼投资总监蒋锴认为,最近,量化投资赚钱效应不强,产品卖不出去,规模下降;另一方面,量化私募的运行成本比其他类型私募要大很多,IT和数据、模型开发、程序化交易等环节都需要投入。由于期指市场流动性下降,量化收益下滑,很多规模小的私募压力很大。

白鹭资管董事长章寅认为,国内量化行业处于一个加速整合阶段,量化投资带有知识密集型属性,行业将趋于垄断和集中,尤其是随着市场信息不对称状态被打破,未来能够存活的量化团队会越来越少,而活下来的人会越来越好。过去被淘汰的主要是一些策略单一或者风控水平较差、无法适应市场变化的团队,量化行业巨额的投入也是部分团队退出的重要原因。

私募积极应对市场变化

量化策略恢复活力

适者生存。记者了解到,一些量化私募正在探索新的投资方向,丰富因子、完善模型,使用新的对冲工具,重新迸发出活力。

陈莹认为,在新环境下,量化多头策略、能够挖掘有效因子的阿尔法策略、多周期/多品种商品期货策略胜出概率更高,另外,期权策略收益也不错,只是规模还不够大。

徐书楠表示,量化私募一直在探索新的投资方向。比如2016年期货市场行情好,CTA策略从小众变大众,还有今年指数增强、量化选股策略也表现较好,替代了一部分阿尔法产品。“2012到2015年,市场对绝对收益类策略很友好,长期保持正基差,但这不是必然的状态。股指期货受限后,市场力量发生变化,投机盘严重被限,多头明显弱于空头,市场维持负基差,绝对收益类策略就受到了影响。政策因素是对冲基金必须面对的风险,不光是中国,在美国也是如此。比如2008年金融危机,美国出台限制裸卖空的政策,当时有些策略单一的对冲基金就倒闭了。” 徐书楠说。

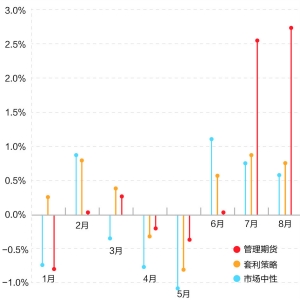

今年2月和9月,中金所两次对股指期货松绑,将日内开仓手数放宽到20手,交易保证金下降到15%等。同时,市场一九行情被打破,近几个月量化私募表现有所好转。好买基金数据显示,6月到8月,市场中性策略私募产品平均收益分别为1.14%、0.78%、0.6%,而此前多月均为负数;管理期货策略3个月平均收益为0.04%、2.62%、2.81%,套利型策略的平均收益为0.59%、0.9%、0.78%。

徐书楠透露,这几个月比较好做,伴随股指期货松绑预期、负基差的收窄,量化投资的环境不断改善。套利、阿尔法等绝对收益类策略都有变好的预期。“随着指数期货的松绑预期、负基差的收窄,量化的环境在不断改善。从现在时点往后看,套利、阿尔法等绝对收益类策略有变好的预期。我个人判断股指期货可能有更加实质性的政策出来,比如手数进一步松绑,这样绝对收益策略会有更好的表现。”

千象资产总经理马科超认为,股指期货的放松是向好的信号,最直接的对冲工具保证金下调会使得资金使用效率上升,手续费下调会降低成本,这能够提高产品业绩。至于能提高多少,还要看后续的放松程度和市场参与程度、活跃程度等。

章寅认为,期指贴水的收敛确实对市场中性策略带来实质性利好,对冲的成本显著降低,行业将迎来喘息的机会。但是长期来看,能够脱颖而出的团队一定是在底层科研有持续投入、有多样化的核心人才、有先进的管理理念的团队。

量化投资基础牢固

多策略是私募生存之道

现在不少私募机构都看好量化投资的发展前景,甚至一些原来专注于主动投资的私募也在积极研究量化策略。章寅认为,虽然现在绝大部分的量化团队还在为生存奋斗,但从前景来说,未来10年将会是量化投资的黄金10年。“财富管理行业存量达到几十万亿级别,未来只要有1万亿分给50家量化团队,每家就都会过得很好。所以现在行业处于低谷,正应该是有志向的团队深化布局、弯道超车的好时机。”

徐书楠非常看好量化投资。他指出,国内最大的量化对冲基金规模不及国际最大规模的5%,发展空间远大,“量化投资发展出现反复很正常,但行业基础非常牢靠,整体还是向上的。几十年的收益风险比显示,量化基金非常优秀,对风险的定量分析与对冲能力是其他投资方式所不具备的。”

陈莹则表示,有多个积极信号预示量化产品的投资环境变得越来越好。去年12月,批复了两个商品期权品种,股指期货也有所放松;两年期国债期货已启动了仿真交易,原油期货即将上市。量化投资尤其是多策略投资,有更多选择。“未来量化投资的市场容量将呈几何级增长。即便这一过程可能会出现反复,但是长期趋势不会变,金融衍生品会越来越多,体量也会大幅增加。”

马科超认为,量化投资的现状比较健康。“我们非常看好量化投资的前景,会坚持走纯量化、纯技术的发展路线。因为基于对历史数据的采集和挖掘,在广度和深度都能很好地解释标的收益和风险来源。”

私募普遍认为,未来量化私募想要生存,多策略必不可少。章寅认为,未来量化行业的趋势一定是多策略,把资产分散配置在相关性不高的多个子策略是市场给予的机会,量化多策略是在不牺牲产品预期收益率的前提下获得风险分散的重要方法论。

陈莹认为,做量化既要掌握好自己的能力边界,也要灵活应对各种市场状态。“比如2015年,股指期货新政之后,继续使用传统方式套利,可能没有机会。如果在没有策略储备的情况下,直接改成做单边,这就超出了能力边界,要有足够的人才储备和策略储备,在市场、政策发生变化时能够更好地应对,这也是为什么2016年来做的比较突出的都是多策略类型公司。单一策略就像恐龙,一旦跟不上环境的变化,就是灭顶之灾。”

阿巴马资产总经理詹海滔认为,量化在中国还是一种朝阳型投资方式,代表着一个大的趋势和方向。“看好这块的发展,不是简单地看重它是投资领域的一个分支,而是它代表了研究、投资的未来方向。一些人工智能的处理可能是量化的下一个趋势。”

进入【新浪财经股吧】讨论