原标题:私募纷纷“脱壳”重仓“壳股”还是不是一门好生意?

私募排排网最新数据显示,在今年前三季度股票策略私募产品业绩领先的产品中,广东新价值投资罗伟广管理的两只独特的举牌基金卓泰阳光举牌1号、阳光举牌1号表现突出,截至9月9日,今年以来的收益率分别为61.59%、60.31%,均在8月份业绩出现爆发。实际上,举牌基金常与“炒壳”联系在一起,今年也有金刚玻璃重组被否、新泰电器被责令退市,一些重仓私募猝不及防受到“重伤”。

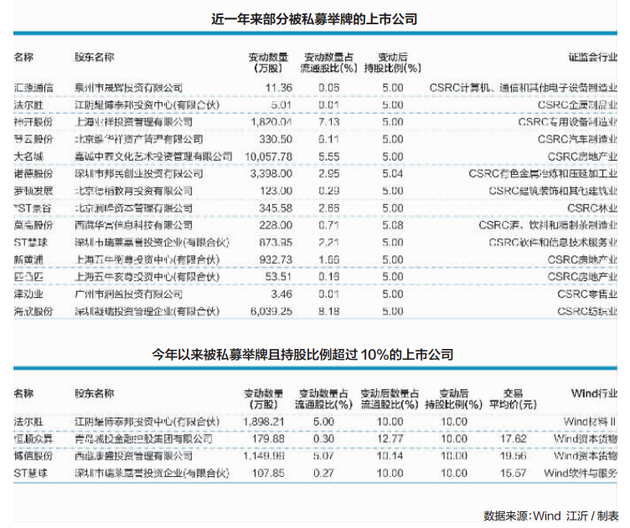

在监管趋严的背景下,记者发现,原来热衷于举牌、炒壳的私募机构,开始逐步退出一些壳公司,同时他们在面对媒体时,态度也发生微妙的变化,多不愿再提及壳股,与此前豪掷千金买壳股、高调举牌的情形相去甚远。业内人士认为,其背后主要的原因在于监管环境的变化,炒壳的套利空间在变小。同时,迟迟没有等到优质资产注入,客户的压力也不小。私募认为,由于壳资源需求仍旺盛,未来投资壳股仍是一门好生意,但需要注意选择优质标的,避免监管风险。

从盛行买壳股到退潮

上周新鲜出炉的上市公司三季报显示,二季度刚刚入驻科林环保的神州牧基金,在三季度旗下两只产品已经退出公司前十大流通股东名单;7月27日,大东海A公告称,新价值投资减持12.53万股,持股将至5%以下;6月18日,园城黄金发布公告,思考投资减持121.14万股,占总股本0.54%,不再是持股5%以上的股东;6月4日,天兴仪表公告称,收到新价值投资通知,已减持10.72万股,占总股本的0.07%;5月16日,科恒股份公告,新价值投资连续卖出70.65万股,持股比例低于举牌线。

看来,此前热衷于举牌、炒壳的私募机构,开始逐步退出一些壳股票。

去年股灾以后,部分私募机构看好二级市场上市公司股价处于低位,且市场供需不平衡、壳股价值凸显,纷纷旗帜鲜明地表示看好转型、并购重组机会,发行举牌基金,买入壳股票。

以中科招商为先行者,去年公司7、8月迅速举牌了16家公司,包括朗科科技、鼎泰新材、国农科技、海联讯、沙河股份等。广东新价值投资则成立多只阳光举牌基金,去年年底杀入十几家小市值公司,包括天兴仪表、大东海A、科恒股份、科斯伍德、新海股份等。

另外,浙江思考投资则两度举牌园城黄金,持股比例超过10%。还有广州创势翔投资也先后举牌了通达电力、欣泰电气。

今年4、5月,曾经高位空仓、躲过股灾的神州牧基金辛宇,也表示战略性看好壳资源机会,一次性买入40~60只*壳股,据介绍,这些公司大多低位买入、配置分散,包括钱江生化、金健米业、科林环保、赛象科技等。

记者发现,部分私募买入的壳股涨幅惊人。鼎泰新材宣布顺丰借壳后,拉出十余个涨停板,如今涨幅超过272%;科恒股份公告收购浩能科技90%股权,复牌至今涨幅达139%;新海股份宣布被韵达快递借壳后,出现多个涨停板,复牌至今涨幅高达176%。

与此同时,一些“举牌基金”业绩领先,私募排排网最新数据显示,在今年前三季度股票策略私募产品中,广东新价值投资罗伟广管理的卓泰阳光举牌1号、阳光举牌1号,截至9月9日,今年以来的收益率分别为61.59%、60.31%,两只产品在今年8月业绩出现爆发。

与此形成鲜明对比的是,广州创势翔投资由于踩雷欣泰电气,相关产品折损严重,旗下鼎盛对冲基金、悦翔盛世基金、鼎盛对冲3期基金等净值不再更新,一直停留在0.9元左右,有的甚至只有0.7元左右。还有一些私募买入的壳股迟迟没有表现,加上监管趋严,导致私募产品业绩至今没有太大起色,受到投资者质疑。

背后面临多重压力

从大张旗鼓举牌、买入壳股,到如今择机退出,私募对壳股的热情有所冷却,同时他们在态度上多不愿提及壳股,变得越来越低调,其背后有哪些原因?记者采访了多位私募人士,他们认为,监管上的变化是关键因素,尤其在6月新的重组办法公布后;同时,举牌、炒壳的私募在舆论上偏负面,客户质疑,让他们备受压力;还有迟迟没有等到优秀资产的注入,也使前途变得十分渺茫。

今年6月17日成为“炒壳”的重要分水岭。证监会就修改《上市公司重大资产重组管理办法》公开征求意见,旨在给“炒壳”降温,促进市场估值体系的理性修复,新规包括完善控制权变更认定标准、取消重组上市配套融资、延长新进股东持股锁定期,以及加大对中介机构问责力度。彼时,部分“壳股”应声下挫。

同时,证监会加大对并购重组项目的审核力度,6月17日之后,重组被否的方案已经达到10例以上,包括新价值入主的金刚玻璃8月重组被否,理由是“标的公司盈利预测可实现性及评估参数预测合理性披露不充分”,“曲线借壳”模式受到质疑。

华南某资深私募人士分析,“炒壳”是中国市场特有的制度性套利,“前两年一些上市公司做风口上的资产重组,股价表现都比较可观,但实际大部分项目都无法证伪,有些公司业绩难以达标,只是二级市场股价反映明显。监管政策一旦收紧,这种重组都要求实打实才能过,相对来说,炒壳的套利空间就变得很小”。

他认为,在这种监管趋严背景下,私募“炒壳”不仅难以获利,并且风险变得很大,“有些并购重组项目可能涉嫌内幕交易,或有打擦边球的嫌疑,现在监管对此打击力度较大,私募也觉得没有必要再去冒险”。

此外,舆论、客户的压力,也使得这些私募变得不愿意再说“炒壳”之事。

也有参与举牌壳股的华南某私募表示:“因为举牌、炒壳的事情,给我引来很多麻烦,整体舆论形象也比较负面,我现在已经不想再多说这个事情。如今的环境下只想闷声做投资。”

北京某中型私募也表示,拿的股票较多,有些不涨,自然会去调仓,“我实际上看好的不是壳股,而是国家转型改革的整体思路”。记者发现,如今他已不再愿意多提买壳股。

格上理财分析师认为,现在监管风险、无法找到优秀资产注入、退出时机等,都成为私募投资壳资源的主要风险点,若在投资期限内,“壳股”仍未找到优秀资产注入,投资者大概率将会面临亏损风险。

投资壳股

关键看选择标的

多位私募人士也向记者表示,举牌、炒壳是一种明显的制度套利,并非从企业价值出发,从目前监管的态度来看,这种投资策略可能会受到比较大的冲击。但也有业内人士表示,私募如果能真正寻找到具备投资价值的壳股,未来仍会有较大的获利空间。

前述华南资深私募人士告诉记者,从现在私募主流的投资策略来看,既有做价值投资的,也有做投机套利的,但现在市场行情下,想要找到估值和成长性两方面都比较合理的企业比较难,所以有些私募想要赚取超额收益,就会去抓住博弈的机会。“中国市场提供了这种制度套利的机会,有些公司在重组预期推动下会有较好表现,私募做这种策略也无可厚非。只是我们是价值派,不太擅长抓这类机会,所以现在就歇着多做研究。”

但是,他也认为,在如今的监管环境下,一方面,由于监管对重组项目的审核趋于严格,原来一些钻空子、质量不过关的项目通过审查的难度很大,私募埋伏壳股的套利空间被压缩,时间、项目上不确定性变大;另一方面,原来私募买的有些股票虽然最终没有重组,但在之前“炒壳”盛行的环境下,受到预期推动也会上涨,但现在监管打压,这种因为预期带来的上涨空间大大压缩。

但这位私募也表示,A股对壳的需求仍很旺盛,A股供需失衡,买壳股票作为一种投资策略,仍然具有生存价值和空间。“因为它相对其他策略来说,还有超额收益,但是这种有点像买彩票,买中了就显得很厉害,但在重组兑现之前,私募只能听天由命。现在的监管思路是对的,好的公司重组应该鼓励,但不好的则应该打击。”

格上理财分析师也表示,国内股票市场供给受限,壳资源有其投资价值,但随着监管趋严、个股退市渠道的放开,壳资源不再遍地黄金,只有那些真正涉及产业整合背景,有基本面支撑,且满足并购重组认定标准的壳股票才具有投资价值。“今年中概股回归受阻,证监会收紧重组政策,一些短期投机和概念炒作的壳资源遇冷,也给市场异常火热的炒壳行为持续降温,私募作为市场价值发现者之一,也在不断追寻真正具有投资价值的壳股。”

然而,前述广东某位私募人士也提醒,此类策略可能造成相关产品的净值波动较大,有些私募偏向于集中投资,则风险较大,从客户角度来说,需要谨慎对待。

进入【新浪财经股吧】讨论