星石投资:商誉风险集中释放, A股有望轻装上阵

摘要 【事件】近期,多家上市公司披露2018年业绩预告,商誉减值成为业绩“变脸”重要原因【点评】2014-2015年是上市公司并购重组的高峰期,积累了较高的商誉,三年业绩承诺压力消减后,普遍出现业绩下滑从而导致商誉减值。另一方面,在熊市期间,企业倾向于多计提减值损失,为来年业绩打造一个低基数。星石认为,市

【事件】近期,多家上市公司披露2018年业绩预告,商誉减值成为业绩“变脸”重要原因

【点评】

2014-2015年是上市公司并购重组的高峰期,积累了较高的商誉,三年业绩承诺压力消减后,普遍出现业绩下滑从而导致商誉减值。另一方面,在熊市期间,企业倾向于多计提减值损失,为来年业绩打造一个低基数。

星石认为,市场对于商誉减值已经有比较充分的预期,一月底商誉风险集中释放过后,有望带来部分公司的业绩底,A股有望轻装上阵。

1.什么是商誉?什么时候会减值?

商誉是指公司在并购时付出的高于被购买方资产价值(以可辨认净资产公允价值衡量)的部分。这一部分是并购方对未来被购买方能够创造的业绩的预期。

按照会计准则的要求,上市公司需要每年进行商誉减值测试,如果被并购对象可持续盈利能力下降时,就要计提商誉减值损失。而商誉减值损失会直接影响公司的净利润,导致业绩变脸。

2.为什么近期频频出现商誉减值雷?

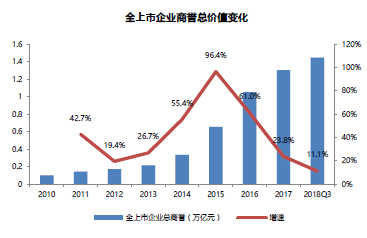

一方面,2014-2015年是上市公司并购重组的高峰期,积累了较高的商誉。并购重组平均会附带3年的业绩承诺,因此2017-2018年也是业绩承诺集中到期的阶段,此前,为了完成业绩承诺,避免赔偿,被并购方会努力做高利润,而业绩承诺压力消减后,普遍会出现业绩下滑,从而导致商誉减值。根据2018年三季报数据,全部A股的商誉规模达14487亿,其中创业板的商誉问题更为突出,商誉/净资产比例达19.24%,远高于主板2.6%的比值。

数据来源:Wind

另一方面,公司有动力在熊市期间做低业绩基数。可持续性盈利能力没有明确的量化标准,因此商誉减值损失计提的多少是具有一定的主观性的,上市公司也可以据此对企业盈利进行合理调整。在熊市期间,企业倾向于多计提减值损失,为来年业绩打造一个低基数。

按交易所规则,中小板在披露三季报时同时披露年报预告,创业板年报预告披露不晚于1月31日,主板业绩快报不是强制性披露的,只有业绩出现大幅变动,或者基本面发生变化等情况下需要预披露,时间也是在1月31日之前。业绩差的公司倾向于晚披露业绩,所以临近1月31日前夕,上市公司商誉减值压力较大。

3.商誉减值对市场影响有多大?

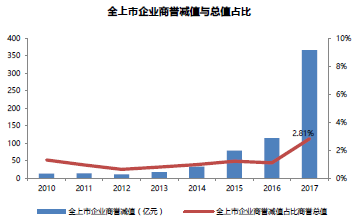

市场对于商誉减值已经有比较充分的预期,风险释放后轻装上阵。自2017年年报季商誉减值集中爆发之后,市场对商誉减值问题就格外关注,证监会也曾出台相关政策规范商誉减值相关问题,而且在年初的春季躁动当中,由于对商誉减值的担忧,创业板涨幅在各大指数当中垫底。因此,一月底商誉风险集中释放过后,有望带来部分公司的业绩底,A股能够轻装上阵。

数据来源:Wind

最后,虽然商誉减值已经有充分预期,但投资者仍要警惕商誉占比高的个股。并不是所有商誉较高的公司都会发生减值,只有在被并购对象盈利确实下滑或预期盈利能力下降时,才会计提减值损失,但需要投资者对公司情况有较为深入研究,普通投资者应警惕商誉占净资产比例较大的个股。