上市公司连环炸上热搜, A股年度亏损王诞生!投资者如何避雷?

摘要 春节前的最后一周,A股市场十分热闹,除了刷屏的科创板之外,上市企业的业绩连环炸吸足了众人的眼球,A股在年底进入了“比惨”模式。迎接猪年春节的不是喜庆的鞭炮,而是一波未平一波又起的爆雷声,按照昨晚的频率,平均几分钟就有一颗雷,比除夕夜的爆竹声还要响亮。对于上市公司的业绩变脸,身经百战的投资者早已经具备

春节前的最后一周,A股市场十分热闹,除了刷屏的科创板之外,上市企业的业绩连环炸吸足了众人的眼球,A股在年底进入了“比惨”模式。

迎接猪年春节的不是喜庆的鞭炮,而是一波未平一波又起的爆雷声,按照昨晚的频率,平均几分钟就有一颗雷,比除夕夜的爆竹声还要响亮。

对于上市公司的业绩变脸,身经百战的投资者早已经具备心理预期,但对于这一轮以“地雷阵”形式出现的业绩爆雷潮,却是投资者们始料未及的。

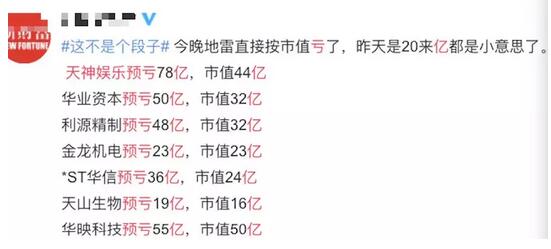

这届A股公司正在争先恐后的交出最差成绩单,按照这几天的阵势,亏个3亿5亿根本不是事,亏上10亿20亿也不算多,20亿成为起步价,没亏到10亿以上都不好意思出来发公告。

更为严峻的是,部分上市公司已经不是简单的亏损问题了,其公告中预亏损的金额已经远远高于总市值,其中天神娱乐更是预报亏损78亿,暂居鳌头,成为最响亮的一颗雷。

预亏78亿,A股2018亏损王诞生

在常年被明星花边新闻占据的微博热搜榜中,昨晚上市公司天神娱乐预亏损近80亿的消息挤上了热搜榜前三。

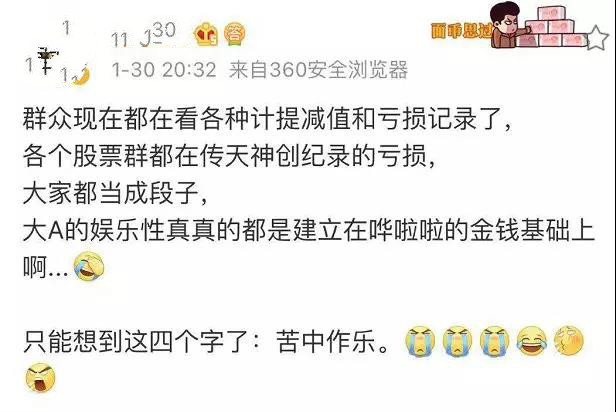

网友们在微博上议论纷纷,很难想象网友们竟然会对“商誉减值”这样枯燥乏味财务报表问题如此感兴趣,不过不管你炒不炒股,看到这样巨额的亏损也避免不了想要去吐槽几句。

在这轮爆雷潮中的预亏王非天神娱乐莫属,公司在公告中称,预计2018年净亏损73亿元-78亿元,成为了昨天披露预告中亏损最多的公司,也是这一轮业绩预告中所给出的亏损最高纪录。

值得注意的是,天神娱乐目前的总市值仅为44.1亿元,与2018年的最低亏损73亿元相差近30亿元。巨亏预告一出,今日开盘天神娱乐封死跌停报4.26元,市值为仅仅为39.71亿元,换句话说,在2018年天神娱乐亏掉了两个自己,可谓是震惊整个市场。

天神娱乐是一家以游戏为主业、布局影视广告和移动互联网的泛娱乐企业,在其上市的四年时间里,营业收入和利润年均增速都超过50%,而在今年,天神娱乐在业绩上似乎被绊了大“趔趄”,尤其是其游戏产业进入2018年以后就再也无法重现以前的狂飙突进场景了。

巨泽投资董事长马澄向私募排排网介绍,从2015年开始,天神娱乐先后并入了雷尚科技、妙趣横生、幻想悦游,2016年天神娱乐收购了益智棋牌游戏公司乐玩科技和一花科技,并购带来了业绩大涨。但是随着市场环境的变化,游戏公司风光不再,资本神话的肥皂泡也逐一被现实无情戳破。

影视娱乐行业成重灾区

除了天神娱乐之外,其它的影视娱乐上市企业也在这轮“比差”成绩单中表现不凡,在预亏的排行榜中,影视娱乐行业的公司相对较为集中,成为了重灾区。

根据Wind统计数据显示,截至1月30日晚,在18家发布业绩预告的影视动漫上市企业中,预增的仅仅只有两家,而华录百纳、ST中南、当代东方等7家公司都出现了首亏。市场广受关注的华谊兄弟也不例外,自从上市9年以来第一次出现亏损,亏损额度接近10亿元。

众所周知,影视娱乐属于轻资产属性行业,在2014年到2016年的三年里经历了一轮疯狂的投资并购,不少上市公司都在比并购的过程中都积累了巨额的商誉,成为这次业绩变脸的重灾区似乎也在预料之中。

对此高溪资产合伙人陈继豪在接受私募排排网采访时表示,此次爆雷的最大原因是商誉计提损失。文化影视公司一般在购并过程中,会有很高的商誉溢价,这部分溢价远远超出被收购方的净资产,是对赌未来的一种表现。只有未来业绩上升了,这部分溢价才能显现价值,如果没有实现预期收益,商誉价值自然就打折扣。而新的规定恰恰给了这些虚高的商誉一个回归价值的机会,是对市场参与者的保护。本来有些高溢价的收购就受到投资者的质疑,甚至质疑购并双方暗中勾兑洗钱,最终由二级市场的投资者买单。这就严重损害了投资者的切身利益,影视类公司尤其明显,受到的质疑也最多。天神娱乐暴雷仅是一个开始,其他涉及影视类的公司都有类似的商誉减值风险。

资深私募人士陈熙伟向私募排排网介绍,透过比如成本提前计提,大幅或提前的商誉计提,收入提前或延迟确认等方式打造出来的“业绩底”能为上市公司后续“制造”业绩增长的数据提供一个充分条件。特别是在政策底区域,的确是进行业绩洗澡的时机。至于重灾与否,关键是看上市公司想“洗澡”到什么程度,不能说仅仅因为公告的金额大,就说明是重灾区,或许还有其他行业更为严重,但不“洗”得那么彻底而已。

“养猪第一股”竟无肉可偿?

在这轮业绩爆雷潮中,还有一家上市企业也赚足了市场的眼球,可以称为是继獐子岛之后A股上市公司的又一大神作。雏鹰农牧的亏损理由堪称今年A股最辛酸,其发公告称预亏超29亿因猪被饿死,网友纷纷表示之前的“以肉偿债”现在还有肉可偿吗?

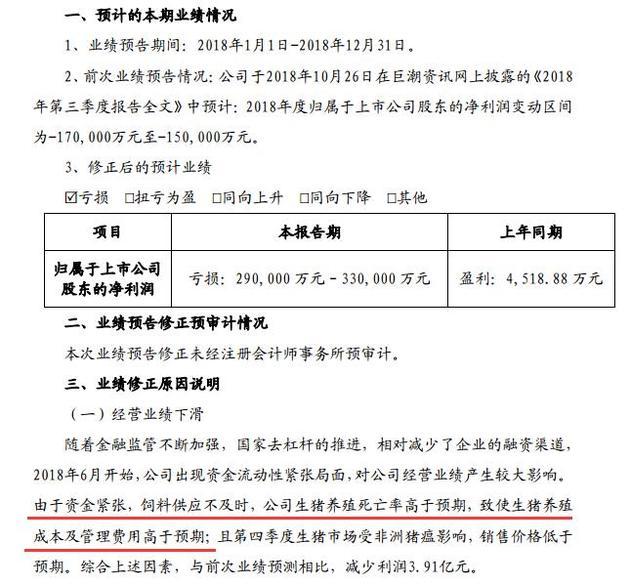

雏鹰农牧在1月39日晚间披露业绩预告修正公告,修正后预计亏损29亿元-33亿元,对于业绩修正原因,雏鹰农牧表示,从2018年6月开始,公司出现资金流动性紧张局面,由于资金紧张,饲料供应不及时,公司生猪养殖死亡率高于预期。

事实上雏鹰农牧已经不是第一次做出这样的无奈之举了。早在几个月前,由于债券违约事件频频发生,“养猪第一股”的雏鹰农牧由于到期没钱还本付息,开创了“肉偿”债权人的先河。

雏鹰农牧在2018年11月与部分债权人达成协议,接受以公司火腿、生态肉礼盒偿还债务本息,涉及总金额高达2.71亿元。而如今雏鹰农牧的猪已经被饿死了,那么之前违约说好的“肉偿”估计也无法兑现。

“万雷齐放”下投资者需谨慎避雷

在业绩地雷之下,据不完全统计,当天披露业绩预告的公司中,从上限来看,亏损超过1亿元的超过了100家,其中有44家上市公司亏损超过10亿,19家上市公司预亏超过20亿。

在一片热闹下,目前的A股可谓是“万雷齐放”,投资者们也纷纷表示踩雷无数。对此陈熙伟介绍,作为投资者,从识别规避角度讲,购买主板大蓝筹,或者更纯粹一点,买ETF就可以了。其实只要是买上市公司,基本上都会存在遇到业绩爆雷的几率,关键是投资者要提高操作技术和完善风控思想,建立资金管理思维,不能视盘面回撤而不顾,从而在市场变化中,以及出现业绩爆雷时,能快速识别,先避其锋芒。

陈继豪也表示,投资者要严格甄别这些商誉减值暴雷的个股,简单讲就是从公司的财务报表中去发现,近几年上市公司的并购情况,有无高溢价的收购。另外,无形资产这块也要甄别,有些公司的无形资产评估的很高,但实际上这也是虚拟资产,是会变动的。除了影视类公司外,游戏类上市公司的购并也是商誉的重灾区。有的一个游戏研发团队,就给几个亿甚至几十亿的溢价,这样的商誉减值风险就非常大,所以要避开那些轻资产高溢价收购的公司。

马澄表示,规避商誉减值这种“雷”,最好的办法还是少购买具有大量商誉资产的上市公司,尤其是最近大幅度并购、账面上记载着巨量商誉的公司。上市公司购买资产不能只看评估价值,还要从长远评估这块资产在若干年后的预期价值,否则很容易出现高价购买资产“后遗症”,业绩承诺期一过就“变脸”,投资者必然面临巨大的投资风险。