毓颜投资:三年悲喜路,我们在股指期货市场积累了这些实战经验

摘要 三年悲喜路,我们在股指期货市场积累了这些实战经验2010年4月16号推出股指期货,提供了一个很好新的交易战场,这一个巨兽改变整个期货市场的结构,在2015年受限以前,单一股指成交量占整个期货交易量的60%,成交金额每天平均在7000亿左右,当然也让中金所一度成为全世界最赚钱的交易所,每年收入达到11

三年悲喜路,我们在股指期货市场积累了这些实战经验

2010年4月16号推出股指期货,提供了一个很好新的交易战场,这一个巨兽改变整个期货市场的结构,在2015年受限以前,单一股指成交量占整个期货交易量的60%,成交金额每天平均在7000亿左右,当然也让中金所一度成为全世界最赚钱的交易所,每年收入达到113亿,在15年平均一天收入个亿,王建林的小目标,中金所1天就能达成。

我们在15年的产品规模近20亿,每一只产品都采用股指期货与股票的多策略包含股指的趋势、震荡、价差、套利、日内等量化多策略以及股票量化选股。两者产生自然对冲,我们的风格是找寻最佳投资组合使得所有的产品皆有一致性。股指策略的多样性必须归功于股指的成交量一日超100多万手。当时20亿有60%参与股指期货名义规模即为12亿,我们的交易逻辑按一倍杠杆来计算,当时沪深300指数最高在5000点上下,相当于800手的持仓的规模(若IF指数在4000点12亿即1000手持仓规模为一倍杠杆)由此可以粗估计算我们的策略容量限制(当时与招行测算)100万手的1%,即为1万手(同一私募能撼动或改变市场为单一金融衍生性商品需超过成交量的2%)。所以当时我们至少还有10~12.5倍的股指容量策略空间,而产品的规模的总容量约在200~250亿。我所了解的同行除了股指多策略包含做期限套利或这者阿尔法套利的至少超过数十家,可以说是百花齐放、百家争鸣!

值得一提的是,另外有一大部分成交量来自于人工短线以及机器程序极短线的股指策略。这里我不称之为高频,理由是我们之前没参与产品的运作时在香港交易恒生股指的换手率远高于当时的沪深极短线,因为国内的资料是切片资料每0.25秒揭示一次(又称黑池)而香港或者台湾市场的股指期货揭示是每笔成交资料,再加上我们很多的交易策略来自于多维度套利(大小恒指之间、大小台指及台指选择权之间)。类似在国内也有跨月或IH、IF之间的价差交易。极短线的程序交易更注重算法跟设备更新比如芯片加速等等。这些作法不适合在产品运作,也不利于规模的放大。在股指还没受限之前,国内刮起一股类高频风潮,交易席位从ctp到ctp2席到迷你ctp席位,甚至中金所针对股指开发出飞马系统,机房从张江到金侨外高桥,各家期货商推出极速服务器,另外还有返佣制度,使得股指成交量一度达到超200万手/天。

由于我们在2015年有运作QDII基金产品所以了解到当时也有一批机构投资者藉由沪深300股指期货对应新加坡富时A50指数期货有良好的交易策略(价差、套利为主),紧接着2015年这样的策略由上证50股指期货取代了沪深300股指期货。

当然最大的成交量贡献还是散户的交易行为,因为风险承受度极低这些交易大多是日内交易不留仓,所以综合上述中金所的三大股指期货IH、IF、IC在股指受限以前都成为国内成交量数一数二,地位不容小觑。

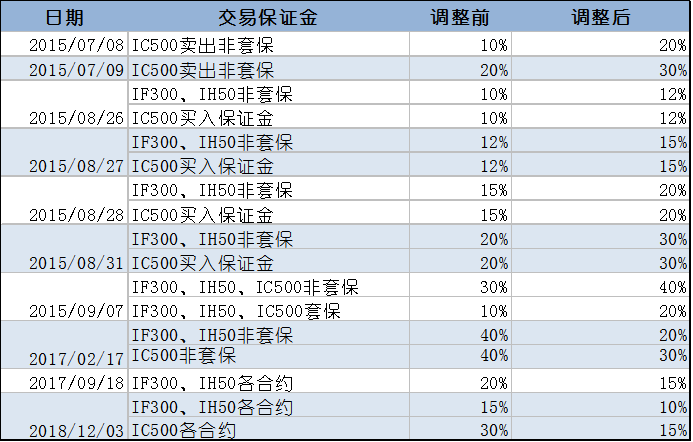

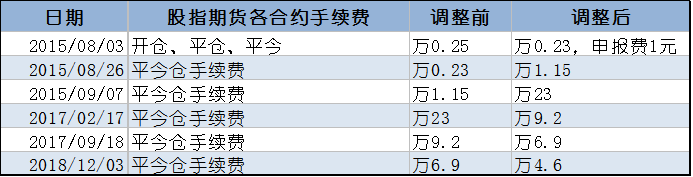

我们综览股指受限的时间轴,在国内期货市场,要降低成交量,首要关键是手续费上调、其次是保证金增加。道理也不难理解,A股市场被认定是一个散户的市场,在股指没受限以前,成交量是恒指的20倍、是台指的10倍,但是持仓量(持有过夜)的却跟恒指差不多,甚至比台湾持仓还要少。一个日均超过100万成交量的股指期货,持仓量却低于10万,表示大多数的交易者风险承受度都不高,或是喜欢做极短线的投机交易。在14年以前,股指基本没有什么跳空行情,往往在日内出现了一路大涨或一路大跌的情况。所以15年第一次受限,成交量并没有受到明显的影响,一直到平今手续费上升至100倍,成交量才成功萎缩99%,影响了机构及个人。而保证金主要影响资金使用率,对机构来说在产品风险考虑上本来就不会放到太大的杠杆所以影响较小,散户或个人投资者影响则较大。

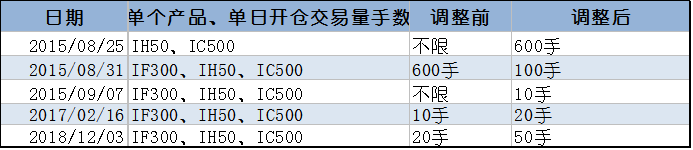

我们可以看到当股指的保证金升到30%~40%,平今手续费上升100倍,交易手数一天只有10手,简单来说就是让股指失去所有的的功能,首先这样的门槛先把散户排除在外,而愿意持仓的机构因为手数的限制所以单一产品过大(超过1亿)也没有任何的效益,虽说套期保值不受此限,但其实效果不明显,另一方面对于真正在使用套期保值的机构也因为成交量太低,造成股指的贴水不利于做对冲,还是大大限制了这一方面的交易行为,某种程度上可能也是当时监管的目的。

投资人与投资机构操作股指期货的资金在无法参与股指市场后一般不太会流到二级市场做股票。因为资金的性质不同,所以要不退出,要不就转到商品期货市场作交易,因为商品期货市场也能实现我在前面阐述的交易策略,导致在15年股灾1.0、2.0、3.0后就迎来商品CTA的春天,除了有良好的业绩之外16年上半年螺文钢爆大量,成交金额超过沪深两市,16年下半年焦煤、焦碳(绝代双焦)接续商品的大波动火爆行情。

而对我们来说,我们并没有放弃对股指的研究,股指受限随然把参与者赶出去,但同时也把竞争者拒于门外,使得股指的杂音变少了(当成交量与持仓量越靠近越能反应市场的趋势)股指的涨跌来自于股市的涨跌。这有别于商品,庄家与主力很难用优势资金与现货把控短期掌控市场。所以我们在受限前就开始研究的是股指的成交量背后的讯息(购买了中金所五档报价以及level2的行情),在受限后其实是更有利于我们厘清成交量背后的讯息,另外受限后我们更多去研究股指各自对应的一篮子股票。股指虽然是领先指标,但在这种情况底下反而我们知道当股市涨股指必然会跟涨,股市跌对应股指也会跟着下跌。在其他市场股指期货运行时间基本恒大于股票开市时间(即使没有电子盘也会提前开盘或延后收盘来赋予股指期货的功能)。而在A股市场在15年受限后股票与股指期货是等同时间开盘收盘的。对此我们运作的产品在量化的前提下从股指与股票的多策略改成股指的CTA、商品的CTA、股票股指对冲的三个大类资产配置策略并用风险评价体系来执行(这不是本次文章讨论的范畴,下次在延伸展开)并因为不影响股指受限手数所创造的收益使得的产品因为规模增加而效益递减。在10手的限制的时候我们成立的基金产品不超过5000万,在20手限制的时候产品不超过一个亿,在这一次开放到50手单只产品预计能扩大到2.5亿。

另外为了要避免平今手续费,大多数在受限之后还参与股指交易的人,都会利用多空锁单,次一日后再平仓来避开平今手续费。所以10手限制的时候第一天可以多五空五(不分先后),第二天就可以利用平仓再加新仓锁单可以做到多十空十。根据股指开放的时间轴从第二次股指放开20手(每日多空可做20组)到最近这一次放开到50手(每日多空可做50组)这两次的放开成交量的上升较为明显。考虑到资金较充足的投资人或机构,愿意参与回到股指市场来。但散户以及极短线的交易者依旧是被排除在外,主要还是平今手续费。如果成交量要再明显以倍数增加,下一次的放开一定要针对手续费做放开。基本上我预估股指手数在100手,平今手续费在2-3倍以内就能有显着的效果,当然这要取决于监管的目的。

我们也可以看到这几次的放开主要还是针对外资、境内机构、以及专业投资人。今年MSCI到A股入富,外资最担心的就是没有良好的避险工具。很明显现在股指的开放还是不够的。从贴水的角度,或者18年2月份的千股跌停,都可以看出股指放开或新增加期权的商品都是势在必行,如果不能做到股指的价格方发现与即时避险的功能,当市场不好只能透过卖股票来减少亏损的话,反而更容易造成多杀多,型成跌多涨少的情况。今年A股市场就面临这样的窘境。所以虽然这一次的放开大家给予很高的评价,但是其实就针对近期的成交量来看还是远远不够的。第二次放开后成交量较第一次翻倍,但这一次目前却没有成交量翻倍的结果。另外针对开放还有可能像原油铁矿石一样中金所的股指接下来有可能成为国际性的商品直接让境外投资机构使用。所以持续开放势在必行。