中安汇富戴春平: 做产业贝塔的追逐者

摘要 私募行业的蓬勃发展吸引了各个行业的菁英汇集,他们当中既有依靠个人天赋奠定江湖地位的民间派,也有依托成熟投研体系和专业训练取得不俗业绩的公募派。他们业绩优异,投资理念成熟,用自己的专业素养推进了私募行业的规范与发展,现如今,“公募派”私募已经成为私募行业的中流砥柱。中安汇富董事长戴春平拥有二十多年投研

私募行业的蓬勃发展吸引了各个行业的菁英汇集,他们当中既有依靠个人天赋奠定江湖地位的民间派,也有依托成熟投研体系和专业训练取得不俗业绩的公募派。他们业绩优异,投资理念成熟,用自己的专业素养推进了私募行业的规范与发展,现如今,“公募派”私募已经成为私募行业的中流砥柱。

中安汇富董事长戴春平拥有二十多年投研经验,中国人民大学宏观经济学博士,历任招商期货研究所所长,景顺长城基金管理公司专户总监,长盛基金管理有限公司投资总监兼基金经理,融通基金管理有限公司研究负责人兼基金经理,中国人寿资产管理公司股票投资部投资经理助理,鹏华基金管理有限公司基金经理助理,泰康保险资产管理中心宏观研究员、债券投资经理。在投研体系建设和团队管理上有丰富的实践,在股票、债券和商品市场,均有过优异的业绩表现,拥有较强的跨资产投研能力,对宏观对冲策略运用自如。

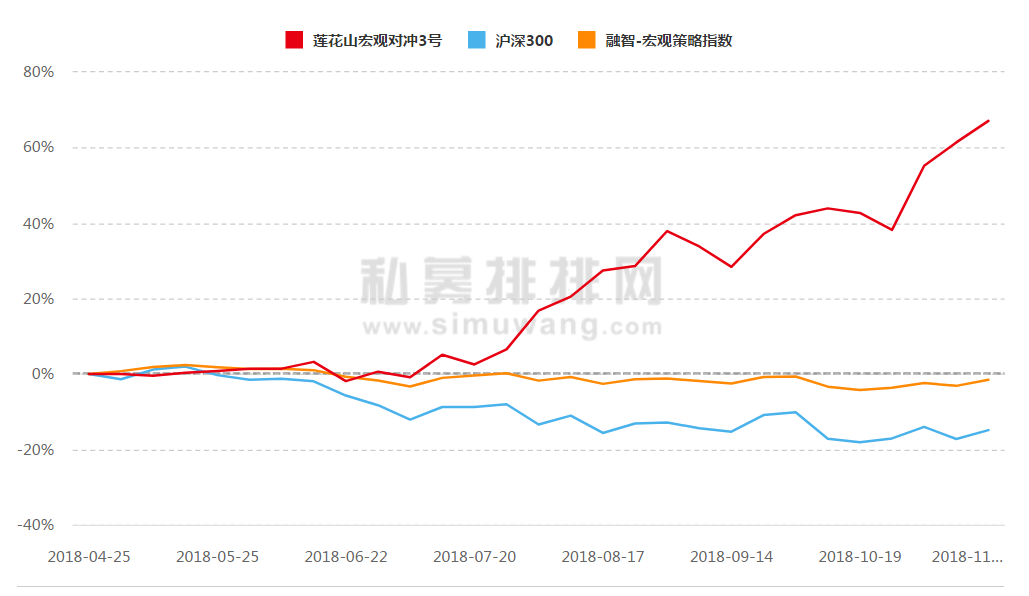

2017年底,戴春平从招商期货研究所所长职位辞职,成为中安汇富的实际控制人。2018年4月发行第一只产品,即便今年股市大幅下跌,各大指数屡创新低,截至11月16日,戴春平进军私募后的首只产品不仅逆市取得67.10%的亮眼收益,更是将最大回撤控制在6.89%以下。

在投身私募之前,戴春平已经拥有3年债券、11年股票及4年商品投研经验。创建私募的念头来源于戴春平坚持做产业研究,赚产业贝塔的基本理念,也就是在宏观视角下,寻找由经济变迁和产业格局变化所驱动的各类资产的贝塔,同时坚持以研究为本,研究、市场、投资三位一体的基本思路。但是不同资产、不同产业,识别机会的方式完全不一样,怎样去识别投资机会,这也是资管机构的核心竞争力所在。

从4月发行首只产品到现在,中安汇富的管理规模已经突破四亿,还有多只产品在备案中。在今年的行情下,这样的规模增速已经非常不易,这既是投资者对戴春平过往履历的认可,更是对他奔私之后投资理念的肯定。戴春平也坦言,自己习惯高强度的投研,但是不适应高强度的见投资人,所以公司在规模扩张到一定程度以后,准备封闭管理。

在与私募排排网的交流中,戴春平不仅讲述了了自己二十多年的投资历程与工作感悟,以及促使他公奔私的的缘由。同时还分享了自己的投资理念与2019年市场展望。

1、早期经历:宏观经济学博士,熟谙股债商品

私募排排网记者:您是科班出身的宏观经济学博士,在多家公募和保险资管任职过,可以聊一下您的早期经历吗?

戴春平:我学宏观出身,学了十年。第一份工作是泰康保险资产管理中心,主要做债券,当时很不喜欢一点就是银行间债券市场的讨价还价方式。早年的公募,还是比较高大上,03年进入鹏华,开始做股票,后来在人寿资产、融通基金、长盛基金和景顺长城都干过。在融通的时候,市场也给机会,公司规模从不到百亿发展到一千多亿,在这过程中,能感受到实实在在的成就感。09年去长盛,是行业最年轻的投资总监。随着位置越来越高,也逐渐茫然,感受不到所干的工作有多大的专业价值和社会价值。12年从景顺辞职,在营业部炒股指,14年去招商期货管研究所, 15年基本想明白自己该干什么了。

私募排排网记者:您投资生涯的低潮是在什么时候?

戴春平:之前无论是做债、做股票,还是做商品,做得都还不错。比较迷茫的是从10年到15年,那段时间没有方向,很茫然,不知道该干什么。

私募排排网记者:在您近20年的投资经历中,有没有什么特别困难的时候。

戴春平:没觉得啥时候特别顺利,都挺困难的,习惯后就不觉得怎样了。投资就是这样,永远是吃一堑长一智的事情,碰到问题-难受-反思-总结-遇到新问题,不停的周而复始。也有过英雄气概的时候,被市场蹂躏多了,心态也就平和了。

私募排排网记者:私募相对于公募,劣势比较明显,您认为有什么优势呢?

戴春平:公募有两个问题,一个是治理结构问题,一个商业模式问题。因为公募管理层是三年一届,给投资总监的时间基本是两年,所以我们看到,很多公募的投研体系在不停地推倒重建。我自己的公司,没人给我KPI,状态好就多做点,状态不好就少做点,慢慢积累,时间长了,基本的体系就形成了。商业模式大家都在探索,我们产业贝塔这个模式从理论上讲,可以解决每年赚钱的问题,当然也只是理论上讲。

私募大家都做得很辛苦,根本的原因在于,你的收益曲线和市场需求不匹配,虽然资金很多,但也就是两类,低回撤低收益和高回撤高收益,市场主流的股票多头策略做出的收益率曲线,很难满足这个要求。这不是能力问题,市场本身就这样。我当年没敢做私募,是出于这个考虑;现在出来做私募,也是基于这个考虑。我觉得大类贝塔有可能解决这个问题,我们慢慢在探索。

私募排排网记者:私募行业竞争很激烈,您认为自己做私募有哪些优势?

相对于国内领先的私募,没啥优势可言的。要说有优势,那就是在熊市里我们也能给持有人赚点钱,另外,相对于多数同行,我们对资产的视野能稍微宽一点。

2.角色转换:奔私第一年,首战告捷

私募排排网记者:从私募排排网披露的数据看,您管理的基金不仅业绩领先,而且回撤较小,且上榜宏观策略前十。今年以来沪深300跌幅超过20%,您管理的“中安汇富-莲花山宏观对冲3 号”累计收益67.10%,最大回撤在6.89 %,您是如何做到的?

戴春平:“莲花山宏观对冲3 号”基金于今年4月份成立,截至11月16日,累计净值1.671,累计收益67.10%。业绩分解上,股票贡献了2分多,国债贡献3分钱,商品贡献了6毛左右,最大回撤6.89%。今年的股票市场没给啥机会,利率债和商品市场给了点机会。回撤控制,说起来全是泪,都是些辛苦活。

私募排排网记者:目前仓位是多少?怎么配置?

戴春平:目前大致是股票一半,商品一半。股票上的资金,今年大部分时间都趴在那没动,商品整体仓位和单个头寸仓位都很低,会根据市场情况,适当裸些单边。

私募排排网记者:你们的首只产品是今年四月份发行的,今年股市的行情也不是太好,这种情况下会不会有压力?

戴春平:对公司来说,最困难的时候已经过去了。第一,万事开头难,我完全有可能第一把就做砸掉,目前来看,还算正常,市场会再给一段时间让我们表现;第二,我是多资产的策略,对单个资产依赖程度不大,只要某个市场给点机会,碰巧我能识别出来,收益率曲线就可以出来。

私募排排网记者:投研团队是自己培养还是外招?

戴春平:目前公司共9人,投研8人,风控总监是原来的同事,老基金经理。还有六个研究员。持续稳定的业绩,需要一个不错的团队,投研团队基本靠自己培养,这样能确保一套框架,一种语言,沟通会很顺畅。

私募排排网记者:您现在的管理规模是多大,主要资金来源是?

戴春平:现在管理规模有四个来亿,以机构客户为主,别看我这小公司,我们有银行资管的资金,有券商自营的资金,有国内主流FOF的资金,还有运行的莲花山4号,基本是产业资金。我们定位比较清楚,想接主流机构和产业的资金。但对每一个客户,我都会说同样的两句话,第一、合理的收益预期,哪年多赚点,你认为是运气,第二、客户自己做好资产配置,别把宝都压我这里。

3.公司规划发展:研究、投资、市场三位一体,赚产业贝塔的钱

私募排排网记者:您意向打造的是以研究为本,研究、投资、市场三位一体的逻辑,为什么会形成这样投资体系,具体如何去落实?

戴春平:在公募的时候,就一直想做这个事,但由于驱动股价的因素比较多元,所以研究的价值就没体现得这么直接。后来在招商期货,把这件事干成了,通过产业研究,从产业链最源头到最终端,各个环节,各个节点,全程监控下来,你会发现,产业链哪里有矛盾,哪个环节有问题,看得清清楚楚,这样进行投资至少你不犯大错。产业有矛盾,才有价格趋势出来,所以按照这个思路去要求投研团队。我们不是以研究为主,而是以研究为本,研究驱动投资。我们不赚博弈的钱,而是扎扎实实研究产业,赚产业趋势的钱。

同时,我希望我们的研究员在跟外面交流时,多讲讲我们在做什么、怎么做、做的效果怎样、我们是一群什么样的人,做做公司宣传。私募行业就是这样的,客户认可你的专业、认可你的为人,规模就是水到渠成的事情。我们也犯不着为了扩点规模而欠人情,用市场化的方式扩规模。

私募排排网记者:打造以研究为本,研究、投资、市场三位一体,这样对人的要求也会很高。

戴春平:很多公司把投研分得很清楚,研究是研究,投资是投资,投研两张皮,基金经理赚钱认为是自己厉害,亏钱就怪研究员。对这点的认识,我们跟很多同行不一样,我认为脑子里能干的活都属于研究的范畴,研究和投资是一回事,交易就是下个单。

做股票的时候有两句话,“理解资产,理解市场对资产的偏好”,做商品同样有两句话,“理解产业,理解产业如何映射到盘面”,也就是理解价格。这个在我看来都是研究范畴,都能琢磨得非常透,而交易就是下个单。我希望我们的研究员是从最基础的研究,到最后面的策略,能一条龙出来,这对他们来说,也是有成就感的事。

私募排排网记者:您主要是做产业研究,赚产业贝塔的钱,这种理念是如何形成的?

戴春平:早年,虚拟资产与实体产业、实体经济挂钩没有这么紧密,到后期基本上可以认为,我们在虚拟资产上赚的钱,基本是实体产业给的。产业有矛盾,就能形成趋势,而我们碰巧识别了趋势,就可以赚点钱。产业熟悉,投资不会犯大错。

投资也没有那么高深,我们不是做理论研究,充其量也就是个跟踪研究,逻辑跟数据显得尤为重要。逻辑可验证,数据可追踪。做公募时感觉很明显,就是哪个产业我都能说几句,但是没哪个产业能说得很清楚,这是做股票的一个大的问题,就是做得比较糙,做商品好的地方就是产业研究很扎实,对产业熟,但也有一个问题,就是格局稍显不够。我希望把这两方面结合起来,既要有大的格局,也要做得非常细致。

私募排排网记者:您有考虑以后打造平台型私募吗?

戴春平:不准备做平台型,准备做精品店。一个价值观、一种语言、一套方法论,我希望能不断完善和发展公司的投研框架体系,而不是另起炉灶搞一套。要想出规模,投研、品牌和市场,这三大要素缺一不可,共同服务于公司发展战略。

4.行情展望:看多黄金、利率债,看空工业品

私募排排网记者:有人对A股和中国经济比较悲观,您怎么看?

戴春平:目前市场一致预期就是这样。一个是经济周期,目前经济的状态和2016年一季度特别相似,只不过那时在低点往上,现在在高点向下,业绩压力比较大。另外现在比较糟糕的是,前期订单前置和生产前置,表现在7、8月份经济很好,9月中旬以后,基本上就没啥订单了。加上原油的大幅下跌和对未来悲观的预期,各个行业都在主动去库存,尽管很多行业就没啥库存,还照去不误。所以我们看到10月的PMI很糟糕,11月目前来看,也不行。做商品有一个好处,就是对经济特别敏感,经济有点变化你就得感觉出来。经济到这份上,也只能产业升级了,但产业升级是漫长痛苦的过程,赚钱容易,谁还会去想升级的事。

股票市场,如果风险溢价降低,明年可能会有些机会,市场化改革,是重拾市场信心的关键所在,把权力关进笼子,投资者才能安心做交易。另外,一些需求端有增量的产业,如果市场风险溢价能稳定,会给出赚业绩增长的钱的机会。

私募排排网记者:如何看待中美贸易摩擦?

戴春平:全球最大两个经济体之间的贸易摩擦,影响非常很大。贸易就是各种要素的流动,流动得越快,经济发展越快,贸易摩擦,相当于往里面加沙子。全球来看,日本还行,欧洲不好,中国经济下行,美国也差不多了。如果贸易战不结束,明年全球经济前景很不乐观。

特朗普看重几个东西,第一个是红脖子们要有好的工作,也做到了,第二个是控制移民,现在可以看到,美国在劳动参与率上升的情况下,失业率还在降,第三个是特朗普景气,核心在通胀,美联储的公信力体现在他的独立性,通胀上来了,必须得加息,特朗普就想办法把原油摁下去,延缓通胀,最近原油大幅下跌,基本是这个逻辑。

中美贸易摩擦能否缓和,超出我们能力范围之外,我们能做的就是想好预案,做情景假设。

私募排排网记者:凭借多年的跨资产研究能力,您在今年的投资过程中取得非常优异的收益,2019年您看好哪些大类资产投资机会?

戴春平:目前组合里,多了些利率债,空了些工业品;多了些黄金,多一些股指。多股指是想赚风险溢价降低的钱,多利率债跟空工业品是一个逻辑,看空经济;多黄金,是认为美国经济基本到顶,黄金能涨多少,涨多快,取决于美国经济下行速度。

更多详情可点击https://dc.simuwang.com/product/HF00004L62.html