余额宝进入“2”时代,这类资产要火了?

摘要 随着大盘行情走弱,不少板块深跌了不少。据不完全统计,上半年券商、多元金融等板块跌幅均超过10%,整体表现低迷。宏观来看,素有利率风向标的10年期国债到期收益率也从年初的3.9%降至年中的3.5%附近。一边是市场低迷,导致大量资金流向货基、银行理财避险。资金量一大,可投资的资产有限,自然就会影响投资收

随着大盘行情走弱,不少板块深跌了不少。据不完全统计,上半年券商、多元金融等板块跌幅均超过10%,整体表现低迷。宏观来看,素有利率风向标的10年期国债到期收益率也从年初的3.9%降至年中的3.5%附近。

一边是市场低迷,导致大量资金流向货基、银行理财避险。资金量一大,可投资的资产有限,自然就会影响投资收益,尤其是基金“巨无霸”的货基;另一边市场利率标杆正在下行,理财的收益率也跟随走低。这就尴尬了,投资者带着全部身家来你这避险,你就给我看这个?

理财收益下滑,保险产品竞争力凸显

很多时候,与身边的亲朋好友同事打交道感觉很习以为常,或许哪天因为某件事后,便对ta刮目相看了?我想大多数人可能都会有这种情况。像我们以前一直看不上保险,甚至认为它是骗子,后来投资理念成熟了,消费升级了,才感觉到保险的优势。哎,中国投资者总是这么后知后觉。

如今随着打破刚兑、净值化管理,以及银行等理财产品收益率下滑,保险产品的竞争优势开始显现。而此前,保险给人们的印象只是出险理赔,没出险就相当于“钱打了水漂”。如今不仅居民理财与资金安全意识提升,储蓄与保障属性兼顾的保险产品也开始层出不穷。

机构看好保险行业机会

9月28日,银保监会发布《商业银行理财业务监督管理办法》,不少业内人士表示,银行理财产品面临两大不利因素,而且是年金保险的主要竞争对象,年金保险因此而客观受益,相对优势凸显。而银行理财产品收益率的持续下降又对保险产品的销售形成利好,其长期、稳定等优势被凸显出来。

而根据银保监会的官方数据,1-8月份,人身险公司原保险保费收入19639.27亿元,同比下降5.37%,相比此前10%-20%的跌幅水平,降幅明显收窄。各大机构在大跌后挖掘保险行业个股投资价值的同时,也开始关注整个保险行业的机会。

申万宏源在研报中指出,作为年金产品主要竞争对象的银行理财产品在宣传中不可出现预期收益率,分红型年金产品、万能险账户的预期收益优势凸显;同时储蓄型年金产品的长期、稳定、抗通胀、保值增值特性将成为主要优势。

中信建投亦表示,预计四季度将成为今年保费、新业务价值同比增长最高的季度。

保险理财要火?

前面说到,当下兼顾储蓄与保障的保险越来越多,但它其实也有多种分类。目前,理财类保险产品分为分红险、万能寿险、投资联结险三类。

分红险:主要投资货币市场的资产,风险和收益都相对也低;万能寿险:主要投资国债、协议存款、证券投资基金等,一般设有保底收益;投资联结险:投资风格更激进,有较高风险,且无保底收益。

而以上这些产品的收益来源,基本来自保费的投资收益。这类产品最大的优势在于投资门槛没有银行理财那样动辄几万那么高(现在应监管要求,可降至1万),有的1000元就可起购。

不过,保险理财不像其他理财,这类产品的投资期限一般比较长,以年为单位,最短的也有1,2年。因此,它更像是一种长期性资产配置和财富传承。

据银保监会数据显示,今年1-8月份,保险业总资产为17.66万亿元,净资产1.99万亿元,较年初分别增长5.41%和5.56%。可见,相比跌跌不休的股市来说,保险业依然不断有资金在流入。

此外排排君注意到,在目前各大理财APP中,许多中短期保险定期理财也越来越成为仅次于货基的最受欢迎理财渠道。对于年轻人来讲,在兼顾保障和收益的基础上,流动性不能太差,毕竟初入社会,花钱的地方太多,到了月底,眼睁睁地看着账户的钱不能取,非常尴尬。而许多短期的保险理财,正填补了这一缺陷。

拐点:保险代理不再人海战术,保障型产品有巨大空间

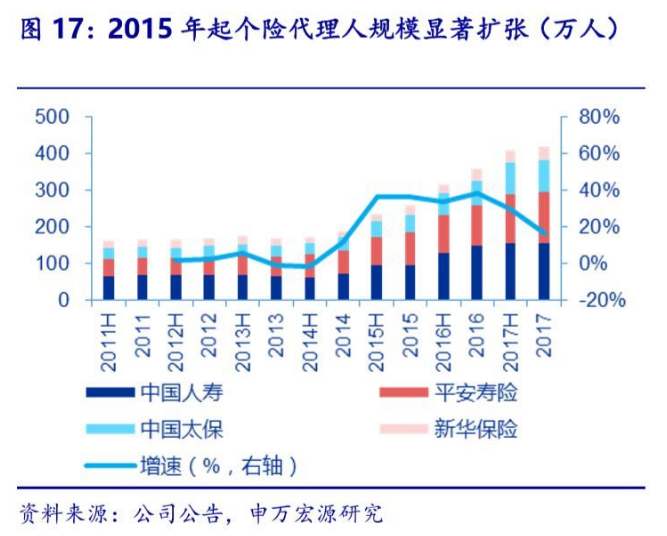

刚刚我们提到的还只是属于线上的分红储蓄型保险产品,但纵观整个保险行业,要想可持续发展,销售团队,也就是保险代理人,也必须强大起来。据申万宏源研报数据显示,自2015年代理人考试放开后险企进入人员快速扩张阶段,2017年起代理人增速逐步趋缓,代理人增长红利期逐步消退,2017年末保险行业代理人总规模突破800万人。而目前我国的保险代理人占总人口比例在国际水平来说不仅中等偏低,也很难满足人们的不断增长保险投资需求。

我国的保险代理人不仅数量略逊一筹,质量也不高。目前我国许多保险代理人与保险公司并非劳务关系,而是委托代理关系,因此代理人无法享受保险公司正式员工的五险一金等福利,且收入基本靠拉单,因此行业流动性较高,也存在很大的道德风险。此外,2015年修订后的《保险法》取消保险销售从业人员资格考试后,保险代理人的准入门槛降低不少,而这也是造成保险代理人整体素质不高的主要原因之一。不过对于提升代理人素质方面,险企一直在努力,人寿、平安、太保和新华四大保险巨头近几年的代理人规模增速也放缓不少,保险代理的人海战术在当下已不再适用。

而对于保险产品来讲,产品本身依旧还是需要回归保障本源。数据显示,相比其他地区与国家的寿险产品结构,我国的分红、万能、投连型产品占比较高。因此,就保险产品的性质和创新来看,未来的空间依然非常巨大。