汉和资本:权益投资的本质

摘要 权益投资的本质是企业价值投资者喜欢把股票看成筹码,这是很形象的比喻,筹码是博弈参与者本金的组成部分,延伸到股票也是同样的道理。权益投资的本质是以现价买入一家公司的股票或股权,通过持有这家公司权益的一部分,来获取未来价值提升的收益。一级市场参与者很容易接受这个概念,比如LuckinCoffee刚刚完成

权益投资的本质是企业价值

投资者喜欢把股票看成筹码,这是很形象的比喻,筹码是博弈参与者本金的组成部分,延伸到股票也是同样的道理。权益投资的本质是以现价买入一家公司的股票或股权,通过持有这家公司权益的一部分,来获取未来价值提升的收益。

一级市场参与者很容易接受这个概念,比如Luckin Coffee刚刚完成了A轮2亿美金的融资,估值10亿美金。参与A轮的投资者愿意用2亿美金购买Luckin Coffee的20%股权,是因为他们相信未来这家公司会有更高的估值。

二级市场这个概念接受起来却不太容易,原因在于更好的流动性。有流动性价格就一定会波动,投资者总是试图抓住短期波动,忘记了权益投资的本质,这样做的结果往往适得其反。价格波动是二级市场的固有属性。长期来看,反映股价的只有上市公司自身价值。投资者经常有一级市场更安全的误区,这只是因为一级市场没有连续公开报价。反过来想,无论企业是否上市,基本面是完全一样的,波动对价值不会造成任何影响。

企业价值反映的是对未来创造利润的预期

企业价值反映的不仅仅是当期利润,还包含对于未来的利润增长的预期。多数长期大牛股的股价涨幅和业绩数据的对比都可以匹配,A股过去10年(剔除兼并重组的公司)两市涨幅第一的公司是大华股份,期间股价涨幅23倍,业绩增长幅度为22倍,匹配度很高。这一类公司的业务模式稳定,市场愿意给长期稳定的估值水平。

也有很多企业股价主要包含未来的预期,通常第一个就会想到美国明星股:亚马逊。亚马逊股价过去10年涨幅超过20倍,市盈率TTM高达221倍,在2016年之前市盈率长期保持在500倍以上。比较粗浅的价值投资理念下,亚马逊这种不赚钱的公司是没有投资价值的。其实亚马逊不赚钱是很大的误区,2017年公司净利润30亿美金,研发费用226亿美金,研发投入是净利润的7.5倍。试想一下假如它不做研发,把研发费用省下来放到利润当中,那么在17年初3875亿美金市值的亚马逊市盈率仅为15倍,非常便宜。能在全球最成熟的市场长期享受这么高的溢价,美国投资者看到的是亚马逊未来持续创造利润的能力。

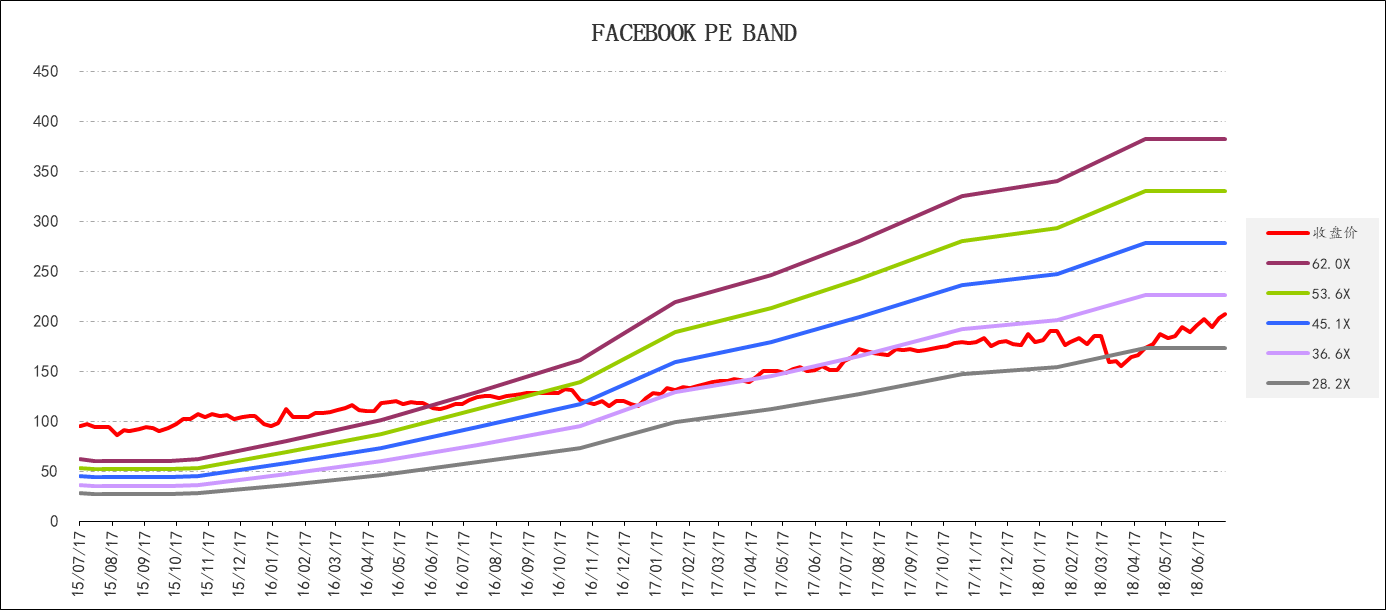

美国另一支大牛股Facebook同样经历过相似的逻辑,Facebook在2016年之前名义市盈率也长期在100倍以上。公司的净利润从2015年37亿增长到2017年159亿仅用了3年时间,考虑18年200亿以上的利润预期,Facebook实际市盈率不到30倍。投资人愿意相信有独特商业模式和护城河的公司,基于未来价值计算估值,这是更成熟价值投资的理解,在美国很难用非常便宜的价格买到真正优秀的公司。

数据来源:Wind

中国比美国更适合权益投资

多数人认为A股市场不适合做投资,这个观点同亚马逊不赚钱一样都是错误的。美国拥有过去10年间全球主要市场当中走势最好且波动率最小的证券市场,我们对比中美市场做了一组很有意思的统计:根据万得数据,2008年1月1日到2018年1月1日这10年的时间,美股标普500指数从2008年1月1日的1468点到2018年1月1日的2674点,涨了82%。沪深300指数同期从5338点跌到4031点,跌了24.5%。美国上市公司的波动率(区间平均收益率标准差)中值为6.1579,A股上市公司的波动率中值为7.6820。通常高波动换来的是更高的收益率,看到这里会觉得A股市场的表现确实很糟糕,新闻中经常写中国有全球最差的股票市场就是基于指数收益率。

但进一步的对比研究后会发现真实的情况并不是这样,与大多数人的认知正好相反,中国股市的表现其实好于美国。A股上市公司区间内的涨幅中值为52%,美股上市公司的涨幅中值为37%,如果考虑这10年间退市的公司,全部美股的涨幅中值只有13%。A股在收益率上表现的相当不错,完胜美股。除了涨幅中值高于美股39%,过去10年A股涨幅超过指数的个股数量占81%,领先美股20%。期间A股涨幅超过指数一倍的公司占比34%,领先美股4%。

2008年1月1日-2018年1月1日 | A股 | 美股(含期间退市) |

主要指数涨幅 | -24% | 82% |

涨幅中值 | 52% | 13% |

波动率中值 | 8% | 6% |

涨幅超过指数公司占比 | 81% | 61% |

涨幅超过指数100%公司占比 | 34% | 30% |

注:美股在2008年1月1日-2018年1月1日期间有3179个公司退市,包含主动退市和被动退市,总体美股样本量为7960个个股

中国市场存在巨大的α

如果用CAPM模型来看中美市场的所有股票,美股作为一个整体,其盈利主要是靠β来实现的,α并不高。中国A股作为一个整体,虽然β指标确实很差,但存在巨大的α,造成这种结果的原因主要是权重股产业结构的差异。中国正在经历经济增长引擎从第一第二产业向第三产业转型的过程当中,过去10年以中石油为代表的传统产业股价走势疲弱,这些权重股拉低了整体指数的收益。而美国正在经历科技股巨头的快速崛起,以亚马逊、苹果、Facebook为代表的公司驱动了指数牛市。事实上过去10年中国大部分产业的公司股价表现好于美国,我们在TMT、食品饮料、医药等领域涌现出了一大批牛股,这也符合中国经济快速崛起的直观感受。2018年以来沪深300指数下跌13.64%,美股标普500上涨4.53%。根据高盛的统计数据,仅亚马逊一家就贡献了指数36%的涨幅,如果去掉美国10个最大的科技公司,整体指数是跌的。

A股糟糕的β指标代表的是更大的波动性,而好的α代表了长期巨大的相对收益,只要对中国未来经济增长依然有信心,巨大的相对收益会变成巨大的绝对收益。换句话说,在中国更容易选到成长性优秀的上市公司,即使是个人投资者,只需要忍受当中的波动,就能取得满意的回报。

惧怕短期波动是影响投资结果的主要原因

既然A股非常适合权益投资,中国股民的成绩却是一成赚九成亏。造成这样结果的原因我想有以下两个方面:第一是选到了糟糕的股票,从过去10年两市涨幅中值来看,只要投资者愿意长期持有,闭着眼选一只公司的收益率有52%,想要选到亏钱股票的概率只有24%。绝大部分人亏损的原因是第二种情况,也就是在市场整体波动中过早的卖出了自己持有的股票。

选出具有长期投资价值的公司并没有那么难。比如消费品公司,进入寡头垄断后可以持续提价,并且进一步提升市场占有率。再比如制造业公司,如果一家中国企业技术上跟海外的公司没有差别,价格又便宜,可以很快实现进口替代甚至出口全球。只要公司具备持续创造利润的能力,长期来看价值一定会反映到股价上。

选出好的公司只是第一步,真正难的是坚持到价值兑现,很多投资者即使选到了大牛股也没有赚到钱。商业模式再好的公司也会出现一两个季度甚至一两年比较差的情况,这是正常的商业周期。遇到股价波动,最重要的是判断企业价值是否发生变化,只要企业未来价值提升的逻辑不变,短期的波动最终不会影响长期的结果。

巨大的市场波动提供了更好的投资机会

再次强调两个我们经常提及的观点:“波动不等于风险”和“忍受必要的波动是取得长期收益的必要条件”。因惧怕波动而放弃好的投资机会永远是不明智的行为。

今年以来市场大幅震荡,这里引用新华社论,“截至目前,上证综指、深证成指、创业板指市盈率分别约12倍、20倍、39倍。很多传统行业、周期性行业估值已处于历史底部,风险收益比显著提升。优质企业上行空间远远大于市场下行风险。从国际比较看,中国股市处在绝对的价值洼地。上证综指12倍左右的估值,不仅大幅低于美国的24倍,相对比新兴市场国家的印度(22.8倍)和巴西(18.8倍)也是大幅低估。”

前文说过在美国很难用非常便宜的价格买到真正的好公司,A股市场更妙的地方在于,因为市场波动巨大,我们有可能以非常便宜的价格买到10年前的亚马逊和Facebook,这在美国市场是不可能发生的。长期看中国市场存在巨大的α,估值水平几乎低于全部主要国家市场,经济转型的背景下企业成长性更优,我想再也没有比这更适合投资的市场了。

声明:

投资有风险,本文的观点论述及观点分享仅出于传播信息的需要。内容仅供参考,不构成任何投资建议。

文章数据来源Wind、Bloomberg。本文章版权为北京汉和汉华资本管理有限公司所有,任何媒体、网站或个人未经本公司授权不得以转载、链接、转贴或以其他方式复制发布/发表。已经本公司授权的媒体、网站或个人在引用时需注明出处为“汉和资本”,且不得对本文进行有悖原意的引用、删节和修改。本公司保留追究法律责任的权利。