乐瑞资产低风险投资之道:业绩常青 持之以恒

摘要 和不少机构追求高风险高收益不同,乐瑞资产名为“LowRisk”,致力于做低风险领域的投资专家,投资理念以大类资产配置为核心,通过宏观分析研究,识别各类金融资产的牛熊周期,构建适宜风险收益比的投资组合,创造持续稳定回报。乐瑞资产成立到现在七年时间。2011年成立,2012年正式推出自己的产品,2013

和不少机构追求高风险高收益不同,乐瑞资产名为“Low Risk”,致力于做低风险领域的投资专家,投资理念以大类资产配置为核心,通过宏观分析研究,识别各类金融资产的牛熊周期,构建适宜风险收益比的投资组合,创造持续稳定回报。

乐瑞资产成立到现在七年时间。2011年成立,2012年正式推出自己的产品,2013年陆续所有产品都有全年的记录了。在债券投资领域,获得了业界一些比较好的评价,乐瑞资产同时创造了2013年-2017年连续五年收获金牛奖的业界传奇。此外还收获了如英华奖、金阳光奖(三度蝉联)、金长江奖等等。

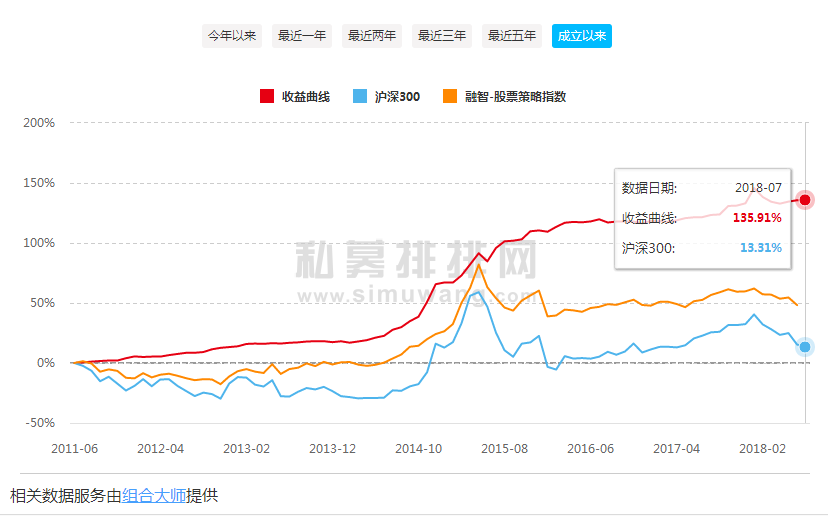

据私募排排网组合大师数据显示,截至7月6日,成立以来乐瑞资产旗下基金平均累计收益达135.91%。

乐瑞创始人唐毅亭,业内大部分资深人士都知道,被视为中国债券行业的大佬之一,曾负责中国农业银行债券投资交易工作,所在团队自2001年起连续五年市场综合排名五连冠,到2007年转战安信证券,将其资产管理规模扩大至行业前十名。

2011年,唐毅亭创立了乐瑞资产,成为中国最早的专注于债市等低风险投资领域的私募基金。专注低风险是乐瑞的特色,也是乐瑞与其他的私募最大的不一样地方。低风险的英文是“LOW RISK”,音译中文名为乐瑞,这便是乐瑞资产的名字来源。唐毅亭和他的团队将“LOW RISK”作为乐瑞之魂,希望“乐瑞”从头到尾都贴上“LOW RISK”的标签。

乐瑞比较幸运,2014年中国私募基金正式合法化,乐瑞从2011年已经开始为了这一天做好准备。2014年私募基金开局之后,乐瑞一直在中国私募基金行业当中比较深度的参与了这个行业的发展,包括行业基金业协会一些规则的制定,及很多涉及到比较专业的讨论,这些乐瑞都是深度参与的,乐瑞本身是作为中国基金业协会证券专家委员会的成员单位,所以某种意义上讲公司也在承担着行业发展的职责。

债市常青树:短期看操作、中期看运营、长期看文化

唐毅亭曾表示,专注低风险投资能为客户获得持续稳定的回报,长期能够造就复利奇迹。数据显示,乐瑞的产品,大部分夏普比率都在1以上,个别产品还达到2.5以上。这些年乐瑞为了兑现低风险、稳定收益的承诺,抵制诱惑,放弃了很多赚钱的方式,比如非标业务和代销业务。所以,乐瑞做的事情非常简单,分为两块,第一块,做债券业务,第二块,做自上而下的宏观大类资产配置。

经受了7年的资本市场锤炼,北京乐瑞资产管理有限公司已经发展成为百亿级别的大型债券型私募机构,同时乐瑞资产也是首批获准进入银行间市场的私募机构;海外方面,乐瑞资产于2016年11月获颁香港证监会4、9号经营牌照,即证券投资咨询和资产管理牌照,正式进军海外资产管理市场。

乐瑞资产凭借出色的业绩广受高净值客户追捧,业内口碑一致受到好评,并且在“第六届中国对冲基金年会”上获得了“常青树”私募奖项。对于获得“常青树”奖项的秘诀,乐瑞资产认为主要有以下四方面秘诀:第一、坚守乐瑞投资风格:以低风险投资、高夏普比为原则,审慎评估投资风险和机会。第二、公司团队持续学习,严守投资风格,紧随市场发展而自我发展、自我变革。第三、基金业绩短期看操作、中期看运营、长期看文化。第四、乐瑞投资开放透明的公司文化和全民研究、深入钻研的价值导向,是实现持续学习的基础。

乐瑞资产把人作为最核心的资源。为了能够保证投资者“人和”,乐瑞多选择那些曾磨合过投资价值观的员工,并将自身并不擅长的市场类销售工作外包,从而专注于自己所擅长的低风险投资领域上。乐瑞的投研团队成员大多来自于清华、北大、人大等知名学府,拥有多年的从业经验以及优异的投资业绩。研究团队覆盖宏观经济、利率市场、信用市场、股票权益、大宗商品等各种资产领域。

乐瑞的团队有两个重要的特点,一是人员非常稳定,11个团队总监的来源主要是两块,一块是管理团队在安信证券亲手培养起来的年轻人。还有一块是外聘的行业内高手,负责乐瑞IT平台的架构。乐瑞的IT团队有6个人,他们围绕着研究员提出的策略,直接把研究员的策略进行一个定量分析,开发系统。

乐瑞在风控运作中有一个最重要的特点,风控非常严格,乐瑞资产对每个产品预设了一系列的运作目标,让投资经理和研究员有一定的可依照标准。乐瑞非常明确的给每个产品规定了一个他们所希望的长期回报,并对产品设置了一定的净值波动区间,总体上而言,宏观上赋予的波动区间是5%,强债赋予的波动区间是2%,全债赋予的波动是1%。

乐瑞强债1号应该是国内私募债券基金当中持续业绩最长的基金,到现在为止四年半时间,年化收益率约15%。我们比较骄傲的是两个事儿,一个夏普比接近4,基本上做到了不可能的一个事情;第二个是月度回撤,即月度出现净值亏损的情况。我们运行接近60个月,中间只有四个月出现月度亏损,最大的一次亏损是出现在第一年,大概是千五左右。我刚才说我们强债所有的产品的目标波动是2%,即把月度的净值波动控制在2%。

以大类资产配置为核心 构建适宜风险收益比的投资组合

在国内资管圈,乐瑞资产较早提出了大类资产配置的思路,并在投资中实践。对于为何要做资产配置?乐瑞资产表示因为股票、债券、商品都是高波动、低回报,意味着如果是买入持有的策略,夏普比率非常差。对于上述所遇到的问题,乐瑞资产表示最主要的解决办法是借鉴海外美林时钟以及资产配置的观念,采用大类资产配置的思想,在不同的资产之间做切换,尽量选择性价比最好的投资资产,同时规避掉那些不良好资产,进而回避掉系统性风险,同时获取Beta的投资机会。

乐瑞做宏观研究非常注重经济数据的梳理和分析框架,这些梳理和分析框架在我们看来靠原来传统的方法已经不行了,因为坦率讲,信息时代,数据越来越多,而且数据越来越透明化。一个团队如何能够在这么繁杂而且很透明的信息当中长期的获得一定的信息和数据挖掘优势?这是很难的。所以,我们想了一个方法——人机结合。乐瑞现在是40多人,但是我们IT团队负责人是从天弘做大数据出来的,我们从阿里也请了做大数据分析的人。我们IT团队有6个人,6个人不是做IT运维的,他们是围绕着我们的研究员提出的策略,直接把我们的策略进行一个定量分析,直接开发系统。乐瑞现在做了一系列的系统,这些系统都是我们自己内部使用,服务投研的。坦率讲,系统的界面经常出Bug,但是没关系,晚上加班马上改。所以我们是迭代式开发,没版本,有想法马上直接IT化,出了Bug直接修改。看起来手忙脚乱,但效率非常高。这些系统从实用的角度而言,大大节省了研究员的一些时间和精力,把基础的数据整理,以及数据的基础的分析都让系统自动完成,这给研究员节省了极大的时间和精力。

大类资产配置思想的实践方面,乐瑞资产表示这几年打了三次比较大的经典战役,并且成功奠定了其在债券市场的江湖地位。比如,第一、2013年出现的“钱荒”事件,乐瑞资产不断卖掉债券,同时留出大量的现金来做回购,并且持有大宗商品的空头,这样既可以躲避掉市场风险,又可以在空头方面获利;第二、2015年A股股市出现了异常波动的情况,乐瑞资产及时发现风险点所在,并且较早地将所持的股票仓位减持完毕,同时转而持有分级A基金,那个时候旗下产品净值创出了新高;第三、2016年四季度债券市场出现大跌,乐瑞资产较早大幅降低所持债券仓位以及减久期,并且通过国债期货等渠道进行对冲,进一步防范了系统性风险。

同步耕耘国内外市场引领新型大资管净值化产品市场

关于未来公司的发展规则,乐瑞资产在接受私募排排网采访时表示,主要有两方面发展规划:一是顺应市场需要,始终坚持高夏普比风格,并在新资产管理办法重塑资产管理行业生态的环境中,将自身在长期深耕净值化基金所获的能力,服务于机构投资者,同时携手机构投资者共同发展可以顺应行业发展的净值型、稳定高夏普比的金融产品,引领后银行理财时代的新型大资管净值化产品。

二是在中国视角、全球视野两个角度之下,两个市场同步耕耘。在金融深化、全球资本双向流动的新时代背景下,一方面凭借本土市场深厚经验,为境外长期资金投资中国市场提供高水准的专业资管服务;另一方面,在G2格局、中国全球影响力大幅提升的时代背景中,以对中国问题的深入研究为优势,以点带面审慎发展,将更多境外金融市场和金融资产纳入投资视野。