但斌:坚定践行价值投资 静待时间玫瑰绽放

摘要 资本市场风云变幻莫测,英雄辈出但潮起潮落,私募江湖更是纷繁复杂跌宕起伏,十数载,无数私募英雄崛起陨落,也有很多常青树私募屹立不倒,经历市场不断锤炼赢得信任,不断做大做强,成为行业的佼佼者。针对这些国内的优秀私募机构,私募排排网将进行系列报道。今天,私募排排网带大家走进国内优秀的私募公司东方港湾投资,

资本市场风云变幻莫测,英雄辈出但潮起潮落,私募江湖更是纷繁复杂跌宕起伏,十数载,无数私募英雄崛起陨落,也有很多常青树私募屹立不倒,经历市场不断锤炼赢得信任,不断做大做强,成为行业的佼佼者。针对这些国内的优秀私募机构,私募排排网将进行系列报道。

今天,私募排排网带大家走进国内优秀的私募公司东方港湾投资,分享价值投资的代表人物但斌的故事和感悟。

一片树林里分出两条路/而我选择了人迹更少的一条/从此决定了一生的道路

这是但斌最喜欢的一首诗中的几句话,而他选择的道路是价值投资,并在这条艰难的道路上坚守、用一生的投资生涯去践行。因为他相信最伟大的投资家会随岁月消逝,但某些投资的原则却亘古不变,价值投资就是这样亘古不变有效的投资原则。

偶然的相遇 必然的选择

说起价值投资,所有人首先想到的是巴菲特,而在中国,说起价值投资,但斌无疑是必然会被提及的名字之一。

对价值近乎虔诚的信仰,这是检验价值投资者最核心的标准之一。但斌用自己的二十多年的投资生涯很好的诠释了自己是价值投资的坚定践行者,也用价值投资取得了巨大的成功。

然而,价值投资理念的生根发芽并茁壮成长、坚定践行,并不是一帆风顺,其中也经历了诸多的波折考验。

但斌说,他的前半生充满了偶然和奇迹,是岁月的巨大变迁使自己走上了投资这条道路。

1967年,但斌出生在浙江的一个农村家庭,大学期间但斌学习的是体育专业,正常的轨迹应该是在高校当体育教师或从事与体育相关的事业。年轻时期,但斌充满了热血和理想主义,并为此付出了代价,在最艰难的时刻也结识了陶永谊博士,埋下了走向投资道路的种子。1990年大学毕业,但斌到开封化肥厂供车水间当一名钳工,但平淡的生活却难以满足但斌不凡的心。

1991年,经过初中好友的介绍南下广州,三个月后,无奈转战北京,1992年8月终于落脚深圳。当时,1992年的股票风潮刚过,和朋友交流中,才知道原始股和股票。不久,共过患难的社科院陶永谊博士来到深圳,他当时在深圳新兰德投资咨询公司做股票培训,但斌开始学习股票投资,开户交易。

1993那年2月,但斌进入陶永谊承包的深圳新兰德投资咨询公司培训部担任证券分析师,正式开启投资生涯。陶博士虽然是社会上的经济学博士,本科和研究生都是是北大的,理论功底非常扎实,但是他对技术分析又很痴迷,这个阶段,但斌的技术分析就是跟他学的。

1996年,正是由于但斌擅长技术分析,有机会进入当时如日中天的君安证券,进入君安证券福田营业部,负责市场分析。97、98年王明夫、杨俊提出专注企业价值的投资方法。1998年,但斌进入君安研究所,虽然仍然负责技术分析,但有缘君安研究所一直提倡像巴菲特一样基于企业的价值投资,但斌开始接触基本面研究。当时,《君安财经快讯》与《国泰君安财经快讯》的第一篇文章基本上都是但斌主笔,并经常在中国证券报发表市场分析文章。2008年8月《B股---十年磨一剑》与《新千年一月 股市大逆转》等文章准确预测了市场,支持公司领导作出正确的战略选择,但斌获得了国泰君安董事会颁发的国泰君安证券投资研究奖励基金一等奖,这也是迄今为止以国泰君安董事会名义颁发的唯一一次奖励。

2000年底,但斌到大鹏证券从事资产管理业务,担任首席投资经理,深藏在心里的“价值投资”方法被渐渐唤醒。经过2001年香港与海外市场的自我洗礼和大鹏证券负责组合投资实践,但斌彻底转变为价值投资者。

2000年到2003年这三年,是但斌投资生涯最为关键的三年,也是彻底从技术分析转为价值投资的关键。

2004年3月23日,但斌和老搭档钟兆民携手成立东方港湾投资,正好处于2001—2005年的熊市中,而秉持价值投资理念并坚定践行的东方港湾,却取得了巨大的成功。2004—2007年,在熊市中买了许多好企业,国内买了贵州茅台、云南白药、烟台万华、张裕,海外买了招商局国际、同仁堂科技、港交所、腾讯等,国内4年收益率高达1300%,而海外达到650%,年换手率仅7%。2007年获得了“十佳私募证券基金管理机构”奖项,成为私募行业的翘楚,一举成为当时管理规模最大的私募机构之一。

2007年10月,《时间的玫瑰》一书出版,造成了投资界的轰动,“价值投资”“中国巴菲特”等标签让但斌成为投资市场上赫赫有名之人,价值投资也随之更为市场认知和接受。

由于机械式学习巴菲特的价值投资理念,2008年的金融危机让东方港湾受到了惨痛的教训。由于坚定持股不动,2008年年度国内回撤61%,海外回撤55.34%,管理规模也从33亿元,到2008年连赎回带亏损变成8亿元。2009年,卖掉周期性行业个股后,买入上海家化,才逐渐从泥潭中走出来。

2012年4月,由于发展理念上存在分歧,搭档多年的但斌和钟兆民和平友好分家,钟兆民成立东方港湾资产(已改名为东方马拉松投资)。

2012年、2013年白酒行危机期间,但斌情有独钟的贵州茅台大跌61%,但斌一股未卖,并不断买入。还好投资组合中其他的股票上涨弥补了茅台的下跌,净值回撤2%和3%。

2015年6月,但斌在达晨创投年会上表示“A股可能会发生类似987年股灾”的观点,他认为杠杆加泡沫最容易引发股灾。汲取了前几次的教训,碰到系统性风险时候,设计有清盘线的产品中将股票仓位卖掉,只剩下贵州茅台和中国平安。股灾真正发生后,将中国平安全部卖掉,贵州茅台也卖了90%,很好的避过了股灾。但斌认识到由于管理资金属性的原因,有清盘线的产品如果不做系统性风险的风险控制,很容易跌破清盘线,从而造成实质性亏损,即使好公司后面能涨回来,也和产品再无关系。

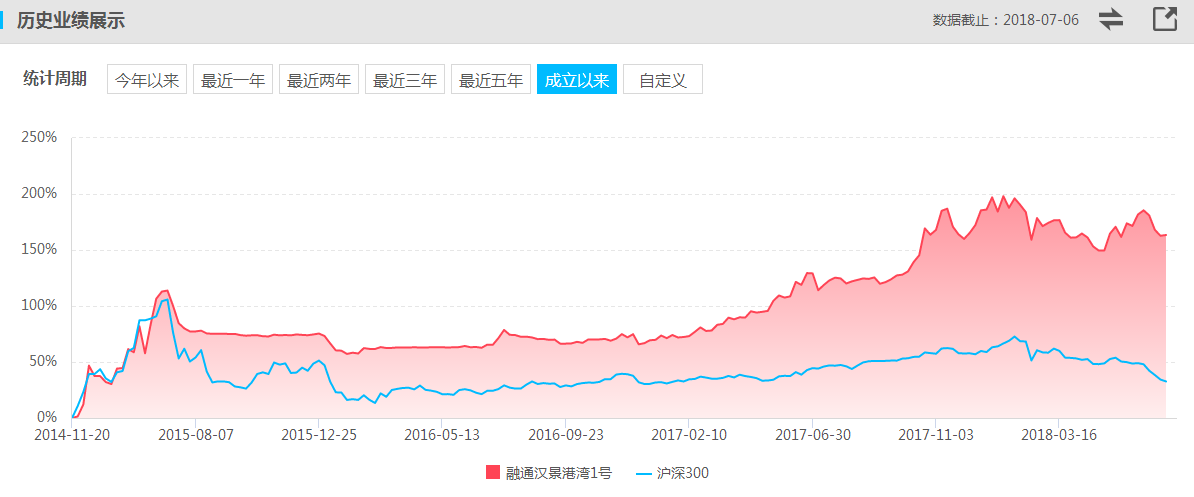

从私募排排网组合大师的统计分析上也可以看到,但斌旗下的产品在2015年的股灾期间回撤较少,也很好的验证了他当时的实际操作。

2017年,价值投资大年的到来,使得东方港湾旗下产品一路高歌,业绩再度名列前茅,并获得了私募排排网颁发的“百舸奖”和中国证券报的“金牛奖”等奖项。东方港湾也取得了较大的发展,目前,东方港湾管理80亿元的资产,正在进行着二次创业的道路。

价值投资理念之路:早期四次重要挫折和东方港湾三次挫折

“我是25岁从业,现在到了50岁,25岁、30岁、35岁、40岁、45岁、50岁,我觉得每隔5年,对投资的理解都不一样”。回忆25年的投资生涯,但斌颇有感触。

但斌将自己的投资理念形成划分为“前十年”和“后十年”,2003年之前是一个阶段,在“前十年”中经历了93、94、95年这种熊市,也经历了96年的牛市,之后漫长的盘整,这是“前十年”。2003年之后是真正践行价值投资的阶段,01-05年巨大的熊市过程当中,从技术分析的流派真正转变到了关注企业长期竞争力与企业成长的流派,这是“后十年”。

如果要再细化一下,也可以分三个阶段:第一个是跟陶永谊在一起干的阶段;第二个阶段是进君安以后到大鹏资产管理,也就是2000年到2003年,投资理念由技术分析到真正转为价值投资的重要转折期;第三个阶段是从大鹏资产管理出来做私募到现在。当然中间每个熊市都会碰到一些问题,然后去修正它,完善它。

成熟的投资理念和投资体系不是一朝一夕就能形成,中间必然经过了无数的挫折、煎熬、总结,最终才能破茧而出化茧成蝶。

据但斌回忆,他25年的投资生涯中,早期的四次重要挫折和在东方港湾的三次大挫折对其价值投资的体系产生重大的影响。

1993年牛市近尾声,本金加盈利资金接近250万,但斌听一个著名股评家消息说深深房有大机会,投入所有资金,结果本金也亏损过半。直到1994年10月,11个月后才弥补亏损。这次经验告诉但斌不能听消息炒股。

1995年做多国债期货使得但斌遭受到了更大的挫折。1995年3月,一直做多国债期货使但斌获得了高收益,3月23日,已经退出市场的但斌决定第二天再做多一把,结果遇上管金生砸盘的“3.27”国债期货事件,被强行交割协议平仓,赚的钱全部吐了回去。这次教训让但斌懂得:如果有明确的投资计划,就要严格遵守操作纪律。

投资华工科技,由于对行业和企业研究不深入,导致投资的资金亏损过半。这次经验告诉但斌:选择什么样的企业来投资是一个很严肃的问题,如果对一个企业研究不透,就不能下重注,否则可能会产生毁灭性的结果。

再后来,但斌投资顾雏军的格林柯尔,当时2元港币买入,公司老总称每年能出口10万吨制冷剂,但斌去海关调研时,发现数据相差甚大,及时卖出,后来股价跌至0.5港元,后来退市。这次经验教训是:评估管理团队,深入细致地实地调研,能够真正深入的了解企业,避免风险的发生。

投资的道路永远充满了挑战和风险,没有一帆风顺,只有不断的总结和前行,找到适合总结的方法。正是一次次的亏损和经验总结,加上身边理念的碰撞,才最终促使但斌走上了价值投资的道路。

2004年成立东方港湾投资后,取得了巨大成功的同时,也经历了诸多挫折,在阵痛中不断成长。2007年10月,东方港湾在牛市中已经取得了巨大的投资收益,但2008年席卷全球的金融危机,使得公司遭遇了第一次滑铁卢。由于满仓坚守经过了整个金融危机,产品净值从最高的202.66,最低跌至2008年11月28日的67.51, 下跌幅度高达66.68%。这次教训让但斌认识到了高估了不卖以及对行业理解的偏差,当时贵州茅台最高的动态收益率高达101倍。从此但斌对杠杆类商业模式的企业与周期性行业极为谨慎,买了也只是阶段性投资。

2012年与2013年,白酒塑化剂危机及三公事件,贵州茅台两年合计下跌61%,由于投资组合中其他股票的上涨,使得产品净值两年才下跌了2%和3%。但在茅台的下跌过程中的坚守和煎熬,却是无比的艰辛。

在塑化剂危机爆发后,但斌坚信塑化剂是无意之举,坚定地站在了茅台一边,义无反顾的支持茅台,也得到了茅台高管的感激。

更为艰难的岁月是“茅台上甘岭战役”,2013年三公事件对茅台造成了巨大的影响,在风声鹤唳的行业背景下,茅台大幅下跌,市盈率最低降到8倍多,但斌却是来钱就买,不挺的“扔手榴弹”,直到时间的玫瑰在上甘岭上绚丽绽放。

这段难熬的岁月也使得但斌经历了价值投资的磨砺,坚持真理,坚信你相信的本身就不容易,而言行一致,却更为艰难,但斌用对茅台的坚守证明了自己是价值投资坚定的践行者。

2015年,但斌感受到杠杆牛市带来的巨大风险,认为A股会经历一波类似1987年的股灾,由于基金产品设置清盘线的特殊性,但斌成功提前逃顶。但逃顶后,但斌想套利参与海外中概股私有化,从30多家公司中选择了奇虎360、YY、陌陌和世纪互联四家公司。不料政策突变,2016年6月中国证监会新政出台,中概股回归预期消失,所持股票大幅下跌,参与海外私有化的9只产品,其中4只跌破了平仓线。但斌觉得要担起这个责任,为客户负责,坚定的自己掏了几千万,把4只产品补到了0.8元,保住了产品。随着股价的回复和上涨,所有产品最终实现了不错的收益。

这件事情使得但斌更加相信,当行业危机和市场危机来临的时候,万一出现问题,必须站在客户的角度去考虑和妥善处理问题,坚守一个人的品格,这是唯一的选择和处理办法。也使得他获得更加宝贵的财富---关键时刻的责任和担当。他更加相信关键时刻决定一个人未来的是品格,是一个人内心的力量。

同时,这些经历也让但斌更加相信,别人投机也许会成功,但他每次都失败,他认为私有化套利也是投机。但斌相信,任何时候都要坚守价值投资,坚决不能投机。

穿越时间的河流与伟大企业共成长

2017年是价值投资的大年,价值投资成为了市场上主流声音,但真正的价值投资者却是凤毛麟角。

对价值近乎虔诚的信仰,是一个价值投资者最核心点基础要件。但斌是纯粹的价值投资者,他投资股票是靠企业的基本面成长、利润创新高来获取长期收益,而不主要是靠市场的波动来赢利,多年来秉持着极低的换手率,2004年到2007年间,换手率仅有7%,唯一一次换手率较高的年份是2015年,股灾前,由于考虑到产品设置清盘线的原因,在系统性风险来临前进行了减仓。

对民族深沉的爱和对未来坚定乐观的信仰,也是价值投资者一个很重要的特点。但斌是一个理想主义者,他坚信整个人类进步的力量与财富创造力,坚信国家和民族的未来,这种信仰深入骨髓。

但斌相信我们国家的未来是美好的,强调“我们更应该对自己的国家有信心”,但斌说“在我自己的国家里,40年的艰辛岁月告诉我---如果你真的有才华,有广阔的胸襟,愿意自己努力奋斗,不忌妒他人的财富,不无所事事,不整天抱怨自己的生活,不找理由逃避责任,就有可能改变自己的命运与现状”。

完美践行价值投资,除了要有价值信仰,还要不从众和耐心。但斌常说投资像孤独的乌龟在与时间竞赛,相信时间是投资的函数,投资在这些伟大的企业里面,时间越长,回报越高。

而投资上最困难的是,在最艰难的时刻,在正确的方向上坚持,这代表了价值投资的核心精髓,就如但斌2012年和2013年,在贵州茅台遭遇白酒塑化剂和三公事件期间的坚守。

但斌认为价值和成长是合二为一的,是不可割裂的,认为低估加成长是硬道理,看重轻资产、高盈利、竞争壁垒。没有成长的公司是不会有好收益的,低估是一个陷阱,但再好的公司如果太贵也不能买,自己从来没有因为价值去买一家公司,都是基于价值加成长去买一家公司。

但斌认为选股没有秘密,就是选择与能穿越时间河流的伟大企业共成长。他选择企业的标准是:商业模式具有很高的天花板;轻资产高盈利的公司,长期保持高ROE的企业;长期稳定的经营历史;高度的竞争壁垒,甚至是垄断的行业,最好是非政府管制型垄断;管理者理性、诚信,以股东利益为重;财务稳健;负债不高而净资产收益率高,自由现金流充裕;我们能够理解和把握的企业;优秀的团队。

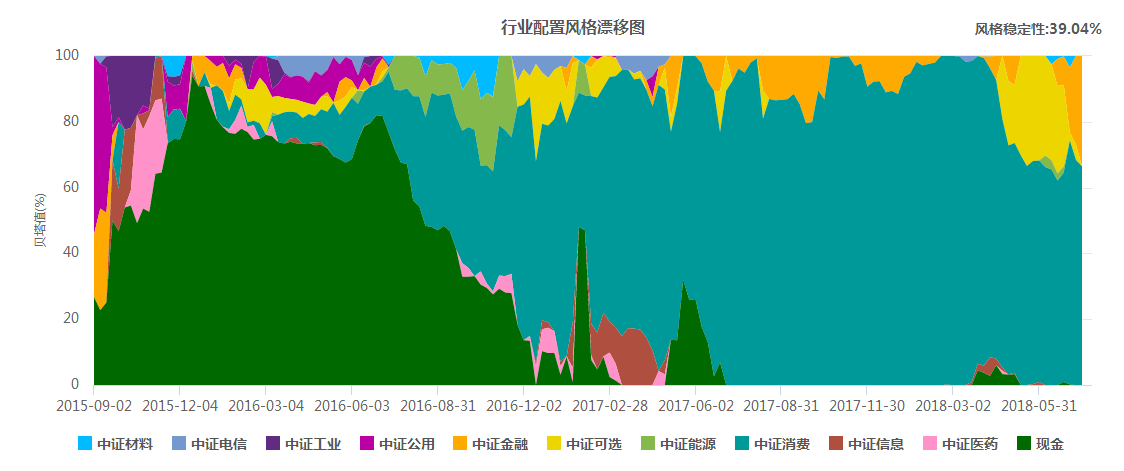

符合但斌选股思路行业主要是消费、互联网(互联网投资标的主要在海外市场),从私募排排网组合大师的归因分析中也能验证这一点:国内产品历史上绝大多数投资了消费股,有少量的医疗、金融、高端制造等。

但斌认为投资是理性加艺术的东西,投资比的就是洞察力,谁看得远、看得准、敢重仓、能坚持。看得远就得有长远的眼光,有洞察力,能够看透事物的本质,在有苗头的时候就能看到未来。

但斌是格局宏大的观察者和思想者,这种思考面向人类社会,面向科技文化的未来发展。这也反映在他的投资中,他很早重仓介入,并长期持有站在21世纪风口浪尖上的互联网领导企业。

“当年我在2001年的时候就大概率认为互联网行业会成为一个主流的行业,所以在2001年的时候我动员了一个朋友拿100万美金去买三个公司,搜狐、网易、新浪,赌一个行业,三个公司有一家胜出就赢了。实际上钱打到了美林证券,美林证券的客户经理告诫我的朋友千万别买这三个公司,这三个公司会破产。我那个客户一听,害怕就没买那三个公司。但段永平先生买了200万美金,赚了200倍,4亿美金。这很多了吧?但他也很遗憾,如果不卖,现在就变成52亿美金了。所以后来腾讯、阿里巴巴这些出现的时候,我们没有丝毫犹豫就重仓了,这就是洞察力和远见。”

但斌认为基金经理的职责就是看到并找到每个时期的伟大或者有特色的企业,从但斌历史上投资过的标的也能得到很好的验证,但斌从业26年中,投资了网易、腾讯、茅台、云南白药、万华化学、上海家化、奇虎360、白云山、好未来等,现在持有的纯美股标的包括亚马逊、Google、Facebook、微软、苹果、英伟达、特斯拉、Netflix等。

未来中国会有三到五年的蓝筹股牛市

2017年是价值投资的大年,众多私募公司取得了不错的业绩,但斌掌舵的东方港湾投资也取得了亮眼的业绩。

2018年,在中美贸易战、金融去杠杆等复杂因素影响下,A股行情低迷,东方港湾旗下产品也略有回撤,但相对平稳。

对于未来,但斌是乐观的,他相信中国人民创造财富的动力是世界罕见的,中国的高效率也决定了中国的未来,他预计到2025年中国会成为全世界最大的经济体,到2050年中国经济规模会是美国的两倍。

但斌相信优秀的企业蕴含着巨大的投资机会,“巴菲特1956年刚刚开始做投资的时候,是美国经济占全世界的比重不断上升的过程中。到2049年,中国建国一百年时刻我们也会成为发达国家,所以我们面临的是比他们更好的时代。如果中国经济长期上升的话,有些中国公司会表现非常出色。”

但斌认为2018年资本市场会持续2017年两极分化的情况。海外投资者基本上围绕蓝筹股交易,一般的专业机构都围绕着前100只股票交易。在美国五大公司占据了纳斯达克总市值的42%,美国从2008年到现在已经有9年牛市了,但是如果不买这五大公司,总的来说是非常难赚钱的。

但斌看好未来蓝筹股的发展。2018年最确定的是中国资本市场将加入MCI指数,A股市场的交易文化已经在发生很大的变化。从韩国、台湾市场加入MCI指数的情况看,基本上都有三到五年的蓝筹股牛市。

“现在A股市场总的来说是存量博弈,唯一的变量是这些海外资金。海外资金买的都是中国最核心的资产,我们去美国买的也是亚马逊、谷歌、苹果、微软等企业。”

投资是一场修行。证券市场风云变幻莫测,英雄人物潮起潮落,很多人一夜暴富,无数人身无分文,更有人踉跄入狱,只留下过许多故事与传说。

正如但斌所言,最伟大的投资家会随着岁月消逝,但某些投资的原则却亘古不变。在价值投资的道路上,但斌坚守和践行着,静待时间玫瑰的绽放。