定了!北京传来大消息,下半年就该这么投资!

摘要 继C罗、梅西爆冷门后,巴西队的内马尔曾一度被预测提前回家。球队英雄榜变毒奶榜,巴西队瑟瑟发抖,冷门魔咒近在咫尺。好在2号的背水一战拒绝冷门,巴西最终大胜墨西哥,天台上的人可以下来了,换一批!不过在资本市场,那些沮丧的投资者也可以从天台下来了,下半年的投资机会,会超乎你想象!企业利润增速下滑,担忧情绪

继C罗、梅西爆冷门后,巴西队的内马尔曾一度被预测提前回家。球队英雄榜变毒奶榜,巴西队瑟瑟发抖,冷门魔咒近在咫尺。好在2号的背水一战拒绝冷门,巴西最终大胜墨西哥,天台上的人可以下来了,换一批!

不过在资本市场,那些沮丧的投资者也可以从天台下来了,下半年的投资机会,会超乎你想象!

企业利润增速下滑,担忧情绪浓厚

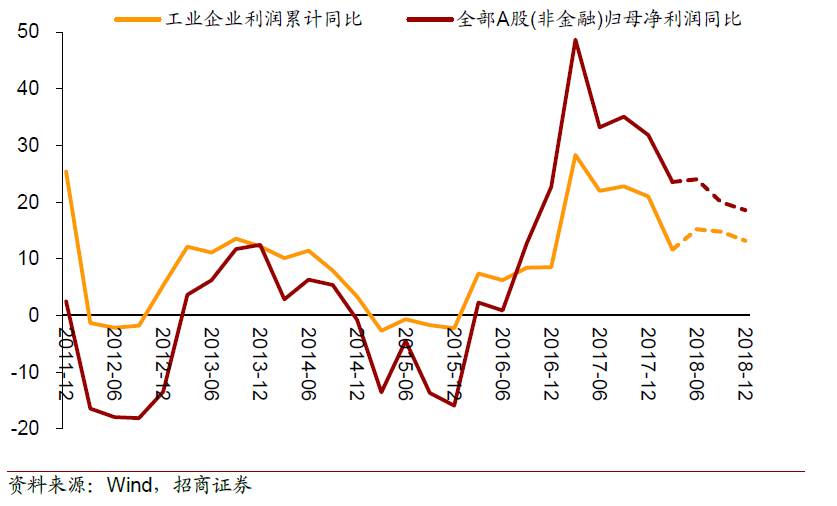

数据显示,2018一季度名义GDP增速为10.2%,比2017年全年的11.2%回落近1%,这使

得规模以上工业企业利润增速从2017年全年的21%回落至2018年1-4月的15%,A股非金融企业归母净利润增速从2017年全年的31.9%下降到2018一季度的23.6%。可以说这是这次股市低迷的基本面原因。

前几年以来企业盈利一定程度上受益于供给侧去产能带来的行业集中度提升和工业产成品价格回升,但随着投资和出口对GDP贡献度的下降,去产能去的太多,反而还可能引起需求紧张。需求一旦紧张,价格就上去了,因此现在的政策更倾向于降成本。从这方面来看,预期未来的企业利润率仍有提升空间。

为人民币打气,市场迎来深V反转

又是星期二,与6月19日的那次大跌相比,本周二A股和港股都走出了一个深V走势,A股三大指数强势翻红,其中沪指收盘涨0.41%。

在人民币兑美元一季度连续升值后,二季度出现贬值趋势。数据显示,今年以来在岸人民币兑美元跌幅1.73%,离岸人民币兑美元累计跌幅1.87%。其中,在岸人民币兑美元6月累计跌3.4%,刷新1994年人民币汇率并轨以来最大单月跌幅,二季度累计跌近3500基点,创并轨以来新高。

资本都是逐利的,一国货币的贬值一定会将资金推向相对强势的一方,这导致的结果是资本持续从股票等风险资产流出并外流回美元资产,成为近期市场持续低迷的另一个重要原因。

而本次股票市场的深V反转,很大程度上得益于高层为人民币站台。

本周二上午,央行副行长潘功胜在“债券通一周年论坛”上表示,中国有信心让人民币在合理区间保持稳定。

下午,央行行长易纲在接受媒体采访时也表态说,当前中国经济基本面良好,金融风险总体可控,转型升级加快推进,经济进入高质量发展阶段,国际收支稳定,跨境资本流动大体平衡。

而这也是央行官员首次对此轮人民币汇率下跌的表态。

流动性,还是流动性!

今年以来,A股“不负众望”,三大指数以跌幅16%的表现熊冠全球。上面说的人民币走弱只是原因之一,目前来看甚至还似有企稳之势,许多机构也预测下半年可能会走出先跌后升的趋势。但根本原因还是流动性紧张。

1、三四线楼市的上涨。上一轮房地产牛市之后,一二线房价轮番上涨,吸收了大量的流动性。而之后的房地产去库存,又催生了三四线楼市的狂欢。

2、金融去杠杆。随着国家对金融去杠杆政策的坚持,市场流动性越来越紧,钱荒成为了近期最严重的话题。最明显的迹象是日益频繁的大型P2P跑路潮、公司债券违约潮以及上市公司股权质押被强平潮。

3、独角兽吸血。巨大的独角兽,从上市以来就如无底洞般吸收着大量的资金,对市场资金产生极强的虹吸效应。

下半年策略更需主动性管理

如此复杂多变的市场,该如何决策?北京终于传来了大消息!6月28日,由私募排排网、易方达主办,中信期货期货联合主办,兆富资本、金原财富、言起投资、凯纳资本、厚石天成、云溪基金、新交所、宽睿、老虎证券协办,深圳市私募基金协会特别支持的第三届FOF&MOM基金管理人年会在北京盛大开幕。

八仙过海,各显神通。国内顶尖券商、银行等机构投资者,以及业界优秀的私募基金管理人都为下半年资产配置策略建言献策。

新交所中国区总经理陈世亮认为,现在全球的配置都在回撤。我们作为投资者,做全球配置的时候,可能市场都是看美国、看中国,但在中国印度之后的第三大劳动力市场——新加坡不容忽视。

新加坡整个经济是GDP以5%增长,到了2031年,能达到全球第三大经济体,所以它的潜力非常大,在东盟地区也是一个很好的选择。

至于股票板块。我要强调的就是医疗板块。现在整个市场的回撤都非常好,大家也可以看新加坡交易所证券的板块,它不但没有回撤,它从今年到现在的回报率还是呈正增长的,增长了4%-5%。

言起投资总经理言程序表示,2007年创了新高,2008年就是股灾。所以2018年、2019年可能会回调,这是挑战投资人交易的控制行为。万一真的股灾了,商品是机会,这往往预估2018年的商品。

如果2018年你要盈利,就要做主动思考,股票的仓位一定要非常小。此外还要想办法做其他交易行为,可以做股指贴息,要做多资产配置,不要把一个交易行为全部放在一个策略上,一只股票上。恐慌指数如果超过20%,今年的波动会非常大。总之,如果2018年盈利,各位要做好主动式管理的角色。

上海古木投资总经理徐洁表示,今年上半年,我讲在实体去杠杆和严监管条件下,不确定性是肯定的,所以,今年我们也看到了比去年有大幅提升,这是大波动带来的。

下半年,我们重点在配置增强,在alpha保护之下的beta,因为我们也会自己的能力比较有信心,我们真正判断beta,从估值的角度来讲,我们可以做布局。

就像FOF最核心的是做资产配置,我们把自己放在一个细分领域,希望自己在细分领域能够投入足够的时间和精力来积累优势。所以我们的观点是做自己可以驾驭的,通过时间的累计,能够有一些“护城河”的资产配置。

下半年的大类资产配置投资机会?

当下债市、汇市、股市形势都不好,从大类资产的配置来看,未来有哪些资产的投资机会值得关注呢?

广发证券机构与同业部MOM业务总监江亮认为,我们2017年底就预测到了市场的风险性和套利,可能更加有优势。依据是那个时候有所好转,期货限制放松,股指期权的流动性放松。经过前两年的阿发策略,因子失效,导致市场的竞争有所降低等这些原因。商品的策略可能会去年好做一些,主要依据也是基本面全球经济面的复苏,可能会对商品造成一些影响。经过这么一跌,我们确实也觉得投资价值已经开始提升,相应的配置也会转移。

鹏华资产执行副总裁秦紫阳表示,结合我目前的工作,对股市和债券该配合的资产,我们股市主要是对冲和经营策略,经营策略的收益很高,下半年的市场波动率会上升,我们会做部分股权的对冲,这些策略可以进行考虑,对于债市来说,新的危机爆发,市场上有一些恐慌的情绪,很多信用债也被低估了一些机会,信用债反而是一个机会。

在FOF里面,也配了一些资产,资产证券化这块目前经历了几年的时间,前期还是不错的,CEO到更低级别,收益在8%以上,我们看过之后,觉得非常安全,我们觉得有一定的投资机会。

中泰证券副总裁表示,第一,我觉得从A股投资的角度来看,目前还需要等待,估值可能确实比较便宜。第二,从中小散户的投资讲,过去十年,权益类的年化收益可以达到16%,要坚持价值投资,买入权益投资是非常好的理念,不需考虑市场的涨跌,特别是市场大幅下跌的时候,可以考虑加仓,定投更多一些。

民生银行私人银行部机构管理与代销业务中心副总经理刘猛表示,债券资产一直在扩充,大胆假设一下,如果站在明年的时间往回看,毫无疑问,现在的信用债这么高,毫无疑问是一个巨大的打击。在标准类资产的话,是很有希望的一个领域,量化领域的话,毫无疑问,如果我们自己去买产品,肯定市场的东西是最好的,但是我们会关注策略容量。另外,我们说一句话,做绝对收益的四倍,如果简单去做一下估值,是比较好的做法,今年的量化是比较好的行情。

更多详情请点击https://www.simuwang.com/