资产证券化大火:券商、基金子公司疯抢 几个月翻一倍

摘要 伴随着改革开放的进程,公募基金矢志耕耘砥砺奋进。如今每2个中国人中就有1个基民,我们正在寻找与基金有故事的你。【基金20年:牢记使命扬帆资管新时代】【公募20年:行业掌舵者寄语》】中国基金报记者叶剑霞资产证券化(ABS)近几年受到颇多关注,ABS可以作为企业直接融资的工具,发展ABS也是政策鼓励的方

伴随着改革开放的进程,公募基金矢志耕耘砥砺奋进。如今每2个中国人中就有1个基民,我们正在寻找与基金有故事的你。【基金20年:牢记使命 扬帆资管新时代】【公募20年:行业掌舵者寄语》】

中国基金报记者 叶剑霞

资产证券化(ABS)近几年受到颇多关注,ABS可以作为企业直接融资的工具,发展ABS也是政策鼓励的方向之一。中基协数据显示,ABS近年来规模在稳步提升,继2017年上半年突破万亿规模大关后,截至2017年底,总发行规模已达1.61万亿元!德邦、中金、华泰、中信、国泰君安(17.690,-0.04, -0.23%)和天弘创新累计发行规模均超过500亿元。

ABS累计规模1.61万亿,同比增长133%!

继去年上半年累计备案规模突破万亿大关后,ABS规模又刷新高。

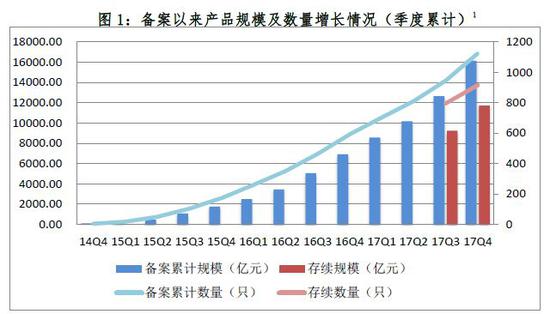

截至2017年12月31日,累计共有118家机构备案确认1125只资产支持专项计划,总发行规模达1.61万亿元,较2016年底累计规模增长了133.56%。其中,终止清算产品210只,清算产品规模2323.20亿元,仍在存续期的产品915只,存续规模1.17万亿元。

总体来看,资产证券化规模总规模自2014年以来,发行规模快速增长。

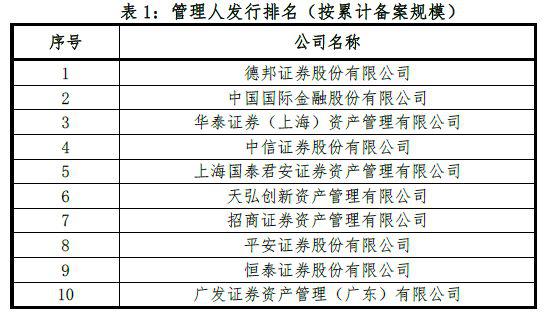

德邦、中金、华泰等发行规模超500亿

按照管理人备案产品的规模进行排名,德邦、中金、华泰、中信、国泰君安和天弘创新累计发行规模均超过500亿元,值得注意的是,2016年累计发行规模超过500亿的只有排名第一的德邦证券。今年德邦证券发行规模仍然位居首位。

如果从2017年新增产品规模排名来看,德邦证券、中金公司、华泰资管和天弘创新资本位列前四名。值得一提的是,中金公司和天弘创新堪称今年的两匹黑马,2016年资产证券化管理人已备案产品规模排名前20中,并未出现这两家机构的身影,而今年则一举踏入前十强,新增产品规模均排在前四位。

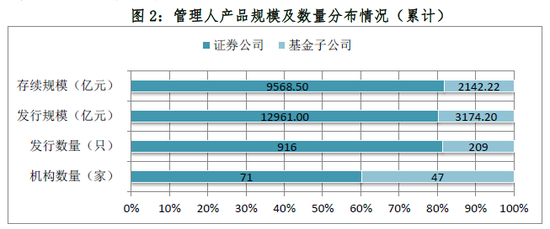

券商累计发行规模占八成

在确认备案的1125只产品中,券商作为管理人的共71家,基金子公司47家,由此可见,ABS主力发行机构仍为券商。从发行规模来看,券商发行的产品规模合计12961.00亿元,占比80.33%;基金子公司发行的产品规模合计3174.20亿元,占比19.67%。

按照存续规模统计,券商发行的产品存续规模合计9568.5亿元,占比81.71%;基金子公司发行的产品规模合计2142.22亿元,占比18.29%。

整体收益率水平稳定上升

协会数据显示,从发行利率来看,优先级平均预期收益率在4%—6%区间,其中最低的优先级预期收益率为2.31%,最高的优先级预期收益率为12%。2017年整体收益率水平较2016年度有所提高,总体呈稳定上升态势。

从发行规模来看,已备案的资产支持专项计划单只发行规模多处于2-15亿元之间,平均单只发行规模为14.34亿元。从产品期限来看,单只产品平均期限3.59年,其中期限最长的产品为32年,期限最短的产品为4个月。

基础资产中金融债权类产品占半数

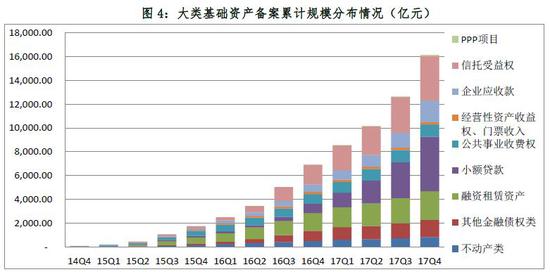

资产支持专项计划的基础资产分为五个大类别,分别是金融债权类、企业经营性收入类、不动产类、企业应收款类和信托受益权类。

其中,以融资租赁、小额贷款债权为代表的金融债权类产品占比最大,累计规模8437.92亿元,占比达52.30%;其次是信托受益权类产品规模3756.15亿元,占比23.28%;企业应收款类产品规模1807.08亿元,占比11.20%;以公共事业收费权为代表的企业经营性收入类产品规模1320.03亿元,占比8.18%;不动产类产品规模814.02亿元,占比5.04%。

从大类基础资产存续规模与发行规模差额分布情况来看,其他金融债权类、融资租赁类和信托受益权类产品的偿付比例较大。

2017年发行规模同比增长78%

2017年,企业资产证券化产品共备案确认533只,发行规模9226.82亿元,同比增长78%,增速较快。

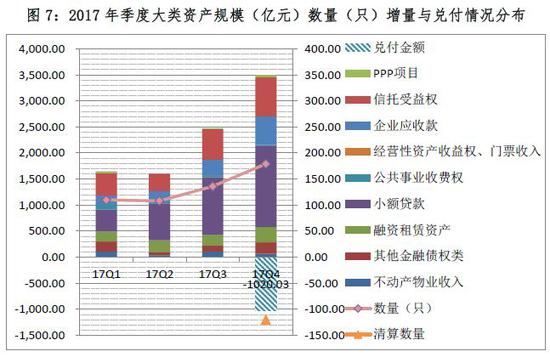

2017年一、二季度新增产品规模速度放缓,略有下降趋势,三、四季度反弹。以蚂蚁金服消费贷款为代表的小额贷款类资产2017年保持高速增长,备案规模领先于其他类型资产;信托受益权类产品和以购房尾款、供应链金融为代表的企业应收款类产品在2017年下半年增长较快。

从发行利率来看,2017年度优先级证券预期收益率集中在4%——7%之间,整体利率水平仍呈上升趋势,其中最低的优先级预期收益率为3.4%,最高的优先级预期收益率为10%。

从管理人2017年新增备案情况来看, 59家券商备案产品455只,规模7829.7亿元;基金子公司27家备案产品78只,规模1397.12亿元。与累计情况相比,2017年在管理人数量上减少了32家,类型上更加集中于券商。

2017年度关注的风险事件

报告中,协会于2017年度发现并关注的风险事件主要包括以下几类:一是专项计划现金流归集出现问题,如现金流归集路径异常、未按时归集现金流等问题;二是专项计划实际归集现金流相比预期减少20%以上;三是资产支持证券信用等级发生不利调整;四是专项计划启动相关增信措施,如启动差额支付等;五是专项计划发生实质性违约。

发生风险事件产品的基础资产类型主要涉及企业经营性收入类公共事业收费权、信托受益权(底层资产大多为票房收入)、金融债权类融资租赁资产等。根据资产支持专项计划发生风险事件的情况和行业关注热点,协会针对易发生风险事件以及重点关注领域的产品,进行了备案监测情况梳理和风险分析:

(一)收费权类产品和底层资产为票房收入的产品易发生现金流偏差,需关注现金流稳定性;(二)融资租赁类产品现首张罚单,需防范资金混同风险;(三)实质违约产品管理人多采用法律手段维权,需关注破产隔离问题。

资产证券化业务市场热点与发展

(一)PPP项目资产证券化产品渐次落地。紧随发改委、财政部两《通知》的发布,2017年发改委和财政部PPP项目库中的PPP项目资产证券化均有所突破。2017年已有七单PPP项目资产证券化产品完成备案,总规模78.19亿元。

(二)租赁住房资产证券化破冰。近年来,国务院及相关部委多次印发意见鼓励加快培育和发展住房租赁市场建设。2017年,魔方公寓、链家自如、新派公寓共计三单租赁住房资产证券化产品完成发行备案。

(三)类REITs及CMBS发行提速。类REITs及CMBS的市场参与机构日益多元化,市场开始出现专业的权益级投资人,2017年度产品发行数量及规模相比2016年均实现倍增。类REITs及CMBS成为房地产企业及金融机构关注的重点业务之一。

(四)公募REITs展开探索。公募REITs是指在交易所公开交易,通过证券化的方式将具有稳定收益的不动产资产或权益(除住宅、商业地产外还包括基础设施、经营性物业、PPP项目等)转化为流动性强的投资基金份额的标准化金融产品。REITs利用企业持有的物业资产进行融资,能够盘活企业的存量资产。2017年,协会积极组织行业专家对公募REITs展开探索,凝聚各方共识,初步取得进展。

(六)创新产品迭出。2017年市场首单产品一览: