股民有福了!学会这些技能,向割韭菜说不!

摘要 继6号、7号A股大跌后,今天开盘沪深两市依然低开。近期的跌幅基本“吃掉了”前期所有的涨幅。想想前不久獐子岛的“旅行扇贝”,还有巴士在线那亲爱的失联董事长,以及连续跌停的保千里和乐视,股民们的心里怎一个“痛”字了得!为何小散频频踩雷?大佬说了,要深入研究,抓住基本面。可是对于大部分普通投资者而言,专业

继6号、7号A股大跌后,今天开盘沪深两市依然低开。近期的跌幅基本“吃掉了”前期所有的涨幅。想想前不久獐子岛的“旅行扇贝”,还有巴士在线那亲爱的失联董事长,以及连续跌停的保千里和乐视,股民们的心里怎一个“痛”字了得!

为何小散频频踩雷?大佬说了,要深入研究,抓住基本面。可是对于大部分普通投资者而言,专业水平并没有那么高,那抓住基本面岂不是一句空话?还真别说,挖掘基本面还是有道理的。怎么挖掘,要从财报抓起。排排君呕血奉上技术贴,教你如何避免踩雷。

年度业绩也要“先来后到”

一般来说,一家上市公司的年度业绩会分三次陆续披露:年度业绩预告,年度业绩快报和正式年报。

1、年度业绩预告:年度业绩预告规定在报告期次年的1月31日前完成发布,但一些赚了钱,喜大普奔的上市公司可能会憋不住,在10月起便会开始陆续发布。当然,这也是韭菜踩雷的重灾区。

2、年度业绩快报:沪深交易所对年度业绩快报的披露时间并无限制,但鼓励上市公司在定期报告披露前主动披露,时间上讲一般在正式年报披露前1-2个月。业绩快报比预告会更详细些,会披露核心财务数据等。

3、正式年报:它是每年上市公司的重头戏,同时也是信息量最大的公告。年报披露时间规定在报告期次年4月30日以前。

因此,韭菜想要避免踩雷、被割韭菜,首先要能“预测”业绩。可是正式年报还没披露,怎么“预测”?没事,有季报和半年报,足够让你慢慢琢磨。

上市公司是如何让业绩变脸的?

每到年关,业绩变脸的上市公司不在少数,扭亏和业绩预增还好些,遇到“业绩地雷”可就麻烦了。业绩变脸,不就是操纵利润嘛!操纵利润的动机无非有两个:为了保地位,有意做高利润;为了少缴税,有意做低利润。别看会计科目眼花缭乱,其实操纵利润,就是简单的加减。

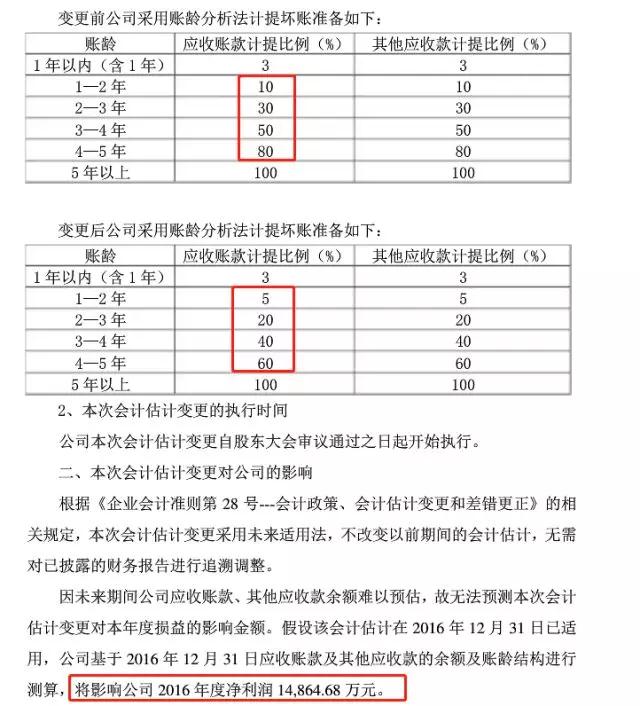

1、坏账准备少计提。别人先拿货,再付你钱,在你这边就记着应收账款,相应地,对方则是应付账款。应收账款是万花筒,也是垃圾桶,用的好就牛逼,用不好就露馅。这是某中小板上市公司在去年10月初就迫不及待发出的公告,意思就是坏账比例太高了,人家还是有还钱意愿的。

来源:上市公司公告

在会计核算中,坏账准备,也就是收不回来的钱,是直接冲减当期利润的。按照它的做法,把各期的应收款坏账计提比例都大幅调低,以4-5年期举例,坏账比例由80%下调至60%,如果它的应收款是1亿的话,那这一下子就增加了2000万的利润。如法炮制,这家上市公司完美“创造”出了近1.5亿的净利润。

2、固定资产“少折旧”。为什么打引号?因为它不是真的少,只是拖延而已。有常识的都知道,固定资产买回来,随着使用年限的增加,都会有折旧的。比如排排君面前的这台电脑,买来4000块,假如排排网土豪,打算只用1年就扔了,那每天的折旧就是4000/365=10.96块;那如果是用10年呢?每天折旧才1块多一点。

显然,1年的折旧对于本年利润的影响更大,而后者几乎可以忽略不计。如果我把折旧年限拉长,是不是每年的折旧就少了?冲减的利润也少了?又可以“创造”财富人生了?别高兴的太早,这种手段,上市公司早就玩烂了。

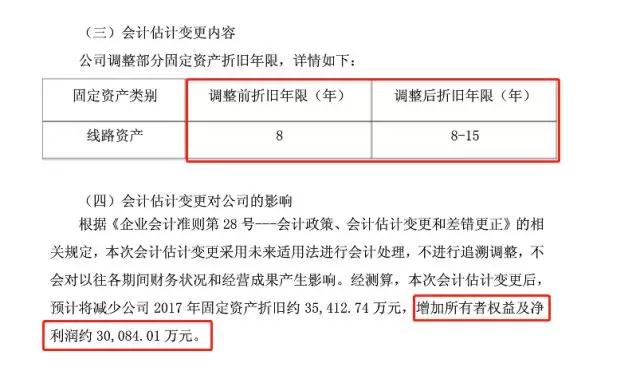

来源:上市公司公告

这家上市公司将固定资产的折旧年限由8年延长至8-15年,这么一变后,折旧减少了3.5亿,净利润增加了3亿。这种“赚钱”方法,简直是开了挂!

3、资产减值大杂烩。会计有句行话说的好:资产减值是个宝,怎么需要怎么搞。在净利润会计核算中,净利润除了要除去成本、费用、应交税费等外,还有就是资产减值损失。根据《资产减值》准则,存货、固定资产、无形资产、商誉等众多科目都可以做减值损失。

等等!资产减值都是减少利润啊,而人家大多都是做高利润?排排君你不是说反了吗?要知道,A股中有一种带帽股,即ST股,连续2年亏损则会被带帽,连续3年亏损就会有退市风险。因此,部分这类公司为了保住上市地位,往往在前一两年大幅计提资产减值损失,一次亏个够,从而减少未来几年的利润压力。

比如A公司连续3年的净利润都是2亿,资产减值损失是1.8亿。那么如果按照正常计提的话,每年净利的压力都很大,稍有点闪失,就立马亏损。因此,如果我在第一年就一次性计提5.4亿损失,后两年的担子是不是就轻了很多。同理,如果前一两年多计提的话,把未来要“亏损”的,提前“亏”掉,就有扭亏的可能,从而顺利保住上市地位。

4、变更计量方法。将投资性房地产由成本计量变更为公允价值计量是个典型的例子,尤其是前几年房价上涨的时候,很多上市公司都是这样操作的。比如一家公司2010年买了10套房,共1000万。到2017年,这些房子已经涨到了5000万。如果按照成本计量,那账面上依然是1000万,那如果改为公允价值计量,也就是所谓的市价,那么账面上就躺着5000万了,利润一下增加4000万。

5、利息处理有“学问”。会计的利息处理分为资本化和费用化。如果是在建工程,那么利息支出将算作是工程价值,如果已投产转为固定资产什么的,那就要变成费用,冲减当期利润。比如说万达要贷款拿地盖商场,这里就会涉及到长期借款。如果商场还没盖好,这里又欠着银行的钱,这时的利息支出是算作资本化的,即算作商场的价值,不影响利润;如果商场盖好了,开始营业了,那利息就要费用化处理,把原来没算的利息算回来,这边是对外租金的一部分,另一边冲减利润。

6、投资收益是个好东西。投资收益还不简单,那就是投资过程中的收益呗!而想要玩转它,也需要一些技巧。股权投资作为企业的重要投资方式之一,其收益往往会翻倍。因此,长期股权投资这个科目背后,也有挺多学问。

比如说排排君花了2亿买了某公司20%的股权,2年后,这家公司估值涨了,现在排排君又买了50%的股权花了10亿,也就是说,按照现在的价格,股权的价值涨了2倍,那么你原来持有的20%就值4亿,这样你就可以计入投资收益4-2=2亿。也就是说,你在买的过程中,莫名其妙的“赚”了2亿。

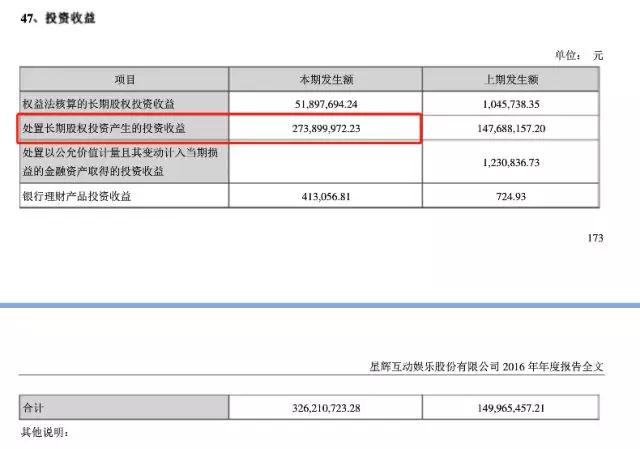

来源:上市公司公告

这家公司的年报真可谓亮眼:营收、净利、现金流都大增!但是你仔细看看,4.6亿净利润里面,处置长期股权投资的投资收益达到2.7亿元,占比超过一半。

查阅公开资料,原来在2016年3月公告中,该公司以参考96951.40万元购买某网络公司67%股权,现在这家网络公司的估值14.3亿元。由于此前该公司已经持有网络公司33%的股权,且成本较低,因此本次确认了高达2.7亿的投资收益。

结语

诚然,每年上市公司财报业绩变化有很多,但就像数学的应用题一样,换汤不换药。作为普通投资者来说,我们无法调研每一家上市公司,但我们至少可以做到练就一双识破业绩地雷的慧眼,不仅增加了盈利的概率,同时也是对投资百利而无一害。