“漂亮50”要熄火?知名私募说这样的股票还能涨

摘要 今天,又是一批白马飘绿,“漂亮50”要熄火了?基金君采访了一圈私募,把结果给大家汇报一下,下跌的原因有好多个,跌下去之后有的还能涨起来,如果再跌,有的还能继续买买买,明年,市场可能会更加集中,不是一九分化了,而是分化更严重。“漂亮50”不漂亮了?“漂亮50”熄火了。今日,沪指、深证成指分别下跌0.9

今天,又是一批白马飘绿,“漂亮50”要熄火了?

基金君采访了一圈私募,把结果给大家汇报一下,下跌的原因有好多个,跌下去之后有的还能涨起来,如果再跌,有的还能继续买买买,明年,市场可能会更加集中,不是一九分化了,而是分化更严重。

“漂亮50”不漂亮了?

“漂亮50”熄火了。

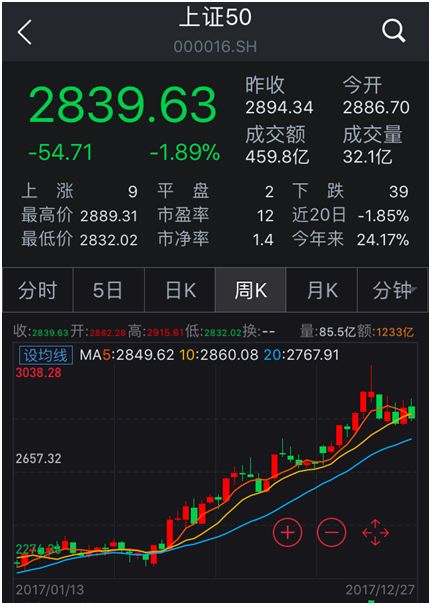

今日,沪指、深证成指分别下跌0.92%、1%,上证50指数大跌逾1.89%。个股方面,上证50排名前20的权重股全线下跌。另外,南方航空、新华保险跌逾4%,格力电器、中国人寿等跌超3%,贵州茅台等多股跌逾2%。

今日的市场行情显然与今年的整体走势不“搭调”。回顾一下今年,白马股呈现出牛市姿态。漂亮50指数涨幅达27.57%,以贵州茅台、中国平安、格力电器为代表的上证50优质白马股领涨市场。今年以来,涨幅领先的板块,如保险指数上涨84.15%、中证白酒指数上涨72.04%、白色家电指数上涨74.88%。而作为龙头权重股的贵州茅台和中国平安今年股价翻倍,格力电器上涨了83.68%。

跌势不是一天形成的。如果观察而上证50指数就会发现,从11月23日跌破3000点以来,指数开始出现回调,截至今日,指数已经下跌了5.73%。从11月23日以来,上证50的权重股中国平安跌幅达9.17%,招商银行下跌6.93%,兴业银行下跌5.28%。

谁在卖中国平安?

最令机构心寒的是,今天中国平安股价下跌4.86%,创近一年来最大单日跌幅。

但据基金君观察,在龙虎榜上未见其身影,但近期在大宗交易平台上平安的交易很活跃。据东方财富大宗交易数据显示,今日,共有12个机构席位卖出中国平安合计1300万股,成交额达8.96亿,成交额占流通市值比为0.11%,而昨日机构卖出成交额为10.65亿。

事实上,从12月10日开始,机构频繁地卖出中国平安的股票,自10日以来共有57个机构席位卖出平安7150万股,成交额高达51.51亿元。

除了中国平安,近期频繁出现大宗交易的还有另一只白马股格力电器,今日在大宗交易上被机构卖出22.4万股,共计967.23万元。从11月30日以来,机构专用账户累计卖出格力电器9174.4万元。

下跌是因为这几个原因

基金君采访了一圈基金经理,大致总结了这么几个下跌的因素。

1、目前并没有看到政策方面、基本面方面有一些对市场产生重大影响的因素,更多还是归结在操作手法上的原因。今年整体机构投资人收益要好过散户。很多机构投资人存在先锁定收益,来年再战的心态。

2、比如中国平安,前期有一些大宗交易,折价也不多,这种减持可能是获利回吐。也可能有平安A股的大股东,持股比例比较高,受到监管政策影响可能做一些调整,造成保险板块里面中国平安跌幅最大。

3、资管产品都要交税,目前各种解读都有,有人认为可能以历史成本价作为基准,谨慎起见先把股票都卖了(这是一种误读,而实际上财政部本周发的补丁文件是资管机构可以选今年底的收盘价作为基准),以年底收盘价为2018年征税的基础。在朋友圈也确实见到有些人是这么操作的。一方面可以合理避税,二是可以锁定收益,一石二鸟。

4、纯博弈,认为市场风格切换,看到白马股涨幅较大,且出现横盘迹象,尝试调仓一批股票。

5、这跟基本面有一些关系,但主要还是受到年底流动性压力。

调整完还能不能延续今年涨势?

白马股是就这么偃旗息鼓了,还是“扶我起来,我还能继续涨”?多位私募人士认为,未来能不能涨还是要看基本面,如果基本面好,回调到估值合理的位置,继续涨起来。但是,基本面不好的股票,可能跌下去再也起不来了。

毅木资产投资总监祝俭:今年很多股票是因为风格因素上涨,白马股这一波下跌之后,哪些能继续创新高,哪些中期机会不大,还要看公司基本面。明年更多的是反映EPS,估值已经到了相对合理的程度,很难找到绝对低估的板块。这批白马股如果企业盈利表现还好,估值不离谱,跟随市场能有一定的调整,明年还是有赚钱机会,但涨幅很难超过今年。作为一个组合,还是需要降低收益率预期。

泰旸资产总经理刘天君:这批白马股短期表现不好判断,但元旦之后如果流动性压力不缓解的话,不一定会马上反弹。

私募:再跌我就加仓

泰旸资产总经理刘天君:从基本面角度,还是相对比较看好这种消费品,尤其是这种品牌强势的消费品,以及竞争格局比较好的个股。从板块来看,消费电子跌的比较多,我们也有一定加仓,明年可能会有超预期的因素出现,明年年初应该会有表现机会。

毅木资产投资总监祝俭:在今年11月底时考虑2018年如何配置就比较纠结,找不到太多让人激动的板块和个股。经过这一波调整,明年这批股票空间会更大一些,在方向上要紧抓龙头。

当然也做一些剔除工作,比如基本面没有原来预想的那么好的个股,像手机产业链中可能就会有一些公司不达预期。筛选完之后,剩下的股票要抓的更牢。此外,也会在中盘股里面寻找投资机会,但更多是挖掘个股。

风格不切换明年市场更加集中

毅木资产投资总监祝俭:明年市场不会发生风格切换,大家会紧紧抱住基本面好的公司,持仓会更集中。明年名义GDP可能会略有下滑,好的公司和好的行业应该比今年少。

今年风格因素起了很大作用。两个相似的公司,市值大的个股往往就涨的多。预期明年风格因素重要性下降,就算市值大,基本面不行的话资金也不会再追逐。

所谓的风格扩散,有可能在个股上会体现,纯风格切换难度较大。风格背后,体现的还是基本面因素。

泰旸资产总经理刘天君:整体来看,电子、科技、传媒互联网明年还是有一定的机会的,包括消费里面的一些龙头个股,或者说要更加集中在一些更加强势的个股上面。今年属于风格因素或者行业因素的导致的整体上涨很难出现了,更多的是体现在个股的进一步分化。

从我们布局来看,跟前期有一些变化,把仓位控制在稳健水平,结构上相对分散,同时个股要更加精选。主要集中的方向,还是在大消费和科技互联网这两个大的领域,尤其精选杠杆率比较低,现金流创造力比较强的公司,避免金融去杠杆带来的财务压力。

一村投资总经理潘江:市场风格可能会在主题或者行业之间切换,但不会纯粹在以市值为标准切换。很多没有业绩的小股票还会跌,大股票可能会存在短期的回吐,但基本面比较好的公司,下跌之后估值会回到一定吸引力的区间,反而会有投资者去买进去。

我们在布局上大的原则就是寻找有业绩或者预期业绩比较好的公司,这是整个基调,我们还是比较看好保险、食品饮料、白酒、5G等有发展前景的行业。

沪上某私募人士:短期的波动是正常的现象,每一次大的行情都会伴随着一定的振幅,长期的趋势将保持不变。未来两到三年整体都将是结构化行情,现在是一九分化,未来严峻的时候可能分化更离谱,结构化会集中在大盘蓝筹和龙头股这边。