房子股票与黄金,哪个更有投资价值?

摘要 著名的金融学教授,宾夕法尼亚大学沃顿商学院的JeremySiegel,对美国自1802年到2016年的每一种资产的长期表现进行了研究,最终结论:在所有大类资产中,黄金的长期收益率仅高于现金,接近于0。那,收益最好的大类资产是什么呢?当然是股票了!从美国200多年的历史看,这个结论没有任何问题,我也极

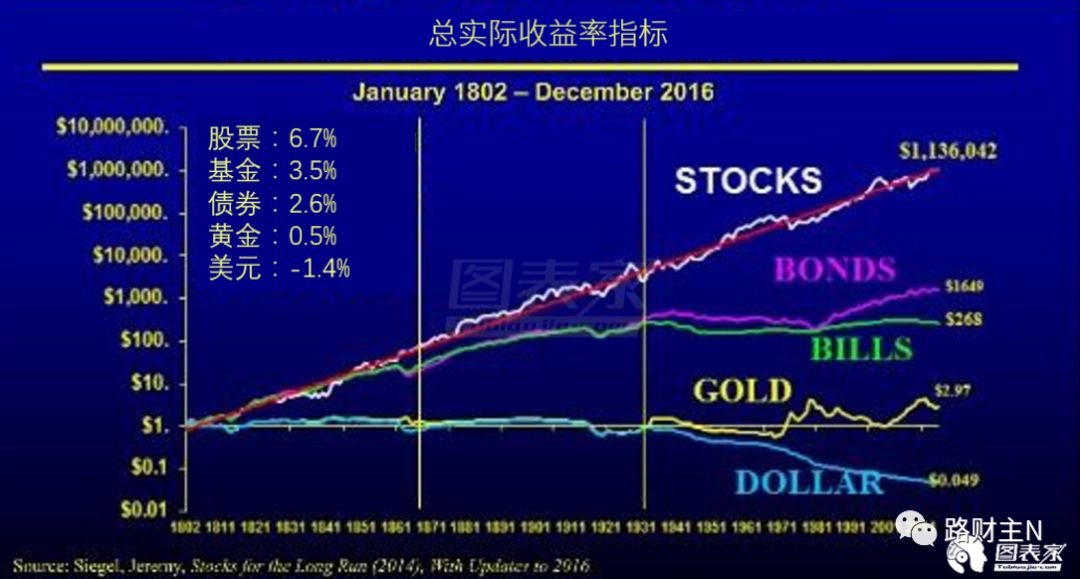

著名的金融学教授,宾夕法尼亚大学沃顿商学院的Jeremy Siegel,对美国自1802年到2016年的每一种资产的长期表现进行了研究,最终结论:

在所有大类资产中,黄金的长期收益率仅高于现金,接近于0。

那,收益最好的大类资产是什么呢?

当然是股票了!

从美国200多年的历史看,这个结论没有任何问题,我也极其崇拜西格尔教授的财经数据处理能力和钻研精神。

股票背后的公司,代表了人类的所有野心和欲望,代表着人类技术的飞速进步,1802年你投资于股市1美元,到214年之后的2016年将变为113.6万美元!

如果你投资于长期债券,你的收益为1649倍;

如果你投资于短期债券,你的收益为268倍;

如果你投资于黄金,你的收益为2.97倍;

如果你一直持有美元现金,OK,你的资产将连原来的1/20都不到。

遗憾的事情有两件。

第一,我命不够长,活不了214年。有人动不动就想再活500年,可对我来说,别说214年,从我懂投资开始能再活50年都不错了,怎么去坚持214年?

第二,我命不够好,没有生在美国。不要说什么214年,就说最近这100年里,从来没有发生过本土战乱的国家有且只有1个,那就是美国;而从来没有发生过货币彻底崩溃的国家也只有3个,那就是美国、英国和瑞士。

否则,你在200年前年投了德国、法国、日本或中国的股票,到今天我保证还是一文不值——因为,除了美元、英镑和瑞士法郎之外,其他任何一个国家的货币至少都换了好几轮,换算下来,你最初的1元钱,到现在的价值都连当初的亿分之一都不到了,你收益有100万倍又有屁用呢?

好吧,我们假定自己的未来不会遭遇战争、瘟疫、饥荒和货币崩溃,也不再考虑什么214年的长度,就从1971年人类彻底进入信用纸币时代开始算起。

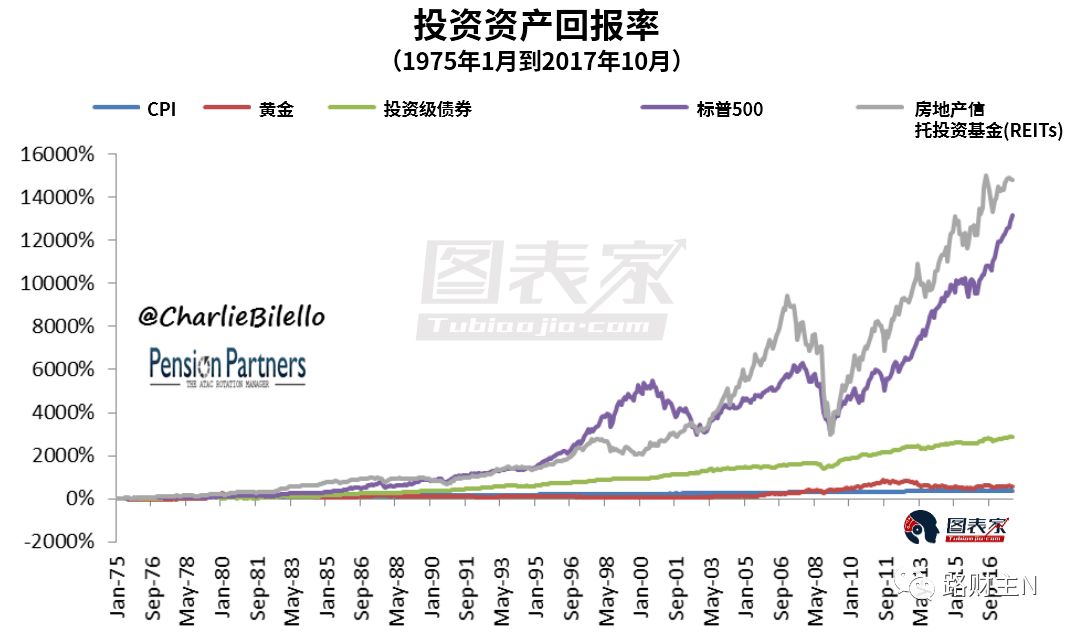

不妨来看1975年迄今美国主要大类资产的投资收益。

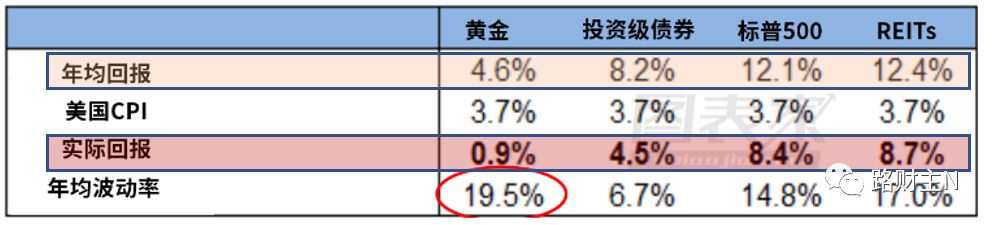

这次发现,主要资产都能跑赢官方公布的通货膨胀,但黄金依然是回报率最低的资产,折算下来,股市、房地产、投资级债券和黄金的年化收益率见下表(最受不了的是,黄金表现不咋地,波动率居然还那么高!)。

显然,把投资周期从200年缩短到最近40年,把不同货币金融体系下大类资产表现变成了统一货币金融体系下的资产表现——最好的资产并不是股票,而是房地产信托投资基金……

那意味着房地产是最好的投资品?

这恐怕也是幻觉!

因为,美国房价的持续上涨,只不过是2000年以来的新现象,如果有人记得,我曾经在2017年底的“美股涨到丧心病狂了么”一文中提到,《非理性繁荣》一书作者罗伯特-席勒认为:

无论是美国住房价格还是欧洲的住房价格,长期看并未呈现上涨趋势,大家认为的住房价格上涨无非是货币通胀所造成的数字幻觉(见下图)!

没错,全世界主流国家所谓的投资房地产收益最高,只不过是最近10多年来的特殊现象,其到底还能不能持续,谁也说不好。

说到底,还是股票好——股票当然好,但股票也要看你什么时候买入,美国股票价格最主要的两个增长时期是在1981-2000年(见下图)和2009年迄今。

如果你将这两个时期去掉,其余的时间,美国股票的表现可以说让人心碎不已,如果你在2000年买入纳斯达克指数,直到2016年底你才能解套——这还是不考虑美元任何通胀的情况下!

还有,黄金的表现也并非如上面两张图中所表现的那么不堪。

如果我们找到最近半个世纪金融体系最混乱的那个10年里(1971-1980年),你会发现黄金可能是最好的投资品种(见下图)。

黄金也并非只是在混乱的时候会有较高的收益,在通胀高企、经济火热的21世纪最初的10年,黄金也是表现最好的大类资产(见下图)。

如果你要看最近这10年收益最好的美国大类资产,那当然是美国股票了!

从2008年迄今,标普500指数至少上涨了2倍以上!

如果你非要找出来收益把美国股市甩开几条街的大类资产,关门放狗,只能是中国大城市的房地产了——因为,就在过去15年间,中国一线城市的房地产价格至少上涨了10倍!

用英语谚语来说:

每条狗都有自己得意那一天(Every dog has its day)。

观察美帝国主义过去半个世纪大类资产的表现情况,你应该这样做:

1971-1980年,买入黄金并持有,实现20倍的收益;

1980-2000年,卖出黄金,买入股票,实现13倍的收益;

2000-2006,卖出股票,买入房产,实现2倍的收益;

2006-2011,卖出房产,买入黄金,实现3倍的收益;

2011迄今,卖出黄金,买入股票,实现2倍以上的收益。

这样一来,不到50年时间里,你1万美元投资收益将高达3000倍以上!你想多了吧!

要我说,你还是不如投资数字货币:

8年前买入比特币,持有到2015年11月份,实现20万倍收益;

然后卖出,换成以太币,持有到2017年4月份,1年半实现100倍收益;

然后卖出,换成瑞波币,持有到2018年1月3日卖出,实现360倍收益。

当初投资100元,短短8年间,现在你已经坐拥7200亿元人民币的财富,全球最顶级富豪现在都会被你甩下几条街——这,岂不是要爽翻天了?

玩笑虽然是玩笑,但至少从过去半个世纪美国大类资产表现来看,任何一类资产,价格太高本身就是最大的问题。

即便在不考虑通胀的情况下,黄金在1980年的850美元/盎司,花了28年时间才得以超越;最被看好的、代表新经济的纳斯达克股市,2000年所创下的5000点高点,直到2016年底才得以再次超越。

你的人生有几个16年?又有几个28年?任何一样资产,只要价格被高估了,就不是好的资产!

总结美国200年大类资产变动历史,要想做到好的资产配置,我总结两个原则:

第一条原则:永远不要买过于高估的资产!

第二条原则:尽量找到大类资产里最便宜的那种资产,然后买入并持有,耐心的等待老天爷给你的价值回归!